自从2002年“非典”爆发后,人们习惯将形似神异的事物都冠以“非典型”之名。就资产泡沫而言,金融界也将其分为两类:一类是受到金融杠杆推动的泡沫,当代金融史上的多数资产泡沫都属此类别,最典型的是2003-2007年美国房地产泡沫(其后引发了波及全球的次贷危机);另一类是不依赖于金融杠杆的泡沫,当前中国房地产正在经历的便是这类泡沫,由于其极具中国特色,因此被称为“非典型泡沫”。

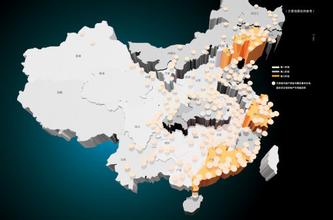

为什么要强调上述差别呢?原因是当前流行这样一种认识:受到金融杠杆推动的泡沫是极其危险的,但不依赖于金融杠杆的泡沫则是相对无害的。这个认识是否正确呢?我们不妨来讨论一下。 一、中国地产泡沫的“非典型”特征 中国房地产行业的确出现了任何泡沫都拥有的特征。2009年全年房价和销售量的上涨都远远超过了历史上最热的2007年,房价收入比和房价租金比等各类估值指标远远偏离了合理水平。人们也许会说这是信贷扩张的结果,但如果我们仔细观察的话,实际情况并非如此。根据2009年前10个月的统计数据,全国商品房销售额高达3.1529万亿元,其中个人住房按揭贷款仅为6163亿元,虽然也增长了119.7%,但仅占住房消费总额的19%。二手房的销售约为1.7万亿元,其中个贷1700亿元,仅为总量的10%。这意味着按揭贷款虽然是支撑了住房消费的重要条件,但更多的购房消费是购房人自有资金支持的。这些大量的住房消费资金部分来自于居民储蓄搬家,部分来自于去年基础设施建设和旧城改造产生的大量拆迁款。这些说明了中国住房消费背后有着很强的现实资金支持,并没有过度依赖于杠杆,这是与美国地产泡沫最大的不同。 二、中国“非典型泡沫”产生之源 既然中国房地产的消费需求有着真实资金的支持,也就应该无所谓泡沫。但这显然与人们直觉不符,中国房价之高远超过基本面可以解释的地步。如果问题并非出在金融杠杆上,那么只能从房地产自身去寻求原因。 我们不妨先从一个事例说起。有报道说去年中国炒房团曾奔赴美国,进行了广受关注的“抄底之旅”。但奇怪的是他们却并没有做成什么交易,原因何在呢?因为人们听说了在美国买房子是要交物业税的,在美国购置地产,需要每年缴纳房屋价值0.95%的物业税,这大概相当于美国人均年收入的3%。不妨设想一下,如果在中国征收同样比例的物业税,考虑到中国目前平均15-20倍的房价收入比,物业税相当于中国人均收入的14%左右。在这种情况下,我们很难想象会有大量的投资性购房行为。但中国实际的情况恰恰不是这样,当前中国持有物业的税收成本很低,但居民劳动收入的最高课税比例是45%,企业营业税是25%,是否还有比房地产更合算的投资呢? 而从投资回报的角度看,最近几年中国资产类别中价格稳定增长的只有房地产(相对于波动的股市和低廉的银行存息),这导致了人们基本认同了这样一个观点:房地产是最有效的保值增值工具。因此,房价上涨与投资性需求两者之间形成了螺旋上升的怪圈。 三、“非典型泡沫”的潜在危害 正是由于普遍的投资性需求的存在,房地产行业成为中国最大的吸金行业,房地产可能正在丧失一部分作为消费居住的基本功能。我们仅仅举一个数据,2009年美国的二手房销售量相当于新房销售的13倍,香港也在7倍左右,但中国的比例只有0.26倍,这个数字背后的原因是什么呢?一个非常可能的原因是,大量房屋被购买以后,基本处于空置状态以待升值,甚至都不急于进入二级市场。目前,国内机构估计房地产的闲置率约为10%,根据上海宜居地产研究机构的统计,北京在2008年底的商品房空置率就达到16.6%,个别城区甚至超过30%。在这种情况下,房地产有退化为类似黄金一样的储值工具的倾向。 情况果真如此的话,这不仅使得大量地产闲置并无法最终留转到实际需求人手中,从而导致房价进一步升高,而且还会造成社会财富的巨大浪费。另外一方面,房地产作为保值、储值手段必须依赖于人们的信心,这一点和黄金并无二致,但这种信心并非总是稳态的。如果未来由于某种因素导致信心的变化,其结果也将是灾难性的,尽管中国的银行没有参与大量CDS等衍生产品,但大量银行贷款均是以房地产为基本抵押物的。这将成为中国金融体系的达摩克利斯悬剑。因此,中国房地产泡沫的最大危险虽然并不在于高杠杆,但却在于整个地产行业在经济生活中的错位。

当然,我并不认为中国地产泡沫会很快崩溃,也看不到近期地产行业导致金融运行脱轨的可能,甚至股市中的地产股也可能忽略这个问题而出现绝地反弹。但是“非典型泡沫”产生的问题始终在酝酿当中,它的最终解决需要极大的勇气与智慧。 作者: 翻译:程伟庆 (中信证券交易衍生品部总监)

爱华网

爱华网