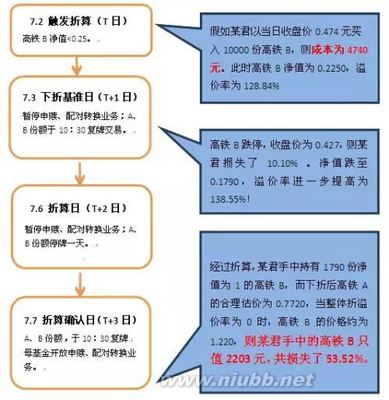

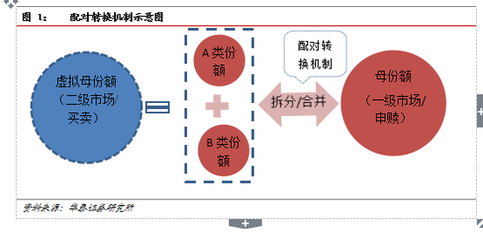

2007年7月,国内首只创新型结构化分级基金瑞福分级面世;2009年5月,长盛同庆可分离交易分级基金正式发行;2009年8月,境内首只分级指数基金国投瑞银沪深300指数基金获中国证监会批准,有望于9月正式发行。这三只创新型分级基金的相继问世从某种程度上说是国内基金积极探索基金产品创新思路的一个新途径。 从国外基金创新的成熟性和多面性来看国内基金市场由于受限于A股市场交易制度及衍生品市场的空间等方方面面的因素限制创新方向要窄得多。然而如何根据本土化的特征,创造出适合于投资者的基金产品,并进一步丰富国内基金产品线是基金产品设计者的一个巨大的挑战。 分级基金即是这个挑战的一个有益的实践。 美国主流结构分级基金 在美国市场,结构化分级产品在公募基金中应用最为成功的例子是封闭式基金。据晨星数据,截至2009年8月31日,美国635只封闭式基金中,有436只基金使用了分级结构来运作基金。这种分级结构一般是将基金分为优先级和普通级两个级别。优先级作为融资的手段,相当于投资者购买了由基金发行的债券;而普通级则获取与投资标的走势相关的收益并承担风险。普通份额一般在交易所进行交易,而优先级只在一年中的固定时间内接受申购赎回。据相关研究表明,相比于开放式基金近来的缓慢发展,美国封闭式基金的繁荣在很大程度上得益于这种对资产分级结构的设计。 就具体操作而言,首先,基金会在市场上完成普通份额的募集;然后在普通份额募集完成后的1至3个月内,基金管理人会根据市场环境通过发行优先份额(Preferred Shares)筹集资金对普通份额进行杠杆化投资,筹集资金的方式一般是通过短期融资;最后基金将优先份额和普通份额募集的资产投资于长期债券等高收益资产的产品。假设短期借贷利率和长期债券类产品的长期利率分别为2%和5%,则简单计算下来,相比于不使用杠杆融资,这种分级方式会使普通份额获得额外的3%的收益。 国内分级基金产品 目前在国内崭露头角的三只分级基金分别为国投瑞银的瑞福分级股票型基金、长盛同庆以及近期获准发行的瑞和300分级指数基金。以操作方式而言,国内分级基金与美国分级基金最大的不同在于,国内的基金由于是契约型结构,不能直接通过负债进行杠杆投资,它主要是通过对风险收益的不同设计来达到放大杠杆的目的,而美国的基金一般是公司型,可以通过直接负债进行杠杆投资以提高收益。相比于美国分级基金直接通过发行优先份额借贷资金放大杠杆的操作,可以说国内分级基金是参照了美国分级理念而进行的一种本土化创新操作。 基金收益分配方式 纵观这三只分级基金,从产品设计角度,抛开基金标的、基金募集方式以及其他的区别,三者最大的核心即是基金收益分配方式的不同。不同的收益分配方式体现的是基金产品背后不同的风险控制水平和不同的杠杆比率。 瑞福分级和长盛同庆是结构分级模式在国内封闭式基金中应用的领头羊,二者均根据不同的风险收益结构设计了两种不同的基金份额。瑞福分级基金具有瑞福优先和瑞福进取两种份额,而长盛同庆具有同庆A和同庆B两种份额。其中,低风险的瑞福优先和同庆A主要是为了满足相对保守的投资者的需求,而高风险的瑞福进取和同庆B则可以满足相对激进的投资者。而最近刚获准发行的瑞和300分级指数基金是将分级附加于沪深300指数基金之上,将基金分为瑞和300、瑞和小康以及瑞和远见三个份额。要了解三种产品不同的特性,大家不妨先直观地从收益分配方案出发: 瑞福分级 此基金的收益分配优先对瑞福优先按其基准收益率进行分配,若在满足瑞福优先的基准收益分配后还有剩余,则剩余部分由瑞福优先和瑞福进取共同参与分配,瑞福优先与瑞福进取参与分配的比例为1:9。如果未达到基准收益部分,则可在基金剩余的存续期内进行优先弥补不足部分。 长盛同庆 在三年封闭期末,同庆A基金份额约定基准收益率为5.6%;当本基金基金份额净值超过1.6元时,即基金份额总收益率超过60%,则再次将超过1.6元的超额收益部分的10%分配给同庆A。如果期末基金净资产等于或低于同庆A份额的本金及约定收益总和,则本基金净资产全部分配予以同庆A,如仍有差额不再弥补。

瑞和300分级指数基金 此基金对于瑞和300份额的基金净值超过1元以上的部分,按照“先年阀值以内,后年阀值以外”的顺序,对瑞和小康和瑞和远见按照阀值以内的部分8:2,阀值以外的部分2:8方式分成。如果小于或者等于1元,则三个份额的净值均为1元。 从目前的趋势来看,在国外分级产品的蓬勃发展及成功经验的影响下国内的分级创新基金产品也慢慢开始受到了越来越多投资者的关注。从2007年首只创新分级基金的问世,到2009年上半年风头正旺的长盛同庆基金以及最近被大肆渲染的瑞和300分级指数基金,某种程度上像是掀起了一股分级基金创新的热潮。 相关研究表明,通过引入结构化分级产品的设计理念,基金公司可以根据客户风险/收益的偏好程度设计出多样化的投资理财产品线,并通过“一对多”专户理财等形式推向市场。让我们拭目以待它的发展。 陈琴 Morningstar晨星(中国)研究中心 插排: 国内分级基金与美国分级基金最大的不同在于,国内的基金由于是契约型结构,不能直接通过负债进行杠杆投资,它主要是通过对风险收益的不同设计来达到放大杠杆的目的,而美国的基金一般是公司型,可以通过直接负债进行杠杆投资以提高收益。

爱华网

爱华网