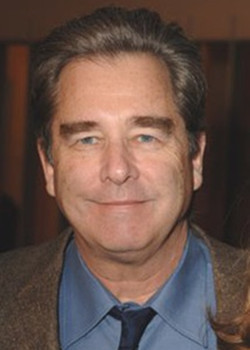

北京东三环的一间办公室里,添惠家族第三代掌门人——美国天汇投资基金总裁迈克尔·添惠坐在中国经济时报记者对面侃侃而谈。

这是迈克尔·添惠夫妇第一次来到中国。

下飞机后的几天里,这对夫妇并没有像其他游客那样遍访名胜古迹,而是迫不及待地会见了中国金融行业的相关负责人和两个有融资需求的中国小企业负责人。

“华尔街的投资者买大盘股都看巴菲特,买中小企业股票都看添惠。他们是‘鱼群’中的‘鲸鱼’。”在场的美国纽约国际投资集团总裁本杰明·卫向记者介绍。

“在沙子中间才能淘出金子来。”迈克尔·添惠一直秉持着祖辈传下来的投资理念。他还表示,“我认为现在的中国就像我祖父时代的美国,我祖父当时在美国得州挖金矿,而我所做的是到中国来发掘‘金矿’,那些好的中小企业就像是混在泥沙里的金子、埋在土里的钻石,等待我把它挖掘出来。”

“我们希望能在短时间内了解中国,了解中国民营企业的资金需求。”迈克尔·添惠告诉记者。“我最近了解到的官方数据显示,中国有4200万中小企业,公司6000万家,而且这个数字还在以每年6%—15%的速度递增。这其中一定可以找到有投资价值的企业。”

“你们的成功案例有哪些?”记者反问。

“波音和甲骨文吧。”迈克尔·添惠很平静地回答道。

在随后的三个半小时里,他时常为自己家族的历史和理财(相关:证券财经)观念感到自豪,尤其是谈到他的祖父德·添惠这个一战期间的退伍老兵时。

1924年,德·添惠建立了用自己名字命名的添惠公司和添惠基金。1929年美国经历了第一次大萧条,当时很多投资公司纷纷倒闭。德·添惠正是利用大萧条时期很多公司的市值被低估而不断进货,公司随之壮大。

德·添惠的投资眼光十分独到,其中最著名的是投资美国波音公司。他在波音公司市值最低时大量买入该公司的股票,乃至发展成为当时波音公司第一大股东。

对甲骨文的投资也是德·添惠的“神来之笔”。迈克尔·添惠说:“我祖父和甲骨文的创始人原本就是很好的朋友,因此他参与了甲骨文公司很早期的投资。”

经过几十年的发展,添惠已经发展成为美国西海岸最大的投资公司。1997年,添惠与摩根士丹利公司合并,新公司名为“摩根士丹利添惠”。然而,2001年的“9·11”事件让摩根士丹利添惠公司总部毁于一旦。借此机会,该公司重新拆分成摩根士丹利公司和添惠公司。添惠家族第三代掌门迈克尔·添惠任添惠公司首席执行官兼总裁,旗下掌管的50亿美元投资基金命名为天汇投资基金。

和中国很多基金的做法不同,添惠家族所购买的股票往往是以长期持有为目的,有的已经持有20年—30年。

“在股票市场,我们通常选择市值在10亿美元以下的中小公司进行投资。这些公司在成长过程中,往往被大家伙收购了,这个时候,我们一定退出。还有一种情况,公司的市值超过10亿美元了,我们也会退出。我们认为,在投资中最好不要控股,让公司的管理层控股是保持企业增长的好方法。”迈克尔·添惠说。

迈克尔·添惠希望将“舞台”扩大到中国。在金融危机的背景下,添惠家族迅速募集了2亿美元的天汇环球投资基金,专门用于投资中国优秀的高成长型中小企业。

爱华网

爱华网