在房地产企业成本构成中,税收成本和地价、建安成本等,已排在现在开发商成本的前三位了。如将税收成本与销售额挂钩,在预征阶段,各项税负合计已达到销售额的8-12%,如果项目结束进行清算,则普遍高达15%以上,一线城市会达到25%。

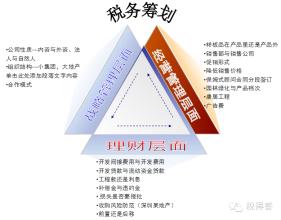

由于房地产开发企业开发环节众多,拿地、拆迁、设计、土建、采购、装修、资金、营销、物业管理等等,每一项经济行为的发生都会涉及税金,同时产生税收筹划的空间。因此,房地产税收筹划必须结合以上各环节,进行系统的思考。房地产行业由于税负绝对额大,所以,经过筹划省下来的房地产税负的绝对金额也很大,而且省下来的是“真金白银”,是“纯利润”。整体系统的房地产税务规划,必须从战略、经营以及理财三个层面考虑,综合立体地进行思维,通过精心安排和统筹来获取“节税”收益。税务筹划应贯穿于房地产企业开发经营活动全过程。

从战略的高度规划,房地产企业应考虑企业性质用内资还是外资、股权结构如何安排、成立项目公司还是不成立项目公司、用法人股东还是自然人股东、土地方与资金方合作应采用什么模式才能保证双方整体利益最大化等等重大的战略性问题。从经营的角度规划,则会涉及到房地产公司日常运营的方方面面,比如户型面积应定多大、车库应建独立车库还是地下连体车库、对外合同条款如何从财税角度修改最合理、销售定价与税负的关系、营销政策如何设计可以回避税务风险、样板房建在开发产品内还是开发产品外,卖毛坯房还是精装修房合算,如果卖精装修房,从税务的角度出发,与小业主签一份合同还是签两份合同合算等等。从理财角度规划,往往是财务部人员在考虑,主要是从财务的一亩三分地出发,空间有限,绝对金额往往不大。比如费用发生后计入什么会计科目可节税、用什么样的费用分摊标准对公司最有利、高管高额奖励如何规避个税等等。如能事前从以上三个角度综合去进行企业税务统筹划与规划,则不仅可大大降低企业税负,同时也让公司的发展走在一条康庄大道上。而在具体的实践中,我们还特别建议房地产老板,应考虑以下问题:1.房地产企业老板要重新审视公司财税管理,高度重视起来,自已该补课的补课;2.提升财务人员的地位,该内部控掘培养的内部培养,该外部高薪聘请的外部聘请。投在财务人员身上的钱回报率至少在5倍以上;3.由于税负在成本控制中已占有很重要的地位,房地产公司应考虑立即单独设立税务部和税务总监岗位;而不能再像以往放在财务部中兼职管理。4.更多地借用外部税务咨询师的“脑袋”。 税务筹划重要性无可置疑,很多房地产企业管理层都明白这一点,并将税务筹划提到日程中来,问题是税务筹划是一项复杂性、专业性系统工程,倾尽公司内部资源也不一定能筹划出一个成功方案。复杂、繁琐的财税问题会影响企业抽出更多的时间来关注有关战略发展和竞争优势的搭建等更重要的问题。善于借用外脑,利用一个经验丰富的专业机构提供财税筹划,将是一个对事业发展很有价值的选择。所以英明的企业主往往会选择专业机构为其进行税务筹划。5.要树立提前做好税务规划的意识,而不要临时抱佛脚;6.在房地产不同开发阶段都要导入税务筹划;7.注意税务筹划的合法性、合理性,把握好业务行为的真实性和交易价格的“度”,注意防范税务风险,不要掉入“偷税漏税的泥潭”。

爱华网

爱华网