中国最大的粮油食品企业中粮集团有限公司日前宣布联手厚朴基金以每股17.6港元的价格,共投资61亿港元收购蒙牛公司20%的股权,这创造了迄今为止中国食品行业最大的交易案。

拥有蒙牛20%股份

蒙牛乳业周一晚间在港交所发布公告称,中粮集团将联合私募股权基金厚朴投资公司通过设立特殊目的公司,以每股17.6港元认购公司发行的1.738亿股新股,并从蒙牛原股东处共计购得约相当于公司摊薄后的10%股份。交易完成后,该特殊目的公司将持有蒙牛乳业合计3.476亿股,约占公司总股本的20.03%,成为蒙牛乳业的第一大股东。

据记者了解,在此笔交易中,中粮是长期持股的战略投资者,在蒙牛未来的董事会11名董事中占3个名额,均为非执行董事。中粮将不参与蒙牛的具体经营管理,不改变现有经营团队的连续性和稳定性,也不改变目前的战略方向。

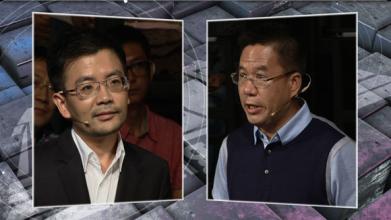

除了中粮以外,另一投资者——总部位于北京的厚朴基金的背景同样引人注目。该基金成立于2007年,专注于中国私人股权投资的基金,管理资金规模为25亿美元,其投资者包括新加坡淡马锡、高盛等。作为其创始人之一的方风雷同时兼任高盛高华公司董事长,被业内称为“中国第一代本土投资银行家”。

交易对蒙牛影响正面

业内人士普遍对中粮入股蒙牛持正面看法。不过,由于估值已较高,蒙牛股价昨日高开低走,盘中曾冲高至21.45港元,最终收涨1.15%,报收于19.32港元。

美林发表的最新报告称,这桩交易对蒙牛的股价将有非常正面的帮助。受三聚氰胺事件的影响,蒙牛及国内乳业市场都遭受了不小打击,资金链也因此而紧张,此项交易将扩充蒙牛的资金,并且提振市场对于蒙牛股价的信心。美林将蒙牛投资评级由中性上调至买入,目标价由16元升至23元,相当2010年预测市盈率26.1倍,且决定上调蒙牛2009至2011年盈利预测各12.5%、19.6%及25.4%。

花旗也认为,交易对蒙牛影响正面,维持其买入评级及目标价25元,认为此项交易可缓和公司财政状况,新股东中粮具丰厚农产品及食品业务经验,可加强蒙牛在内地及国际市场的地位。

乳业格局变化不大

那么,中粮入股蒙牛会否带来国内乳业的并购大潮呢?实际上,去年三聚氰胺事件之后,国内乳业市场的整合格局已浮出水面,一些小型乳制品企业面临逐渐淘汰的命运。作为行业龙头的蒙牛,很有可能在之后将部分募来的资金用来收购一些小型企业。

根据蒙牛发布的公告,其有意将来自股份认购的款项用作扩充现有业务,或把握上游行业整顿和奶制品行业发展而出现的合适投资机会或其它机遇。而牛根生表示,“这次中粮作为战略合作伙伴,拿到20%成为第一大股东,说明蒙牛的股权结构非常分散,和国内其它饮料行业不一样,中国乳业格局实际上十分复杂,整体来看,我认为不会有太大变化。”

爱华网

爱华网