事在先,人为重。减少项目投资失败、控制风险的工作,应该从进入项目之前就开始考虑。

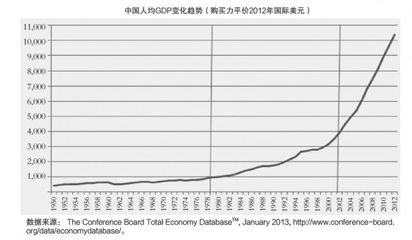

目前国内的直接投资市场还处于早期,国内外资本纷纷进入,直投公司还处于“由少到多”的阶段,投资这个行业也同样会经历几个起伏的阶段,才会逐渐走向成熟。

在我的理解中,VC的本质和使命是“养鱼”,而不是像现在这样“捞鱼”或者“抢着捞鱼”,抢项目、拼价格这种做法难以长久。在现在流动性过剩、“钱多”时代,联想投资公司有一些自己的独到之处,当然有一些是联想投资一直奉行的投资理念。

要搞清楚“输的是什么”

做风险投资,这件事情本身就有风险,即使是我们自己投资的项目也不可能100%地成功退出,也要明白:自己输的是什么?

风险投资的项目失败,无非是输在“人”、“事”两方面。

所投资的项目,输在“人”上,主要有两种情况,一是项目团队的管理能力,二是项目团队的道德风险。

事情主要是项目团队干出来的。因此,项目团队的执行能力和应变能力就成为项目成败和高下的关键。执行能力就是能把制定的计划和战略执行下去,做到位,而应变能力就是对外部环境的应对能力。一个创业公司经历过快速发展,又经历过低谷并从低谷中成功走出来,继续走上快速发展的阶段。具备这种执行能力和应变能力的项目团队,是投资者最愿意投资的。

但是,有时候项目不错,所在的市场空间也非常好,但是团队比较年轻,没有经历过公司的起伏阶段,这样的公司投不投?比如,管得了50人公司的项目团队,不一定能管得好500人的公司。这时候就要看投资公司如何“帮”了。如果投资者在项目业务和团队成长中能提供很多增值服务,帮得好,就可以避免项目团队自己去试错,项目就能快速健康地成长。

项目团队的道德风险,也是需要注意的。在现实的投融资交易中,的确存在着不少种类的团队道德风险情况。

对“事”的判断,其实有不少投资在当时并不是能看得非常准的,更多地是依靠综合分析,有时甚至是凭感觉来做出投资决策的。

值得一提的是,一个科学严谨的DD(尽职调查)是可以过滤掉很多风险的。在一桩投融资交易中,一个普通的尽职调查,通常需要花费3到6个月时间,必须走过法律尽职调查、财务尽职调查、商业尽职调查等等,如果牵涉到高新技术,需要进行技术鉴定,如牵涉到一个新兴的细分市场,还需要对市场的发展趋势做市场调查。

减少失败的几个策略

投资者对项目的结果都是有预估、有判断的,不同的是有的投资者愿意大赢大输,而有的投资者愿意小赢小输,还有的投资者愿意采取这两类项目的组合。

从进入风险投资领域之初,联想投资公司就有一些投资理念,作为公司安身立命之本,同时控制风险,随后这些理念不断丰富,一直坚持至今。

“事在先、人为重”理念。这是联想投资从成立之初就一直奉行的一个投资理念,坚守不渝,下面会对这个理念详细说明。

“长跑”策略。做直接投资是拿别人的钱去挣钱,左手融资,右手投资,投了一期基金,再募资,然后开始新一期的投资,更像是一次“长跑比赛”。LP(有限合伙人)们愿意把钱交给一家投资公司,主要是看这家公司上一期或者上几期的投资收益率,如果投资收益率不好甚至亏钱,就没有人愿意再给你钱了,投资公司的“长跑比赛”就无法继续下去了,更谈不上做一家优秀的投资公司了。

对募集基金额度的适当控制。既然LP们看的是投资收益率,那就没有必要过分追求募集基金额度的大小。超过投资公司本身投资能力的投资额度,反而对投资公司是不利的。

“分散投资”策略。联想投资会把每期基金分散投资在很多项目上,不会去赌几个项目,因为一个项目的成功退出需要多个条件同时具备,而只要一个必要条件不支持,项目就无法成功退出了。

单个项目投资金额的控制。联想投资的单个项目累计投资平均额一般不超过1500万美元,这个策略在联想投资公司网站上已经宣布。对于早期项目,联想投资公司的投资额一般在几百万美元;而对于传统产业,联想投资更喜欢净利润在3000万元人民币以上、年均增长率不低于30%的中后期项目,从这类项目的规模、估值和一般投资比例,就可以得出联想投资对单个项目投资金额的控制。

总的来说,联想投资更愿意稳健前行。联想投资在8年之内共募集了4期基金,从3500万美元到7500万美元,到1.7亿美元,再到今年的4亿美元,每一期基金都是翻一倍多地往前走。联想投资觉得,自身的发展已经非常快了。同时,联想投资对这几期基金都有一些具体的管理策略,比如行业分布、项目的溢价倍数、基金周期的确定,以及退出的事先考虑,等等。

国内其他几家投资公司都有非常好的投资理念和控制风险策略,值得同行借鉴和学习。

人”与“事”的匹配

联想投资一直奉行一个投资理念——“事在先、人为重”。所谓的“事”,就是指所处的行业,看其是不是朝阳行业、符合市场需求、政府支持力度多少及发展前景等;“人”就是创业管理团队,特别是当家人的素质。只有两者兼具,两者匹配,联想投资才会投资。

在投资圈中有两个流派:“投人派”和“投事派”。

“投人派”认为,投资就是“投人”,先有人后有事,没有这个人就没有这个事,事在人为,人尤其是创业管理团队是项目中最具革命性、最活跃、最关键的因素。就像前几年VC圈里流行的一句话:宁可投“一流的团队、二流的商业计划书”,不投“二流的团队、一流的商业计划书”,因为把“二流的商业计划书”改变为“一流的商业计划书”比较容易,而把“二流的团队”改造为“一流的团队”非常难。毕竟,创业管理团队的创业精神、激情、责任心、事业心和能力,是一个项目能否成功的关键。

“投事派”认为,“事”的性质、高下决定着公司的发展方向,而“人”尤其是创业管理团队的差异、优劣决定着公司的发展高度。在很多时候,“事”的性质、高下,已经基本说明了“人”尤其是创业管理团队的差异、优劣。

“投人派”和“投事派”对“人”和“事”各有侧重,都符合逻辑,也都在实践中得到了成功检验。

联想投资公司“人”、“事”并重的投资理念,在提出了“事在人先”观点的同时,会更加注重“人”和“事”的匹配性。这个投资理念和投资圈中的“投人派”和“投事派”两个流派,还是有一些区别的。用通俗的语言来说,联想投资公司要投资的企业,首先是“一流的事情”,同时还得有“一流的团队”。

在目前国内火热的投资界,联想投资坚持原则、坚守理念,“不冒进”、“不盲从”、“不冲动”、“不跟风”,律人严、律己更严,精选项目,精心呵护,与创业团队坦诚相待,一条心、同呼吸、共命运,鼎力推动企业高速成长、成功登陆资本市场,至今退出项目为14个,所投资的企业上市比例还是比较高的。

“事在先、人为重”一直是联想投资的投资理念,我们所有的投资项目都遵循这个原则。减少项目投资失败、控制风险。

爱华网

爱华网