首都经济贸易大学证券期货研究中心主任徐洪才

目前,我国宏观经济走势可谓扑朔迷离。

尽管最新的CPI数据并不支持通货膨胀预期,但从半年来商业银行信贷资金“井喷式”投放、股票市场、房地产市场、汽车市场和大宗商品市场出现的火爆行情来看,只凭感觉,不难得出结论:通货膨胀确实渐行渐近了。

但是,PPI增长依然连续数月保持负值,这说明企业去库存化任务仍未完成,同时也预示着实体经济还没有出现大家翘首以盼的根本性反转。这意味着,人们不希望看到的那种“经济停滞+通货膨胀”的糟糕组合,即经济滞涨,很可能真要来临了。

滞涨,在30年前的美国曾经有过。当时,美国遭受石油危机的外部冲击,引发了成本推动型通货膨胀,并最终陷入经济滞涨。这种情况与目前我国情形颇有几分相似,越来越多的人开始认识到眼下中国经济的典型特征是“通货紧缩”与“资产泡沫”并存,这实际是“滞涨”的另一说法。笔者在新著《大国金融方略》一书中指出,当全球金融危机自今年3月进入第五阶段,即进入货币危机阶段之后,必然会出现经济滞涨。很不幸,这一预言正在逐渐变为现实。

2008年9月中旬以来,各国央行在采取非常手段“救市”过程中竞相增发货币,虽然“激活”了金融市场,并促使股市一路反弹,但也引起了资产和大宗商品泡沫的急剧膨胀,这必然会增加全球制造业成本,并进一步地抑制大众消费需求,显然不利于经济走出危机泥潭。此时,由于我国结构调整缓慢、消费需求不振,在生产成本推动下,在输入型流动性过剩冲击下,我国经济恐怕难以避免陷入滞涨。

滞涨对股市的影响是十分复杂的。

“滞”对股市就有着正反两个方面的影响。一方面,由于宏观经济不景气,上市公司业绩下滑,投资的基本面恶化,导致大盘重心下移;另一方面,由于实体经济风险加大,促使资金流入虚拟经济兴风作浪。经验表明,超级牛市行情往往与产业过剩相伴而行。一些企业家常讲,既然在实业上无事可做,那就去炒炒股票吧。还有,此时的企业并购与重组活动趋于活跃,这也会增加股市中的投资机会。

“胀”是钱多造成的。货币供给增加,可以促进生产,扶持物价水平,阻止商品利润下降,使得股票需求增加,促进股市繁荣。货币增加引起商品价格上涨,公司利润增加,使得股票名义收益上升,从而导致股价上涨。同时,股市上涨会增加投资收益,进而又“改善”了公司业绩,促进股价螺旋式上升。而且,货币供给持续增加,带来虚假市场繁荣,造成企业利润上升假象,加之货币购买力下降,促使人们追求保值而投资股票,也会推动股价上涨。

但是,股市行情是各种因素综合作用的结果。对于不同行业板块,表现不尽相同。原材料、能源和房地产行业,由于受益于通货膨胀,股价可能上涨;下游行业因成本增加、利润下滑,导致股价下跌;消费品行业和零售行业股价可能下跌。由于石油涨价,作为替代品的煤炭行业股价可能上涨;新能源板块,如与风力发电相关的公司股价可能上涨。在财政政策刺激下,一些大型基建项目上马,给银行带来了收益,短期内银行股价有支撑基础;但在未来几年里,由于坏账增加,银行股价可能下跌。

虚拟经济的投机性收益增加,可能产生“财富效益”,促进居民消费活动;但大众消费品,如房价大大超过了老百姓的支付能力,也会严重抑制消费需求。

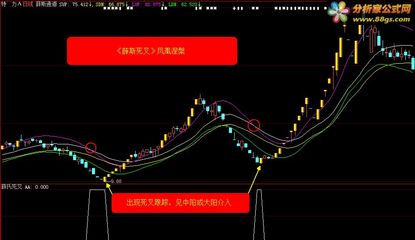

从我国股市最近半年的走势来看,总体市盈率已处于历史高位,加之近期里受到恢复新股发行、创业板推出、“大小非”流通等因素影响,大盘继续上涨的系统性风险显然很大了,但某些行业板块的投资机会也会明显增加。

爱华网

爱华网