邹先生今年40岁,拥有一家总资产约1000万元的生产企业;太太33岁,在家照顾两个孩子,分别为3岁与6岁。除企业外,用于投资的档口与物业价值约500万元;有两套市内住宅,分别为100平方米与120平方米,另有一套别墅;家庭存款约250万元,其中有150万元是定期;另外有40万元股票。

邹先生夫妇希望孩子未来能到国外受教育;随着行业竞争日益激烈,邹先生对未来也有所担忧。请问怎样才能科学地打理邹家财富。

理财建议

首先,调整家庭备用金的比例,应为3-6个月支出额。根据邹先生家庭日常的开支情况来看,保留10万元存款作为备用金,其余240万元存款可用于投资。

其次,根据稳健投资原则,稳健类投资产品是投资组合的核心,笔者建议,浮动收益产品的比例为60%,固定收益的比重为40%。其中,固定收益的产品锁定财富,保证基本的生活需要,普通银行理财产品、信托产品都是可以考虑的选择。

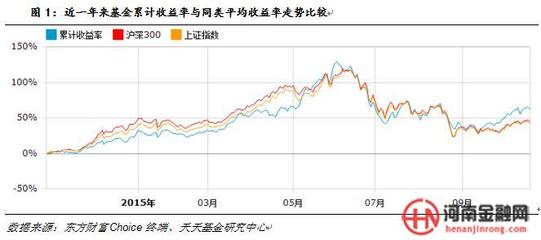

考虑到孩子到国外受教育的理财目标,每个孩子的教育费用约需45万元,邹先生可购买50万元积极配置型基金,假如按8%的收益进行计算,分别在第5、10年支取10万元,用于孩子的中小学费用,在第13年这笔基金可达到103万元,可以为两个孩子出国留学做好充分的准备。

建议邹先生购买50万元内需增长股票型基金,如果按9%的收益进行计算,20年后将达到280万元,可作为邹先生夫妇的养老基金。

当然,为了提高收益效率,笔者认为邹先生还是要投资80万元购买行业前景以及企业管理好的蓝筹股,做中长线投资之选。邹先生可选择万科、长江电力,按12%的收益计算,10年后,该笔资金将达到248万元。届时再将该笔资金投入到收益较稳定的理财产品,按8%的收益计算,邹先生60岁时,该笔资金将达到536万元。

这样一来,通过不同风险产品的搭配,既保证了各阶段现金支出的需要,而且在20年后,流动资产将达到1225.5万元,无论是养老还是子女教育都将顺风顺水。

最后,目前邹先生是家庭唯一的经济支柱,因此,邹先生每年可缴费2万元左右购买友邦保险公司的智尊宝终身寿险产品,保额150万元,受益人分别为太太和两个孩子。

同时每年花费15.46万元,购买信诚人寿保险公司100万元的福享未来年金保险产品以及50万元的重疾附加险,缴费期15年,15年后受益人每年共可领取10万元的年金以及约2万元的红利,从而确保在意外情况下,邹先生及家人都能有稳定的现金流,过上安定的生活。

爱华网

爱华网