几轮暴跌下来,让不少股民、基民觉得“扛不住”了,但不管先前投资的是股票、基金或保险,一下子把资金全抽出来既让人觉得不甘心又损失太大,这时就可以采取一系列“转换”方式,把资金仍然留在相应的市场中,风险却能减少很多。并且一旦股市出现反转,再进入市场也十分便捷。

理财聚焦

避险手段1投连险账户转换风险

从去年以来股市持续的深幅调整,让大多数投连险股票账户也难独善其身,虽然跌幅小于股票,但也出现了不同程度的“缩水”。相比之下,投连险中偏股激进型账户波动幅度较大,而稳健型账户则表现平稳,无法承受更多风险的投保人不妨适时转换自己的账户,留存更多的收益。

产品分析

太平洋安泰“汇富人生”——

四种风格的投资账户供客户灵活选择,分别是主动积极型投资账户、指数成长型投资账户、平衡收益型投资账户和现金增利型投资账户。客户可根据自己的投资偏好和对投资环境的判断,决定在不同账户的投资比例,从而决定了自己的资金投资于股票、基金、债券以及现金管理工具的比例。并且,在一年中有6次机会免费进行账户转换。太平财富投连A款——

是一款只在银行售卖的银行保险产品,该产品下设三大投资账户,从进取型的蓝筹成长账户、稳健型的平衡稳定账户,至安全保本型的安益避险账户,客户可以根据自己的风险承受能力在三大账户间任意分配投资资产比例。在投资市场发生变化时,客户还可以在账户之间进行资产的转换,当牛市行情下,客户可以将资金从稳健型账户转换至进取型账户,而当股市震荡,市场前景不明朗的情况下,客户亦可以将资金转换至稳健型和保本型的账户,回避风险。

值得一提的是,太平财富投连A款为客户提供全年免费的账户转换权利,并不限转换次数,大大提高了产品的灵活性,使产品具有超强的增值及避险功能。

泰康人寿“赢家理财”——

下设四个投资账户,分别为积极成长型投资账户、平衡配置型投资账户、稳健收益型投资账户、基金精选投资账户。客户每年有5次免费的机会将资金在账户间转换,可以根据当前的金融形势和自身的风险承受能力,选择不同的账户。

避险手段2股票基金账户转债券

信诚基金、南方基金旗下的基金经理均表示,2008年的市场是局部性市场,因此与去年关注行业背景不同的是,上市公司将是基金经理最关注的对象,也就是对个股的选择,同时在对大小非解禁后,股东的行为也不会一概而论,特别是行业差异、股权结构差异、国家政策法规差异都会使得大小非股东的抛售动机产生很大区别,这些都需要投资者去进行具体分析,关注市场短期错杀带来的投资机会。

从这个角度看,投资者选出优秀的股票型基金的难度也在加大。对于想图安心省事的投资人来说,不妨把资金部分转换成债券基金。投资者可以利用基金公司的转换服务,适时将股票基金转换为同一家公司的债券基金或货币基金,从而保住前期收益,等待市场转势时再做投资。

我们知道,申购赎回基金的手续费用相对较高,一般2%左右,所以我们一般建议投资者在购买基金后不要频繁地赎回买进,但转换基金就不同了,特别是资金由股票型基金转向债券型基金,绝大多数公司都不征收任何费用,属于“0成本”转换,只是由债券基金再转回股票基金时,要征收一些费用,但一般都比认购申购费来得优惠,具体视不同的基金公司而定。

值得注意的是,同为债券基金也有区别,从去年打新债券基金的投资回报来看,收益率比较低的在15%左右,高的收益率在25%左右,总体收益高于普通债券。

避险手段3挑选保本设置的银行理财

理财故事:

章阿姨在一年前购买了光大银行的同升一号理财产品,比较保守的章阿姨选择这个产品一是因为它提供本金保障,即最差也是100%保本;其二当时QDII产品刚刚开始风行,代客境外理财产品大家都很感兴趣。

随着美国次级债危机的显现,全球股市出现暴跌。章阿姨庆幸自己挑选的是保本产品,最近她去银行查了一下收益,大约1%多点,虽然业绩不佳,但在这种市场情况下已属难得。

大多数投资人毕竟不是专业的理财师,对理财产品的选择有很大的偶然性,现在的银行理财产品又极其丰富:有的收益是随着挂钩对象的上涨而上涨,有的却成反比关系;有的投资国内A股市场,是基金中的基金,有的则投资H股甚至欧美股市……如果大家一时难以分辨好坏,出于避险考虑不妨选择有保本设置的产品。

值得注意的是,随着理财产品的丰富,不少产品在设计上更为复杂,以某银行推出的产品为例,“如果挂钩的四只金融类股票在半年时间都跌10%,客户的全年收益可达5%。即便没有达到10%,年底仍有一次关于挂钩股票相关性的机会,预期最高封顶收益可达12%。而对于3G通讯概念,则正好相反,买涨可以赚钱,同时也有年底预期最高封顶收益12%的机会。”据悉,这类产品往往提供保本、收益上不封顶的承诺。但这类产品的收益演示也往往比较复杂,建议投资者在购买时务必看清弄懂。

避险手段4改投资封闭式基金

如果你的资金在股市里不愿意撤出,不妨选择封闭式基金来降低风险。因为封闭式基金所特有的折价率在大盘震荡阶段就像安全气囊,不仅可以化解一部分系统性风险,同时也意味着投资者可能获得比开放式基金更多的潜在获利空间。

封闭式基金因为自身折价率的存在,一旦实施集中分红,除权后会使原有折价率大幅上升。而且由于其不放开申购赎回,相比开放式基金,不会因为持有人赎回产生流动性风险。封闭式基金的股票仓位上限为80%,在市场下跌时较开放式基金更抗跌。

不过值得引起注意的是,目前市场上的封闭式基金的业绩也出现了分化:截至2月22日,基金汉鼎(行情,净值,基金吧)(2.712,0.00,0.00%,吧)以2008年以来5.17%的收益位居封闭式及开放式基金的首位。与此同时,基金景福(184701行情,股吧)(2.139,0.00,0.00%,吧)、基金天华(184706行情,股吧)(2.044,0.00,0.00%,吧)都出现了10%以上的亏损。

构建合适的基金组合做快乐的“基民”

2008年不仅是考验基金公司和基金经理的一年,也是考验基金投资者的一年,面对一个高估值、高波动的牛市,更需要的是保持一分理性,构建适合自己风险偏好和收益要求的基金组合。

在构建股票基金组合前,要先了解股票基金的类型,股票型基金以其投资风格,可以简单地分为大盘价值型股票基金和中小盘成长型股票基金,因为这两种类型的股票在市场上是相互轮动的,因此同时配置这两种风格的基金,就好比足球场上的左前锋和右前锋,能交替轮番进攻;配置型的基金会根据市场的波动,灵活配置股票和债券,犹如足球场上的中卫,进可攻,退可守。

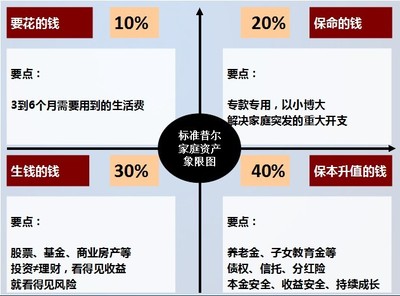

了解基金类型后,有两个纬度可供基民为自己的风险偏好和收益要求做一个定位。一是以自身的风险承受能力,分为积极型、稳健型或是保守型;二是以人生所处的阶段对收益的要求,大致分为单身贵族、二人世界、三口之家、夕阳暮年四个阶段。我们以华安系基金为例,对于积极型的投资人可以参考以下的投资组合:

对于稳健型和保守型的投资人,则需要在基金组合中降低股票型基金的比重,增加一些配置型等风险较低的基金品种。不同类型的基金有不同的风险收益属性,高收益高风险的基金可能并非符合自己的基金投资风格。买基金就像结婚,只有彼此都适合才能真正分享到收获和乐趣,长期投资的理念也自然而然能够坚持了,如此一来,收益更多,何谈不快乐呢?

爱华网

爱华网