营运资金的融资决策主要涉及流动资产与流动负债的匹配问题。就是说,流动资产的需要量一经测定,如何采用适当比例的融资结构来为流动资产筹措资金。

营运资金优化关键二:融资决策选择

l 企业资金需求的结构模式

l 三种融资决策模式介绍

l 三种融资方案的比较

◎企业资金需求的结构模式

企业的资金需求包括长期性资金需求和季节性资金需求。占用在固定资产以及保持企业生产经营顺利进行所必须的基底流动资产上的资金属于长期资金需求。这部分资金需要量通常可根据企业的正常业务水准予以测算,且波动幅度较小。与此相反,季节性资金需求是指企业因季节变化或宏观经济周期而临时需要占用在流动资产的资金,这部分资金需求量波动幅度较大,很难事先预测。

占用在固定资产上的资金一般通过长期负债和股权资本来解决。至于永久性流动资产和临时性流动资产的资金需求通过什么融资方式予以满足,则是营运资金管理的中心问题。营运资金的融资决策方法亦可分为保守法、激进法和折衷法。

◎三种融资决策模式介绍

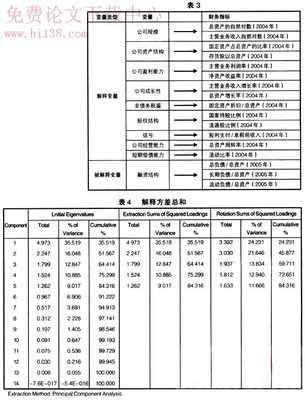

下面举例说明这三种不同的营运资金融资决策方法,及其对企业盈利能力(这里由融资成本表示)和财务风险(这里由净营运资金表示)的影响。假设长城公司在某个年度的预期资金需求量如下表(假设长期资金和短期资金的成本率分别为10%和8%):

l 保守法

所有资金的预期需要量完全由长期负债和股东投资来满足,只有少数未能事先预期的突发性资金需要,才通过短期借款和生产经营过程,自发产生的流动资产予以解决。根据上述资料,长城公司的最大资金需要量为第四季度($1,000,000),如果该公司采用保守政策来确定融资方案,那么各个季度的资金需要量将全部通过长期资金管理来筹措。这种融资方案和其中融资成本和净营运资金的分析计算可用下图和下表来说明:

l 激进法

在激进法下,企业的长期性质资金需求(即固定资产和永久性流动资产的资金需求量)全部由长期负债和股东投资予以解决,而季节性资金需求(即临时性流动资产的资金需要量)则依靠短期借款和生产经营过程中自然形成的应付款项来解决。以长城公司为例,如果采用激进法来确定融资方案,那么长期性资金需要量$600,000将通过长期资金管道来筹集,而季节性资金需要量则通过短期资金管道来筹措。

采用激进法的融资方案,其融资成本和净营运资金分析计算如下表:

注:平均短期资金成本=四个季度临时性流动资产之和/4=($100,000+$300,000+$200,000+$400,000)/4=$250,000

l 折衷法

实务上,大多数企业采用介于这两个极端的融资方案之间的所谓折衷法。在确定营运资金的融资方案时,既考虑所选择方案对企业盈利能力的影响,也重视所选方案对企业财务风险的影响。

仍以长城公司为例,该公司决定,四个季度中的最高资金需要量($1,000,000)和最低资金需要量($700,000)的中间值($850,000)由长期资金解决,其余资金需要量则通过短期资金来筹措。根据这种融资方案,由于第一和第三季度的资金需要量(分别为$700,000和$800,000)均低于长期资金筹措额$850,000,因而企业在第一和第三季度便无需借入短期资金。而第二和第四季度的资金需要量因高于长期资金筹措,因此要求企业在这两个季度里借入短期资金。

通过折衷法确定的融资方案,其融资成本和净营运资金分析计算如下表:

注:长期资金=(最高资金需要量+最低资金需要量)/2=($1,000,000+$700,000) /2

=$850,000

平均短期资金成本=四个季度临时性流动资产之和/4=($100,000+$300,000+$200,000+$400,000)/4=$250,000

◎三种融资方案的比较

上述三种融资方案对企业盈利能力和财务风险的影响比较如下表:

由此可见,营运资金的融资决策,关键在于如何在盈利能力(融资成本)与财务风险(净营运资金)之间抉择:

l 采用激进法,其融资成本最少,盈利能力最高,但财务风险也最高;

l 采用保守法,其净营运资金最多,财务风险最低,但它要求企业付出最高的融资成本,从而使企业的盈利能力处于最低水准;

l 采用折衷法,企业的盈利能力和财务风险介于激进法和保守法之间。

有的企业关心的是盈利能力,他们宁愿选用激进的融资方案,而不惜冒较大的财务风险;有的企业财务状况较差,禁不起额外的财务风险,因此只能采用保守的融资方案。

爱华网

爱华网