其实私募股权投资基金的增值,最终还是通过形成规模效应的基金。比如,一家风险投资基金进入市场,首先就是先组建一个核心基金,再逐步按照种子发芽式的,做大做强。这样,就会有半开放逐步转变为开放式,就会像滚雪球一样,尤其是公司制的创投公司,其股本也会越做越大 。这是当前美国私募股权投资基金的发展模式,而且他们都能够通过这种模式,做成世界百强企业。

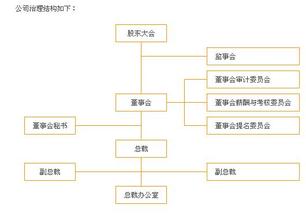

开展股权投资基金业务的三大核心工作应该是:组织架构的设计、客户服务体系的建立和投资技术的开发。 围绕这些去研发产品、形成投资组合、实现有效风险管控才是正理。现在刚刚起步阶段,很多投资经理多会有浮躁的现象。这很正常。 但,全球比较有名的对冲基金并不在于他们在全球各地的投资行为。重要的是,他们的理念被接受。这样他们就会从很小滚动发展,带动几千亿美元的外围资金。为什么我们国内的公募基金,虽然投资业绩一般,但是他们对于发行很热衷,这就是可以做大,做地分红啊。当然在加上他们的“外部经营”,与基金自身的运作。这样的企业想不赚钱都很难。

想当初,索罗斯投资南方航空十年,也不过才赚了几百万美元。但,政府支持他“投资中国”这一概念,让他在美国吸收了大量的民间资本。它在中国投资总计4500万美元 ,但是美国本土,他吸收了几十亿美元来管理。索罗斯的投资报告,放到世界任何一个国家,都是符合政策的。我们中国,难道就不需要类似索罗斯这样的本土“投资大师”?

事实上,创投的机制在于活络民间资本链条,使之有序的流向吻合国家产业政策的领域;一个个优质项目放在创业资本的链条上,输送到他们该去的归宿,最终资本还是资本,而且是更大的资本。企业也逐渐从幼苗长成参天大树。当然也不排除内部收益率为负值的项目出现。不过,良好的投资组合又可以弥补那些不太健康的项目损失。

对于初创期企业,内部收益率的要求一般比其他阶段高。对于内部收益率高的项目,有的投资经理是否已经跃跃欲试?提醒各位,您最好重新检查一下期中现金流。其实,用资本收益率、毛利、销售量、净利润来衡量和区别企业的效率,比只强调内部收益率更加“科学”。 不过,什么时候能把创业投资事业上升到“解放人”的高度,而不是以去创业板“高价套现”为主要目的,它才可能最大限度的发挥其机制优势,化解社会深层次矛盾。

看到《创业家》文章说第四次创业潮是圈钱潮。这种说法是站不住脚的。办企业、干事业、要做事情没有钱怎么行?要创业,首先考虑要有钱启动,外面的说这是“圈钱”,但圈钱不一定就是坏事,合法的圈钱是好事。他们有好的创意和思路,鼓起勇气去找创投、去找政府引导基金,本质上也是圈钱啊!这是坏事吗?圈不到反而是不太合意。不合意未必就是坏事,这让创业者看到差距和短板,也给创业辅导事业留下发挥的空间。这是互为联系的。

爱华网

爱华网