摘要:随着2008年全球金融危机的暴发,世界矿业行情一改连续6年涨势,08年第3季度开始急转直下,为我国矿业的国际化发展提供了机遇和挑战。本文通过对08年以来我国境外矿产资源投资数据的收集和整理,对境外矿业投资概况、热门矿种、资金流向的国家或地区加以分析,从而对境外投资的特点、取得的成绩及面对的问题进行一些思考。

关键词:矿业国际化 境外投资 现状特点 趋势

一.我国境外矿业投资现状

1.境外矿业投资概况

我们搜集了2007年底至今我国企业境外矿产资源(排除油气类)勘查、开采及并购等直间接投资项目800余例,涉及主体(企事业单位)300多个,项目地点分布在50多个国家,涉及金额500多亿美元(有实际投资额的以实际投资额计,无法取得实际投资额的投资案例则以协议投资金额计,意向投资未计入)。其中,企业直接收购境外矿业企业全部或部分股权的投资案例60余例,涉及金额约300亿美元。勘查开采投资项目700余例,涉及金额200多亿美元。

2.从项目数量上看海外投资的热门矿种

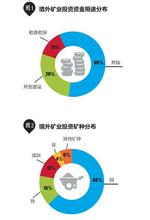

从整体项目数量上来看,企业境外投资最热门的目标矿种主要是铜、铁和黄金(注:其中勘查、开采项目以项目的主矿种统计,伴生矿种未列入;并购案以目标公司的主营矿种统计),投资这些矿种的项目数量均占到了总项目数的20%左右。其次是铅锌矿、铝矿和镍矿,投资项目数量占总项目数的5%左右。铀矿21例,占2%左右。非金属项目中,主要以煤炭(6%)和钾盐(2%)的项目居多,其它非金属主要是宝石、水泥类等,比重不大(图1,图2)。

3..从投资金额上看海外投资的热门矿种

如果并购案以目标公司的主营矿种统计,而勘查、开采项目以项目的主矿种统计(注:其中伴生矿种未列入),则投资资金向目标矿种的流向,以铁矿山为主,涉及金额200多亿美元,占全部资金的近50%。其中最引人注目的是中铝收购力拓股份。因为力拓的主营矿种为铁矿,因此该案涉及的155.5亿资金流向均列入了铁矿投资金额内统计。(注:意向投资均未列入统计数据中)流向铜矿的资金大约为100多亿美元,占总金额的近20%。流向金矿的投资约47亿美元,占总金额的近8%。流向铝矿和铅锌矿的金额约为20多亿美元,分别占总金额的3%。流向放射性金属的金额无法精确统计,就已知情况看,主要的目标矿种是铀矿,金额在7.8亿美元以上。

其他金属投资涉及的总金额约为60多亿美元,约占8%。其中镍的投资约20亿美元,铬约8亿美元,因此,镍和铬算是除铁、铜、金、铝、铅锌矿以外的几个主要目标矿种。锰和锡分别在1亿美元左右,其它如钴、钼、钛、钽、锑、钨、铂等均在1亿美元以下。

非金属矿投资金额约30亿美元,约占总金额的6%左右。其中流向煤炭的资金超过25亿美元,居非金属矿产资源之首;其次是钾盐的5.3亿美元,其它的是一些宝石及水泥类的投资(图3,图4)。

4.海外矿业投资的热门国家(地区)

我们将勘查、开采等以项目的实际勘查开采地点进行统计;并购等间接投资以目标矿业企业的所属国进行统计。若该公司在两个以上国家设有总部,则按该公司的主营矿种总部所在地进行统计。如力拓在澳大利亚和英国都有总部,因其公司总资产89%集中在澳大利亚和北美且控股澳大利亚第二大铁矿石生产公司,主营矿种是铁矿,因此将并购该项公司的150多亿资金全部计入澳大利亚。此外在澳大利亚还有五矿12亿美元收购澳大利亚OZ矿业公司资产等近60个投资项目。因此,从整体上看,投资资金主要流向大洋洲的澳大利亚,有200多亿美元,约占境外总投资金额的45%。其次是中南美洲,金额约为100亿美元,占境外总投资的16%。中南美洲中,秘鲁和阿根廷投资较多,分别占总投资的10%和4%左右。第三是亚洲地区,金额约为80多亿美元,占境外总投资的13%以上,并且我国在亚洲的投资项目数量是最多的,达到445项,远远高于第二位的非洲的168项。主要目标国是老挝、菲律宾、朝鲜、印巴、蒙古、缅甸等周边国家。其中以老挝、菲律宾、朝鲜的投资额较多,分别占境外总投资金额的2%左右。第四是非洲地区,金额约为70多亿美元,占境外总投资的12%。在非洲国家中,以马达加斯加和南非的投资较多,分别占到总投资的8%和1.2%左右。第五是欧洲,约占总投资的6%,其中主要投资目标国是俄罗斯,金额超过35亿美元,占境外总投资的5%以上。其它投资国主要挪威、德国和丹麦,其中,2008年5月中国五矿全资收购了一家德国钨业公司,已进行了股权交割,但具体金额不详。这家钨业公司在欧洲市场的份额占40%左右,属于行业的龙头企业。第六是北美洲地区,金额超过30亿美元,占境外总投资的5%。资金主要是流向加拿大。美国较少(图5,图6,图7,图8)。

二.我国海外矿业投资呈现的特点

从我国海外矿产资源投资的现状来看,我国矿业国际化趋势呈现如下特点:

第一,投资主体呈现多元化趋势,中小企业、矿业行业外的投资集团、私营企业均参与其中;

第二,投资方式更加成熟多样,在项目的上下流均有参与。

第三,勘查投资与矿业并购投资呈现两极分化。在项目所处阶段上,勘查项目大多为草根阶段的风险勘查项目,开发并购的对象则主要是拥有采矿项目的采矿公司,缺乏中间阶段的项目;

第四,勘查投资主要发生在我周边国家及南美洲、非洲等发展中国家,并购投资则主要针对的是澳大利亚、加拿大等发达国家的成熟矿业企业;

第五,勘查目标矿种较分散。并购目标矿种相对集中,主要是铁矿石,其次是铜矿和黄金等贵金属。

三.矿业国际化趋势中取得的成绩

1.在矿产资源海外投资中获得了经济效益

我国很多企业在海外投资中取得了一批有价值的矿业权,探获一批矿产地。我国以地勘单位为主的勘查企业在成矿有利、资源潜力较大的国家,自主或通过合资合作参股等方式拥有了一批矿业权。随着勘查的深入,一些项目以现有矿业权为基地,在外围和周边地区又发现一些新的找矿远景区,在进一步申请新的矿业权。

2.海外矿产资源投资的主体更加多元化。

投资的主体从国有控股公司到私营企业都有参与,有矿业企业、也有行业外的投资集团、社会私募投资公司等,其融资渠道非常广泛,有从A股募集、也有银行贷款等等。其中并购主要以中国铝业、中国五矿、湖南华菱、武钢、鞍钢、中钢、中国神华、云南锡业、中金岭南、金川集团、紫金集团、中国黄金、山东鲁能等有实力的上市公司为主;勘查、开采项目主要是矿业公司委托国有地勘单位进行。由紫金集团等私营企业主导的境外矿业投资也很活跃,投资项目占总项目数的35%,涉及金额11%左右。虽然目前总体重不大,但较几年前已经有了很大的进步,并且呈现出更为活跃的国际化发展趋势。

3.海外矿产资源投资的方式更加成熟多样。

勘查投资主要方式是在国外注册独资公司,与东道国企业组成合资公司共同申请探矿权,以我方控股为主。股权投资以小额参股为主,资金来源以贷款为主等等。从整体上来看,我国企业境外矿产资源投资的方式,不论是并购等直接投资还是勘查开采等间接投资都较为活跃。从购买国外矿业公司到中小额参股再到与国外企业合作在海外建立子公司等,在项目的上下流都有参与,投资形式日趋成熟和多元化。

4.在国际化道路的探索中持续积累经验。

我国一些企业多年来坚持矿业国际化的摸索,屡败屡战,积累了很多“走出去”的经验。在这个过程中,我们培养出了一些熟悉和掌握国际勘查公司通行运作规则的人才,提高了我国对境外矿业投资环境的了解程度,拉动了国内设备物资出口等相关产业的发展,为所在国提供了地质概况等方面的数据和信息,提高了对象国地质资料的水平。如中铝收购力拓的过程中,第一次是2008年2月,中国铝业以140.5亿美元从公开市场上收购了力拓公司9.3%的股份。第二次是2009年2月,中铝欲以195亿美元的雄资将其在力拓的持股比例增加至18%,但因为国际社会的种种压力以失败告终。后力拓宣布配股。中国铝业若接受配股则大失脸面,若不接受配股则无法保住其力拓单一最大股东的地位。最后中铝仍然以15亿美元参与了力拓的配股,在其国际化道路上蹒跚前行了一步。

四.矿业国际化趋势中仍然存在许多问题

我国矿业企业境外勘查开发投资规模在不断扩大,取得了积极成效。金融危机背景下,国外矿业企业普遍缺乏资金,我国银行、公司资金相对充裕,中国很多存款,一些私人基金风险投资的积极性很高,机遇不言而喻。但从我们了解的情况看,我国矿产资源勘查开发企业面临着一些外部和内部的不利环境,需要境外投资的企业提前有所准备。外部不利环境主要体现在我国企业在境外勘查开发投资和并购过程中,面临来自投资所在国从政府、企业、社区民众到媒体的各种压力;面临实力雄厚的跨国矿业企业及来自日本、印度等资源需求国的强势竞争等。内部不利环境主要体现在政府表面协调,实则不协调;勘查和矿山企业整体实力和能力较弱,缺乏可持续发展的能力;政府和企业之间不协调,企业和企业之间不协调;配套支撑体系不健全等。

五.启示:我国的矿业国际化道路任重道远

在工业化进程日益加快、矿产资源日趋珍贵的今天,矿产资源已经成为制约各国经济社会发展的一个重要的瓶颈,各国对矿产资源的争夺也日益激烈,矿业开发的全球化趋势早已呈现,美国等一些发达国家50%以上的矿业投资项目都是在国外,日本韩国等资源严重贫乏的小国更是不惜重金、将海外矿产资源的获取及储备提高到国家安全战略的高度来对待。虽然07年以来,我国在矿业趋向国际化方面步伐加快了,取得了一些经验和成绩,但要真正实现矿业国际化还任重而道远,这其中仍然存在着许多问题,需要我们不断的总结经验,归避教训。

爱华网

爱华网