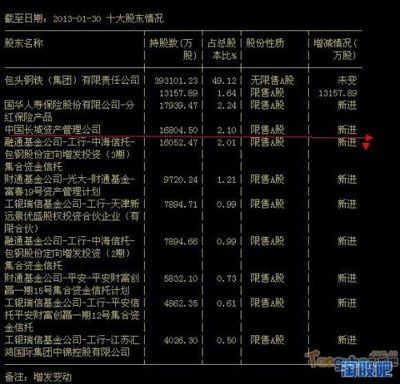

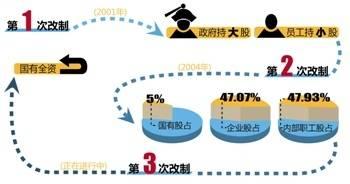

10月18日是长城资产管理公司10周岁生日。在这个本该欢庆的日子里,长城的不少人却心情沉重。存续期将满,未来究竟何去何从?——恰似行至“水穷”处的AMC,在政策不断松绑和如饥似渴的探索之下,能否迎来下一个“风起云涌”? 按照当初的设想,中国AMC的存续时间为10年。不过,为了继续“活下去”,AMC几年前就开始了转型探索。种种迹象都昭示着一种结果:AMC的转型已经到了无法拖延的地步。而奔向“金融控股集团”的理想与现实之间的距离,却始终困扰着AMC前行的脚步。 可以确定的是,国务院在近期的一次会议上决定让信达作为试点最先实行转型,股份制改革和上市是最终目标。无论如何4家AMC的转型方向已经确定,即商业化转型,朝着金融控股公司的方向发展,包括长城。 债券延期突破10年生死大限 引发最近对AMC转型话题关注的,首先源自9月21日建行发布的一则公告。建行接到财政部通知,该行持有的信达公司债券到期后延期10年,利率维持现有年息2.25%不变。财政部将继续对建行持有的信达公司债券本息支付提供支持。 这份公告是一个及时的提醒——中国新发现的银行业成功景象根基不稳,而且目前有人担心今年政府推动的放贷狂欢,可能又会制造大量不良贷款。目前的财政状况决定这一问题不得不再拖10年。 再获10年时间并不意味着能偿还本息或将问题最终解决,但对于正在努力向金融控股公司转型的AMC来说,至少是赢得了时间。 信达公司债券由信达公司于1999年向建行前身,原中国建设银行定向发行,也是信达公司收购原中国建设银行不良资产的对价。财政部对这部分债券本息支付提供支持。

财政部财科所所长贾康10月23日接受采访时表示:“考虑到目前国家的产业政策导向,如果把1.4万亿都拿出来的话,会影响财力,因此暂缓10年。” 政府目前看来并不急于为资产管理公司偿还未还清的部分债券,这并不令人吃惊。 也有金融界人士质疑这种做法,“国家应对不良贷款问题的办法之一是什么呢?把它扫到地毯下面藏起来,每隔10年扫一次。”债券的延期意味着政府方面不必非得救助信达公司。这样做建设银行的资产负债表上也不会有“窟窿”,即使这批债券的偿还希望渺茫。 AMC是国家为处理四大国有商业银行剥离的政策性不良贷款而对口成立的资产管理公司。10年前,由财政部向华融、信达、东方和长城4家公司各提供了100亿元资本金,同时由央行发放了5700亿元的再贷款,AMC以固定利率为2.25%的8200亿元金融债券为对价,收购了四大行剥离的1.4万亿元金融资产。 1999年处理国有银行坏账的安排中,一直存在一个“结构性的缺陷”:四大资产管理公司的成立目的是为四大国有银行处置不良资产,但四大资产管理公司是以向国有银行发行10年期债券的方式,来收购银行的不良资产。如信达资产管理公司在1999年向建设银行发行2470亿元10年期债券,来收购建行的不良资产。但这些债券到期后,四大资产管理公司根本无法偿还10年期债券。 贾康同时透露,延期也符合各方的实际情况,因此其后陆续到期的其他几笔债券也将采取延期的方式来解决。 目前工商银行持有价值人民币3130亿元的资产管理公司债券,这些债券将于2010年、2011年到期。中国银行持有人民币1600亿元将于2010年到期的资产管理公司债券。长城资产管理公司则是利用央行资金购买了中国农业银行人民币3450亿元的不良贷款。 业内人士表示,财政部将债券延期并为其偿还提供支持,这意味着AMC在下一个10年内将无生存之忧。 “国家担心的是1.4万亿那块怎么解决的问题,这块本来是由财政负担的,将来怎么解决还得看政策层,所以再一个10年也不一定能彻底解决这个问题。”西南证券宏观经济分析师张刚表示,“最理想的设想可能是以后赚一部分还一部分,中国所有的问题都在发展中,10年之后局面应该会有所不同。” AMC转型之机? 事实上,中国AMC是仿照美国1980年代处理不良资产的方式设立的——当时RTC(重组信托公司)起了举足轻重的作用。值得一提的是,完成了使命的RTC在10年后顺利关门大吉。 如今,通过一系列收购,4家AMC触角已涉及证券、银行、信托、租赁和基金等诸多领域,这些相当不错的“副业”,已经成为他们主要的利润来源。此间,四大AMC的高管曾多次公开表示,他们转型的方向就是金融控股集团。 对于四大AMC来说,转型面临的最大难题是定位。“转型往哪里转?什么才是特别符合自己优势的定位?目前还没有搞清楚。”中国人民大学金融与证券研究所所长吴晓求向记者如此表示。 他认为,改制完成之后,AMC将变成一个纯粹的市场化的主体。如果说过去主要是处置不良资产,还有既定的业务,那么未来必须到市场上去找。而无论做证券、保险、信托还是投资,AMC都要和那些已经很成熟的企业竞争——“可以说,它面前这条路非常漫长。” 10年之间,中国金融市场鬼斧神工,吴晓求认为中国变化给了AMC继续生存的机会, “本来预计资产公司是10年为限的,可是谁也想不到中国经济发展得这么快,谁也想不到这些商业银行都纷纷上市了。现在面临最大的问题就是如何进行转型,而这个转型必须是一个彻底的、脱胎换骨的转型。” 事实上,随着商业银行纷纷股改上市,今后可能出现的不良贷款多数将自行消化,或采取商业化运作来处置——除非出现美国金融危机那样严重的状况,否则绝不会再像10年前那样由国家出资剥离。“财政部给时间让转型的真正原因就是资产管理公司所拥有的正在创造利润的金融牌照。” 被财务游戏押后的金融风险 粗略估计,AMC政策性业务的亏损将超过万亿元。1999年4家AMC都以账面价值收购对口银行总额约1.4万亿的不良资产,央行再贷款和向金融债实行固定年利率2.25%,据此计算AMC每年需支付利息315亿元。 4家AMC政策性业务回收的现金在扣除各项费用之后,绝大部分用于支付央行再贷款和金融债的利息,所剩下的能够偿还本金的微乎其微。这样,超过万亿的政策性业务亏损挂在了AMC的账上。这部分亏损以何种方式处置将是AMC转型的最大悬念。 根据政策层2006年做出的设想,对AMC向对应银行发行的金融债,财政部将会通过发债的方式将其置换,剩余政策性资产处置回收的现金专门用来支付AMC债券转换为国债的利息;而对人民银行的再贷款则停息挂账。但对这部分损失如何处置并未明确规定。 有猜测是将由财政对这部分亏损进行核销。“先发特别国债对坏账进行置换,然后用财政收入逐年进行核销。”国家发改委宏观研究院王小广研究员分析。但核销超过万亿的资产,将给财政支出带来巨大的压力。而且坏账的处置涉及财政预算,还需要全国人大表决通过,这也会受到很大的质疑。“上到人大的可能性不大。” 而另一种说法是,这部分亏损可以和国有银行上市所获得的增值放在一起考虑。国务院发展研究中心金融所副所长巴曙松表示,正如国有企业改革,坏资产、历史包袱留在集团公司,而将好的资产包装成股份有限公司上市。以上市公司的收益以及股权增值的部分用于弥补集团公司的历史包袱。国有银行“剥离—注资—上市”的路径和国有企业改革类似,把坏账、历史包袱拨给了AMC,而以好的资产成立股份公司上市。建行、中行、工行3家国有银行改革上市后已经取得了巨大的成功,市值增值部分也非常庞大,国有银行股权增值的部分拿出一部分来弥补政策性不良资产的亏损理所当然。 实际上,国有银行注资资产管理公司,可以看成是银行为重组和改革分担一部分成本。不过,建行董事长郭树清否认分担代价之说,强调这是银行综合化发展的需要。以信达为例,旗下包括资产管理、证券、信托、保险等方面的业务,按郭树清的话说,“离开了银行的销售网路,信达很难做大;如果我们没有它那些牌照和产品,我们也拿不到那些中间收入。” 如此看来,国有银行入股资产管理公司,完全可以看成是商业银行来分担10年前国有银行改革的成本,只不过这次加上了多种金融业务的营业牌照。 当初中国的政策制订者不得不选择相信国有银行的说法:巨额不良资产和沉重历史包袱是国有商业银行推进综合改革面临的最大障碍,只有国家出面、老百姓出钱解决这些历史包袱,银行才有可能建立良好的公司治理机制,也才不会进一步增加未来财政负担甚至造成金融风险。 10年来轻装前进的国有银行,在完成股改、上市,享受了银行改革以来的多种好处后,甚至成功跻身全球规模前几大的银行,现在当资产管理公司遇到问题时,实际上也是银行自己的问题,需要国有银行伸出援手,“不能再由财政解决,也不能把这些问题一概押后,转移未来的金融风险,难道可以无限期向天再借多少个10年吗?”王小广坦言。

爱华网

爱华网