变卖资产粉饰年报,澄清传闻贩卖“预期”

鑫科材料频造利好意欲何为?

特约撰稿 刘婧娴

飞尚系旗下上市公司鑫科材料(600255.SH)又重演了粉饰年报的“老戏法”:变卖资产。2008年因业绩不佳在年底转让了芜湖港口股权;2009年11月又将所持有的芜湖恒昌铜精炼有限责任公司(以下简称:芜湖恒昌)的28.57%股权作价7440万元,出售给大股东恒鑫集团。这也是飞尚系2009年度的收官之作。

然而在出售资产的相关公告中,却透露出大股东背负着沉重aihuau.com负债的现状:截至2009 年9 月30 日,恒鑫集团净资产-5.4亿元,2008年实现净利润-8453.18 万元。 近日,更有知情人士向《中国经营报》报料:恒鑫集团被政府打包出售8年后负债不降反升,飞尚系涉嫌变相侵吞国有资产。 让负债累累的大股东收购上市公司的亏损资产,借澄清莫名传闻发布资产注入信息。联想到此前飞尚系对芜湖港(600575.SH)的操作手法,飞尚系是否有意营造利好全身而退?零价格收购零资产

该知情人士对飞尚系的早期运作颇为熟悉:飞尚系能从默默无闻到目前掌控数家上市及非上市公司都是以恒鑫集团为起点。

2001年恒鑫集团改制时评估净资产为-3.8亿元,芜湖市经贸委是以零净资产方式将恒鑫集团整体转让给芜湖飞尚和两位自然人,转让价格10元,此外还打包了其他优质资产弥补负资产。 上述知情人士说,当时恒鑫集团占用上市公司资金,政府急于转手,飞尚系便是在这种情势下介入。在一份2006年芜湖市地方税务局《关于恒鑫铜业集团改制有关税务问题的会议纪要》上有一份政府补偿项目清单,这里面包括芜湖另一家上市公司芜湖港大股东芜湖港口的股权,也就是说飞尚系通过受让恒鑫集团还间接掌控了另一家上市公司芜湖港。 在恒鑫集团重组协议书中,受让方芜湖飞尚做出了7项承诺。其中一项是争取恒鑫集团第一年亏损控制在2500万元之内,第二年保平,第三年盈利。以目前的进展来看,兑现承诺遥遥无期了。还有一项是鑫科材料争取5年内筹资二次,筹资11亿~12亿元,两年之内,鑫科材料争取增发股票3000万~5000万股,筹资5亿~7亿元股本金。而实际上,鑫科材料上市以后募资两次共7.93亿元。 前述知情人士称,飞尚集团利用当时政府补贴的部分资产转而进行新的投资运作。与此对照,飞尚系接手恒鑫集团8年,恒鑫集团所背债务反而越来越重。基本的债务问题都没有解决,更不要谈恒鑫集团重组承诺是否兑现了。 对于实际控制人深圳飞尚与大股东恒鑫集团之间的纠葛以及恒鑫集团的主业经营方面,鑫科材料董秘办工作人员均表示不清楚,但他对笔者透露,出让芜湖恒昌的股权所得现金已经打到公司账户上。炒作股价意欲退出?

“飞尚系”原始积累方式与“德隆系”相似,都是借国企改制之机并购陷入困境的国有企业发展起来,市场人士一度称之为德隆第二。但与德隆几近疯狂的炒作不同,飞尚系掌门人李非列相当低调。

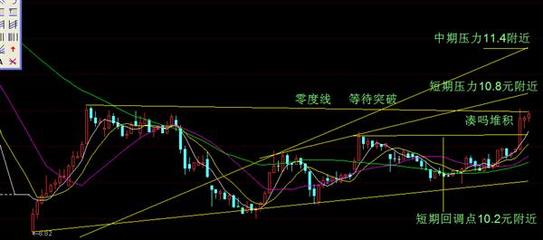

唐氏兄弟的德隆金融帝国早已坍塌。李非列家族却以75亿财富位列2009年胡润百富榜第98位。 不过在最近一年里,飞尚系旗下的鑫科材料和芜湖港的股价饱受诟病,飞尚系屡被指责涉嫌炒作两公司股价。 其中芜湖港已经从2009年年初的每股3元多一度炒作到最高16.88元时,芜湖港以11.11元/股向淮南矿业集团非公开发行1.68亿股股份,飞尚系顺利让位“头把交椅”。 2009年3月20日,鑫科材料的一则澄清公告引燃了投资者的热情。公告表示将收购四川民投45.1%股权,同时含糊地表达了实际控制人飞尚实业可能将其正在培育的有色金属矿——巴彦淖尔市飞尚矿业90%股权注入鑫科材料。但是短短两个多月后,鑫科材料再次公告称,放弃对四川民投45.1%的股权收购。 如此“虚晃一枪”,股价已连上几个新台阶。而就在公告发布前后,公司股价连涨7个交易日,涨幅达到50%。在鑫科材料股价上涨的同时,伴随着大量资金出逃。由此股民产生实际控制人深圳飞尚虚造资产注入推动股价乘机高位套现的质疑。 有意思的是,更多的投资者是因为这则澄清公告得到公司即将有资产注入的消息。 上海证券交易所网站上有关澄清公告的格式指引中的传闻简述提到3点:1、简要说明报道传闻的媒体、传播方式与时间、传闻内容。2、简要说明董事会针对报道传闻的起因、报道传闻内容是否属实、结论是否成立、报道传闻的影响、相关责任人等进行调查、核实的情况。3、无法判断报道传闻真实性的,公司应说明前述核实的情况,公司无法判断的理由,以及公司是否有采取相应措施进一步核实的计划。 而鑫科材料这则澄清公告的传闻简述似乎过于“简单”,仅有一句话:近日,市场传闻鑫科材料实际控制人将向公司注入巴彦淖尔市飞尚矿业有限公司和四川民族投资有限公司资产。 传闻从何而来不得而知,也没有看到公告发布前相关媒体对于资产注入方面的报道。澄清公告甫出,公司股价当日便以涨停报收。 北京一家律所合伙人律师关于澄清公告问题向笔者解释:发布澄清公告是证券交易所的一种管理机制,防止虚假谣言的散布。但是,现在也不乏有人研究如何利用这种机制完成自我利益的提升。 据了解,很多股民还在期待着有一天飞尚矿业注入鑫科材料,一夜间“乌鸡变凤凰”,但股民对这个位于内蒙巴彦淖尔市的飞尚矿业了解却少之又少。而记者日前更从知情人士处获悉,实际上飞尚矿业至今未能取得采矿权,而位于巴彦淖尔的铜冶炼公司飞尚铜业仍然依靠从其他公司买入矿石解决原料问题。这则“忽悠”了将近一年的模糊注资公告恐怕短期内也难有下文了。 鑫科材料董秘办相关人士也对记者说,矿产注入的问题,现在没有进展。未来的情况还不确定。没有开采权的铜矿

飞尚集团曾表示将以鑫科材料作为龙头,来整合铜矿山、冶炼和铜深加工的产业链,最终实现鑫科材料百亿工业产值的战略目标。

华泰证券的一份研究报告曾这样表述,飞尚集团已经拥有了一条完整的铜产业链,其组成结构为:“巴彦淖尔市飞尚矿业”(采选)、“巴彦淖尔市飞尚铜业”(粗炼)、“恒鑫铜业集团”(精炼)、“鑫科材料”(加工)。飞尚集团的铜业上市公司只有鑫科材料,不排除未来利用鑫科材料来整合铜业资产的可能。 但是铜产业链的完整性还有待考量。 2005年飞尚系在巴彦淖尔市先后成立飞尚铜业和飞尚矿业两家公司。据公开资料,飞尚矿业主要从事铜矿、金矿、银矿、稀土金属矿等矿产的获取、勘探、采选,现已取得29处矿产的探采权;而飞尚铜业于2006年12月底建成10万吨铜冶炼项目,2007年6月投入生产。这两个项目的上马意在为恒鑫铜业与鑫科材料的铜深加工进行产业配套。 按照飞尚集团的构想,飞尚系所要打造的是“从矿产开发、冶炼到产品精加工产业链”。 但是前述报料人却说,飞尚矿业虽然拿到了探采权,却一直没有进行开采。飞尚铜业的业绩平平。 笔者在调查中发现,在打造铜产业链计划的上游环节中,虽然飞尚铜业的铜冶炼项目原料来自于当地的铜矿,但这铜矿并不是出自于飞尚矿业。 2009年9月一家当地媒体的报道显示,飞尚铜业与西部矿业、紫金矿业、东升庙铜矿和炭窑口铜矿签订了长期铜精砂供给的协议。一位熟悉当地矿产资源的业内人士也证实,飞尚铜业确实从西部矿业进原材料,而且仅西部矿业一家提供的原材料就大概占总原材料供给的50%左右。 笔者从内蒙巴彦淖尔国土资源局处了解到,其实飞尚系在巴彦淖尔的矿产只有探矿权,并没有拿到采矿权。 鑫科材料董秘办工作人员也承认,目前飞尚矿业的确仅处于勘探阶段,何时进行开采,何时注入上市公司,这都要视勘探结果而定。 上述合伙人律师向笔者解释矿业权包括探矿权和采矿权。这在法律上是两个概念。探矿权到采矿权是一个自然的过渡阶段,采矿权也可通过授予方式取得。如果还没有拿到采矿权,那资产注入上市公司也需要耐心等待一段时间了。

资料链接

收购恒鑫集团的政府补偿资产: 1.造纸网厂资产4700万元;(未兑现) 2.海峰公司资产3725万元; 3.芜湖港口资产22603万元; 4.豁免市财政借款300万元,另省财政借款2722万元,作挂账处理,争取豁免; 5.土地以成本价抵补900亩×20万元=18000万元。土地出让收回补偿可能为30234.75万元;(根据一份2006年恒鑫铜业内部关于改制净资产补偿情况专业审计报告显示,政府补偿公司城南土地889.87亩,每亩价格20万元,共计价款1.77亿元,2006年5月政府回购该土地,回购价款2.75亿元。该土地一进一出,账面增值近1亿元) 6.红条款预计利息及损失830万元; 7.安置职工费用3320万元; 8.净投资损失246万元; 9.上市剥离到铜业集团的费用4400万元; 10.呆账核销2449万元应收账款319万元其他应收账款。 爱华网

爱华网