系列专题:《变股市为聚宝盆:短线铁律》

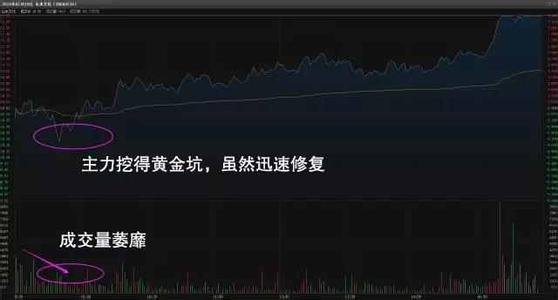

当他们去行动的时候,对于得失的顾忌和担心,使他们又被另一个自己左右起来,小心翼翼地瞻前顾后,内心的自由已经荡然无存。这个时候,他们怎么可能取得投资成功呢?这部分人也不知道自己为什么会这样,明明看上去正确的事情,怎么做起来就是另一个样子。他们甚至认为,自己的市场知识已经很多了,对于市场没有什么不懂的东西,但是他们却无法成功。以图2-1为例,当股价回落至上升通道下轨附近,到底应该买入,还是卖出呢? 图2-1 当股价到了上升通道下轨时应该买入呢,还是卖出 这时很矛盾,如果买进,跌了怎么办,如果卖出,涨了又怎么办?一般而言,他们会在这种情况下徘徊,找不到出路,迈不出那最为重要的一步。因此,他们就无法再使真正的自己再强大一点,突破另一个自己的局限和原有的相对平衡。我们若不管他们的想法,仅仅从他们的投资行为上看,他们的行为模式与一般的情绪化模式非常接近,只有一点区别:在他们的行为中,常常有对重大市场机会的领悟,可是他们却不能把这种领悟坚持下去。尽管他们的真正的自己,常常跃出来想给他们以帮助,可是实际上却一点也帮不上。好,请接着往下看,见图2-2。 图2-2 股价前几次触到上升通道的下轨通常会继续上升 结果涨上去了,这时另一个自己会说,要是买进去就好了,真正的自己会说,我想买你不让。其实,分析不是最重要的,如何行动才是最重要的。看的时候不带情绪,做的时候被情绪所包围,用真正的自己来看,用另一个自己来做,这是一个极大的误区。实际上是看的时候有点信心,有点勇气,到做的时候,信心和勇气全部丧失了。我们应该用真正的自己来看,更要用真正的自己来做。这部分投资者,已经积累了相当的市场经验,他们面对的是成功的最后一道门槛,跨过去就是坦途,跨不过去,就仍然要站在市场大海的岸边,继续被迎面而来的海浪拍打。

然而大多数人的起点,都是从现有的情绪化的行为开始的,还没有清除作为敌人的另一个自己。在另一个自己的主导下,投资者只能形成情绪化的行为模式,所有的投资行为都被情绪所支配,行为的动因来自市场的暗示和诱导,毫无主动性。这种行为模式,使投资者失去了对市场整体的把握,注意力完全被相互矛盾的细节所吸引,以至于不能自拔。市场显得不通情理而难于理解,市场明明摆在面前,却无法相信它,怀疑、犹豫笼罩其上。好,再接着往下看,经过一段时间机会又来了,股价又一次下触上升通道下轨,见图2-3。 图2-3 当股价多次下触上升通道的下轨(30日均MA3)时变化将不确定

爱华网

爱华网