系列专题:《后金融危机时代必读书:下一轮全球金融》

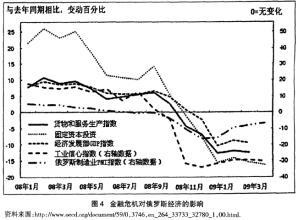

图3.3 私人净资金流 现在我们来看看整个新兴市场经济体的净资本流入构成(图3.4)。本图指出了这个状况中的三个核心元素:

1. 私人资本流入是占主导地位的资金来源,同时具有高度的不稳定性; 2. 本国居民所产生的净流动常常是一场即将到来的危机的首要指标,因为他们比外国投资者更清楚什么出问题了; 3. 新兴市场经济体的政府现在对风险深有察觉,正在将它们国家来自资本流入和经常项目收入的所有外汇储备起来,这个规模达到了惊人的每年6,000亿美元(图中的一个负号代表一个储备积累)。 新兴市场经济体从二十世纪八十年代末开始积累储备。显然它们并没有分享国外私人投资者的狂喜——而且,事实证明,它们不这么做是正确的。但是在最近几年,它们不准许大笔私人净资本简单流入,而转化这些资本的意愿,从而帮助产生巨额经常项目盈余。巨大的私人资本净流入和巨大储备积累的结合对世界经济已经变得十分重要(图3.5)。在本质上,这是政府在循环其经常项目的盈余和私人部门的资本流入:正如我所说,新兴市场经济体在吸引资本,但并不吸入。 各种形式的私人资本表现的如何?最让人担心的是哪一种?答案如图3.6所示是银行信贷。外国直接投资开始在上世纪九十年代变得重要。直至现在,整体而言,它仍然保持积极和相当稳定的状态。股本证券投资就没有那么重要和稳定。但是它在整个过程中都保持积极的状态。非银行信贷也同样保持积极性,但是与股权流动的任何一种形式相比都相当不稳定。而银行信贷是不稳定的源泉。银行信贷的崩溃是二十世纪八十年代初拉丁美洲债务危机的最直接原因。而在九十年代中期的龙舌兰危机中它不再重要,这是因为墨西哥政府主要依赖短期的非银行的美元计价的信用方式,即所谓的“短期美元债券”(tesobonos)。但是银行信贷从1996年的1,190亿美元的净流入到1998年的600亿美元的净流出是导致亚洲金融危机最直接的原因。 商业银行家是危险的:它们提供短期信贷但是却无力承受巨额损失。所以当他们察觉到风险加剧时,他们就会把钱撤出来,由此对它们放贷的经济造成破坏性的效果。仅次于本国居民的表现,商业银行的表现是一场迫在眉睫的金融风暴最敏感的指标。

爱华网

爱华网