系列专题:《后金融危机时代必读书:下一轮全球金融》

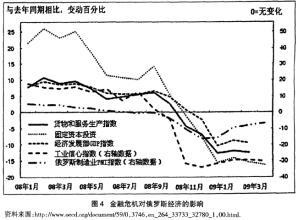

1983至1991年期间,新兴经济体作为一个整体基本达到了收支平衡。接下来出现了向新兴市场经济体慷慨提供融资的第二阶段。而且这一次亚洲人被深深牵连进来。到1996年,新兴市场经济体累积的经常项目赤字达到了它们GDP的1.7%。拉丁美洲和亚洲国家的赤字都占到它们GDP的2.1%。随后到来的就是东亚金融危机。到1998年亚洲国家的累积经常项目盈余是GDP的4.7%——在两年中发生了惊人的6.8个百分点的逆转。同时,亚洲新兴国家的累积GDP增长从1996年的8%跌至1997年的5.8%,而在1998年复苏之前仅为0.2%。此时此刻,拉丁美洲在赤字中陷得更深。但是这一趋势在1998年到了顶峰,当年经常项目赤字占GDP的4.4%,之后迅速转为盈余(而且GDP增长从1997年的5.8%跳水至1999年的零增长)。总体而言,新兴经济体从1999年起就开始出现经常项目盈余了。在2005年亚洲盈余达到GDP的4%的时候,拉美盈余达到近GDP的3%。 所以这个世界经历了新兴市场体中经常项目赤字的两次巨大波动。第一次发生在二十世纪七十年代末和八十年代初,这次波动导致了重大的危机。第二次也是更大的一次波动发生在九十年代中期,导致了一场更大的危机。然后新兴经济体有效地控制住局面。从那时开始,总体上它们维持的是经常项目盈余。 造成这些金融方面起伏变化的直接原因是私人部门资金融通的极大反复无常(图3.3)。很长一段时间里,私人部门曾对新兴经济体非常乐观,但随之而来的是一种十分恐慌的情绪。在1998年跌至1,350亿美元和2002年的1,120亿美元之前,流入新兴经济体的累计净私人资本从上世纪八十年代末的近乎于零上升为1996年的3,240亿美元,然后又在2005和2006年猛蹿至5,000多亿美元。在它们跌至1998年的负2亿美元之前,流入亚洲新兴经济体的净私人资本从1991年的430亿美元升至1996年的1,800亿美元。然后开始再次攀升,在2004年和2006年分别达到了1,660亿和2,540亿美元。但是,如同下文所示,这一次来自新兴市场经济体的反应大有不同:他们拒绝接受流入的资本。基本上钱从哪里来它们就把钱送回哪里去,而同时又保持它们的经常项目盈余。新兴市场经济体在抵制巨额资金流入所造成的必然结果——经常项目赤字。它们抵制资金流入基于一个好的又可以理解的理由:经常项目赤字的到来就意味着危机。

爱华网

爱华网