系列专题:《后金融危机时代必读书:下一轮全球金融》

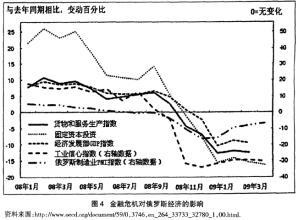

这些国家遭受的损失并不仅仅是财政上的。除此之外,几乎总是会有巨大的生产产出的累积损失。世行数据表明:作为金融危机的后果,四十七个国家损失了他们GDP的10%或更多的产出。即使研究者使用了保守的计算方法,其中的一些损失是巨大的。在图中列出的年份中,日本遭受的总损失是其GDP的48%;智利为其GDP的46%;泰国为其GDP的40%;印度尼西亚为其GDP的39%;马来西亚为其GDP的33%;菲律宾为其GDP的26%;丹麦为其GDP的24%;芬兰为其GDP的21%,以及韩国为其GDP的17%。 通向危机之路

那么为什么这些成本高昂的危机会发生,而它们又是如何发生的呢?在弗雷德里克?米什金(Frederic Mishkin)论述金融全球化的书中,他声称这些危机通常是至少一个或两个基本错误的产物:管理不当的自由化(包括管理失当的全球化)以及财政的无序(通常导致通货膨胀)。 美国的储蓄借贷危机是国内自由化管理不当的绝佳例证。更普遍的现象是,在某些程度上全球化也难辞其咎,这决不仅仅是因为新金融体系被纳入世界经济为本国居民和外国人犯下的新错误提供了各种机会。财政的无序也是金融萧条的一个主要原因,而不仅仅是因为没有清偿能力的政府面临无法抵抗的诱惑而使它们的银行充满呆账:2001年的阿根廷就是这一有害实践的绝佳例证。财务的无序也是造成长期通货膨胀最重要的原因,而这种通胀反过来又是外币替代日益贬值的本国货币(“美元化”或“欧元化”)最普遍的推动力。虽然这种防御机制是可以理解的,却解释了双重危机的致命本质。 米什金描述了对新兴经济体破坏巨大的双重危机的四个形成阶段:自由化、货币危机的前奏、货币危机,最终就是全面的金融危机。让我们逐一审视这些阶段: 第一阶段就是金融自由化(或可能只是财政的失序)。让腐朽的银行体系自由化会发生什么样情况?我们看到自由化之后的进展就如同加大拉的猪群一样冲下了悬崖: 过多的风险由没有经验的金融机构承担,或者更糟糕的是,由那些和它们的债权人关系太过紧密的机构来承担; 天真、能力不足、低收入或腐败的立法者执行无效的规章制度;政府担保道德风险; 外汇资金轻易获得以至于推动贷款快速增长。然后不断增长的损失导致借款的减少;银行倒闭的效应通过银行间市场或大客户的破产牵连到健康的银行;银行贷款更加收缩;最后管理上的放纵允许银行承担更多的风险,用纳税人的钱“为重整旗鼓放手一搏”。

爱华网

爱华网