系列专题:《后金融危机时代必读书:下一轮全球金融》

7. 外资的输入鼓励政府、企业和家庭大量依靠外来资本,特别是借款金额比以前大大提高并承担高很多的风险,这种情况在新兴市场经济体内非常突出; 8. 对新兴市场经济体中公共财政廉洁性及其货币购买力稳定性的不信任催生了对与指数挂钩的金融的严重依赖,或者更糟糕的是对外币贷款和借款的依赖,外国人几乎完全不愿意用新兴市场经济体的货币来放贷,这是一种被某些经济学家称为“原罪”的现象,这种不情愿产生了资产负债表上的大量货币错配以及随后随着汇率大幅波动而产生的极度脆弱性; 9. 过度地举债在整个经济层面上表现为经常项目巨额赤字、财政赤字或私营经济债务融资的繁荣,这些都加剧了投资者信心的摇摆不定,因而改变资金供应的格局; 10. 尽管大多数新兴市场经济体以及许多西欧的小规模发达经济体仍然不愿接受自由浮动汇率,他们对于盯住汇率的承诺其实也很弱——这是在世界主要货币之间汇价剧烈波动时一个几乎不可避免的后果。这些盯住汇率制度给外币贷款和借款造成了一种安全的假象——但这不是事实; 11. 在新兴经济体中,机构不发达、自由金融市场经验不足、有技能和经验的人才匮乏、政府效力低下并且腐败、规章制定者贿赂成风、内部交易和关联交易以及类似行为泛滥等等,上述所有这些几乎无可避免地被印证为是新兴经济体中最突出的风险。一言以蔽之,这些都是定义“新兴”经济体的特征; 12. 最后,所有这些使全球金融体系自由化的特征极大地放大了金融市场惯性趋势的规模和负面影响,而这些惯性趋势在充满贪婪和恐惧的金融市场上是固有的。 所以,在本质上新型自由化和全球化的金融体系是确定会一再发生问题的。而且当危机发生时,它们的损失和挽救它们的财政成本都是惊人的。

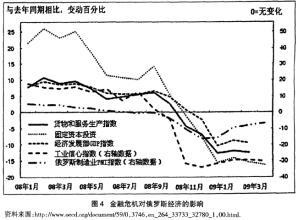

危机的发生和成本 2001年,世界银行估算二十世纪七十年代末和二十世纪末之间有93个国家发生了112场系统性的银行危机。 发生一场危机有可能是运气欠佳;但发生112场危机肯定就是极度粗心大意的后果了。实际上,数据能够表明某些国家很不小心,发生了不只一场危机。读者可能毫不惊讶地发现阿根廷就是这样的国家之一:目前它正在从过去二十五年中的第三场银行危机中振兴——这是公认的极端的例子。显然,银行业的灾难不是间歇性发生的,他们一直在我们周围发生着。

爱华网

爱华网