下家是雀巢?

太子奶没有任何“喘息”的机会。

“从7月1日起,到明年6月30日,我们将用一年的时间完成太子奶的重组,这是大限。”文迪波认为,太子奶新生,临时托管方式治标不治本,非凤凰涅槃、脱胎换骨式的重组不可。

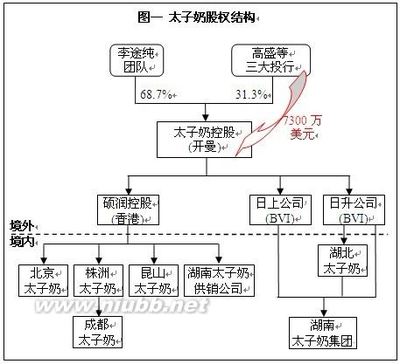

今年5月,株洲市市长王群对《中国经济周刊》记者称,“太子奶的重组,将包括战略重组、股权重组、流程重组、资产重组特别是债务重组(部分债权不排除走债转股的路子),终极目标是对太子奶原有股权进行改造,将太子奶推向二级市场。”

为此,株洲市政府为太子奶“量身定制”了“轻资产、小规模、多布点、哑铃型” 的发展战略。文迪波认为,太子奶原有模式是现金流小、销售规模不大而资产过于庞大,呈“橄榄状”,他们将之调整为“哑铃型”:一端是品牌,一端是市场,中间是研发水平,“怎么举起来?用资产收益率这只手。”

旗下拥有3家上市公司的南车时代执行董事廖斌认为,太子奶有超过3000亩土地、50万平米以上厂房、50条生产线,目前看来实在没有必要,太子奶历史上最好销售收入不到18个亿(其中OEM产品占有3个亿),而这仅需1/5左右的资产就能做到,“如果企业四五个亿的总资产,一年有一二十个亿的销售收入,45%以上的毛利润,创业板不要这样的企业要什么?”

行业前景看好、市场占有率遥遥领先、产品没有受三聚氰胺影响、品牌知名度相对较高、较高的毛利润、营销网络相对完善等,这些有利因素使太子奶受到了战略投资者的关注。

“我与雀巢谈过5次。”就外界传得沸沸扬扬的“雀巢并购太子奶”传闻,7月9日,文迪波对《中国经济周刊》记者说,“仅是合作意向,并非重组意向,实际上,有多家国际、国内巨头都找我们谈过。”

传闻的起源是,6月26日,高科奶业与湖南农业大学举行“校企合作签字仪式”,部分媒体听到并参加了次日召开的“太子奶危机诊断会”。这本是一次私密的会议,会议主持人亦多次强调,“只是一次探讨,不宜公开报道”。孰料,在谈到太子奶下阶段的重组可行性时,对企业怀有深厚情结的李途纯言辞激烈,称如果由雀巢并购太子奶,目的就是要“把民族品牌太子奶PASS(除掉)”,随后,个别媒体便将李途纯的“新闻语言”见诸报端并引发热议。两天后,“欢迎雀巢并购太子奶”的话又从李途纯口中传出。

原本定于7月上旬来株洲考察的雀巢并没有如期出现,在达能并购娃哈哈案、中粮入股蒙牛案等背景下,有业内人士一度认为这是李途纯或株洲市政府方面的“一次自救性的策划”,此前,太子奶已有一年多时间无市场宣传投入,“借在中国并无负面新闻的雀巢上位,做强太子奶后再卖个好价钱”。

但“外来和尚”重组太子奶并非是唯一途径,据《中国经济周刊》记者了解,不排除由株洲市政府直接“接盘”太子奶,由高科奶业及一致行动人联手并购太子奶使之成为国有控股股份公司的可能性。但透过6月27日株洲市相关方面的集体“诊断”以及《中国经济周刊》记者调查结果显示,高科奶业并购太子奶,是对株洲市政府财力和经营管理能力的考验,甚至,会应了外界当初所认为“救火变成惹火上身”、“打湿了鞋子、上不了岸”的预判。

此外,由李途纯主导的企业自主重组亦可尝试,但外界传递出来的声音是,太子奶债务过于复杂,资产已被抵押和司法多次查封,非透明的清偿方式容易招致债权人的恐慌,“老李(指李途纯)从来没有别人欠过他的钱,只有他欠别人的钱,信用丧失后的自主重组需打上一个问号。”

文迪波告诉《中国经济周刊》记者,2009年初,株洲市政府定下了与高手合作、与强者同行、与狼共舞的目标,而重组的两个指导原则是:“保护好创始人、股东及债权人的利益,保护好太子奶这块品牌。”

不管太子奶未来的重组进展如何,但这个企业的今生来世都会留下“教科书”般的启示,人们可以预计的是,太子奶濒临坍塌的时期已经过去,一个脱去李途纯色彩的太子奶或将很快出现在公众面前。

爱华网

爱华网