本报记者 黄杰 兰州报道

12月3日,证监会前主席周道炯在第五届中国(深圳)国际期货大会上表示,要立足风险管理和工具,稳步加快发展我国的金融衍生产品市场,特别是股指期货应该尽快推出。

怀胎三年的沪深300股指期货(下称期指)2010年会顺利分娩吗?

这个似乎不是问题,至少所有的市场人士和经济学家这么认为。而在预期推动下,以中国中期(000996.SZ)为首的期货概念股近两个月来更是屡屡狂飙,甚至部分个股已经走出翻番行情。

一位不愿署名的基金投资总监感叹说:“证监会的股指期货上市时间表一天不出来,A股市场围绕期指炒预期的氛围就一天不消退。”

《中国经营报》记者调查发现,目前市场普遍对2010年推出期指抱有厚望。一些公募基金围绕备战期指而展开的筹码大战也在蠢蠢欲动。

期指再遇“临盆”窗口

“期指在2010年二季度推出的可能性非常大。”一位与中国金融期货交易所(下称中金所)高层关系密切的上海某券商系期货公司高层称,最近几次去交易所拜访,明显能感受到备战气氛越来越浓烈。

中金所有关人士在与《中国经营报》记者交流时,直言中金所成立三年来几乎天天都在备战,比如组织交易系统测试、临时故障演习、深入期货公司检查抽查、组织会员单位召开茶座、聘请国内外名家登台讲义……交易所体系内部需要运转的流程已经非常完备。

“已经准备了三年,媒体说临盆在即,也在情理之中。”这位中金所人士称,站在中金所角度,自然是希望沪深300指数期货能够早日成为中国第一个期指产品,但从推出流程看,中金所目前也不知道期指何时上市。

《中国经营报》记者试图从证监会期货监管二部及中国期货业协会了解关于期指的最新进程,均无果。

“具体推出时间,目前恐怕连中金所总经理朱玉辰aihuau.com也不好说,因此我们只能从时间窗口和指数窗口两个角度进行分析。”长期关注期指进展的北京工商大学证券与期货研究所所长胡俞越认为,目前沪深300指数处于3600点左右,与2007年的最高点5891点和2008年的最低点1606点相比较,处于一个既不算高、也不算低的位置,因此指数窗口是非常适宜推出期指的。而从时间窗口看,2010年马上临近,各大投资机构编制年度投资计划时也一定会考量到期指的投资工具属性,故现在的时间节点也是恰到好处。

胡俞越认为目前推出期指的各项条件已经非常完备。包括制度建设以及如何防范股票期货市场联动操纵等问题,已经有了很好的解决方案。此时若再贻误战机,期指筹备期则会无限期延长。

11月29日,作为中金所股东单位之一的上海证券交易所研究中心主任胡汝银公开呼吁快速推出期指。直言推出时机已经成熟之余,胡汝银称:“股指期货的推出还有助于降低市场风险,减少波动性,并提升市场的总体质量及内在稳定性。”

更多的官方辞令显示:何时推出期指的言论已经悄然由“适时”过度为“尽快”。

券商系期货公司苦盼

天天喊“狼”来了,结果打狼部队苦等三年“狼”也没有来!一家已经将金融事业部撤销合并到研究中心的二线期货公司老总提起期指就摇头。2007年,为备战期指,该公司曾在财力非常拮据的情况下投入1000万元资金进行交易系统采购、公司内网升级、办公地点修缮和工作人员建制配备,但这些投入至今未能产生一分钱收益。

“撤并金融事业部也是无奈之举,原来几名部门主力都要求到商品研究岗位或机构服务部门工作,这个部门早在2008年上半年就变成了一个只有主任的空巢。”该期货公司老总说,对于期指,公司一直非常期待,但现在有点麻木了。

中信建投期货则是比较积极的备战代表。该公司总经理丁杰认为中金所筹备期指的时间越长,说明该品种将来上市的活跃度和成熟度就越高,因此提前重点培育期指客户目前是公司主要工作之一。丁杰直言期指何时推出需看证监会决定,但一旦推出时所有期货公司谁能多分到一杯羹,则要看之前的功课是否够扎实。

广发期货公司分管技术的副总经理刘忠会坦言该公司早在2007年就已经引入两套交易线路,公司配合中金所也开展了多次紧急事件演习和系统中断对接等基础性工作,他认为期指或将是2010年为期货公司带来最大增量业务的诱人蛋糕。

据记者调查,目前期货公司阵营对于期指的呼吁声源主要发自券商系期货公司。“不难理解,几乎每家券商系期货公司都是收购而来,投入几千万甚至数亿资金之后,券商也一直在期待期货公司能够在期指业务上有所斩获。”前述上海某券商系期货公司老总称。

吸筹大战前奏启动

“13元的中国石油(601857.SH)贵吗?不贵,尤其是在期指推出预期强烈的今天。”前述不愿署名的基金公司投资总监称,中国石油虽不是沪深300指数里面最大的权重股,但配置中石油可以最大化影响上证指数,上证指数也会直接影响沪深300指数,因此机构适量配置中国石油是非常必要的。他拒绝透露该基金公司配置情况,但坦言旗下一只沪深300指数基金已经在进行仓位调整,优化配置。公开资料显示,目前A股市场沪深300指数基金已突破上千亿份,这意味着至少有上千亿元基金资金在围绕沪深300指数展开等份投资。

国泰君安证券金融工程部负责人蒋瑛琨博士认为足够多的指数基金已经为期指推出伊始拥有较好活跃度奠定了良好基础。蒋瑛琨称,前期期指迟迟不出的顾虑之一在于是否会被操纵,以及如何防范跨市场操纵。眼下看,证监会通过不断完善、修改相关规定,已经建立了开户实名制和机构套利头寸配额制等一系列安全保障体系,未来上市时间表一旦公布,或还将施行考试准入制等保障散户利益措施,综合看,期指未来对A股市场健康发展将发挥积极作用。

申银万国的衍生品研究员袁英杰则相信期指无论是在6000点还是1600点推出,都不会因为推出时指数点位的过高或过低而起到推波助澜作用。“它仅仅是一个工具,这个工具如果要被投资者所用,还需要后者手里攥有足量的现货市场筹码。”袁英杰说。

不过让更多机构开始焦虑的也正是筹码问题。“指数基金完全按照指数构成中的个股权重在进行筹码配置,它们不用忧心筹码问题。但单纯的股票型基金呢,显然,如果证监会未来对期指头寸实施现货筹码配额头寸制,那就意味着,当指数达到某一高位时,你要想做空,就必须手里握有足够多的现货筹码。”前述基金公司投资总监称,尽管头寸配额制度是否实施、如何实施等关键性内容仍处于市场猜测阶段,但不少基金公司确已对此问题展开研究,甚至有所动作。

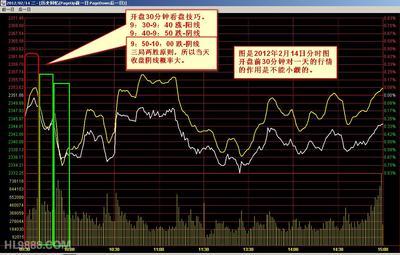

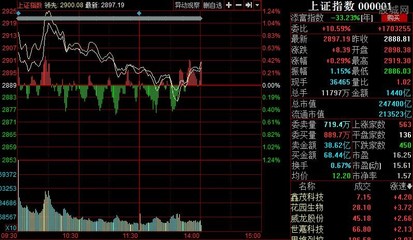

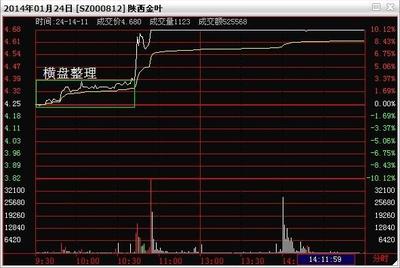

蒋瑛琨称证监会如不尽快推出期指上市时间表,A股在2010年一季度很可能再次陷入疯狂炒作“期指推出”朦胧预期或者处处喧嚣筹码论的氛围之中。“期指推出预期”吸筹大战或许已经上演。数据显示,当上证综指6124点时,沪深300指数为5891.7点,而12月4日上证综指仅为3317.04点时,沪深300指数已经3643.49点。

爱华网

爱华网