过去数月,金融危机终再难掩,始料未及地迅速爆发,不同程度地波及到华尔街各家金融机构,风险甚至延伸到了全球各个行业。

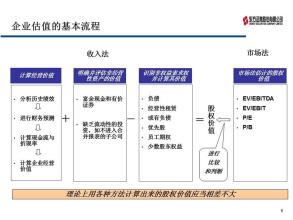

对于PE而言,一两年前见鱼撒网、每每得利的时代早已远去,金融危机是把“双刃剑”,企业估值下降带来了投资良机,但PE的资金来源也可能受到影响。

近日,上市私募投资公司英国3i的亚洲执行合伙人罗礼弘(Chris Rowlands)接受记者专访,从3i以及PE行业的角度剖析目前经济形势带来的挑战和机遇。

罗是3i集团管理委员会委员,曾任多个投资业务的要职。自2007年,罗被调派新加坡,负责3i亚洲网络。

PE难题:股市波动和IPO萎缩

《21世纪》:3i公司受目前经济环境的影响有多大?比如,有没有直接损失,杠杆收购业务是否受到影响?从整个行业来讲,PE的外部环境存在着哪些挑战?

罗礼弘:这次金融危机对于3i公司没有直接影响,因为没有这方面的敞口。

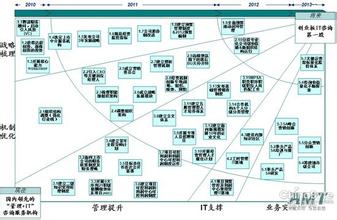

3i的三种投资类型中,第一类是投资于成长型企业,获得少数权益;第二类是在欧洲,对于中等市值公司,有一个杠杆收购的业务;第三类,在欧洲、美国和印度,我们还有对基础设施的投资,比如发电业、交通业等。

由于我们在欧洲的收购主要针对中等市值公司,这个定位就区别于一些非常大型的收购,因为对于中等市值公司杠杆收购的条件并不像大型收购那样极端,所以我认为在欧洲依然会有杠杆收购机会。

其实对于3i和其他投资基金而言,目前最主要的问题体现在股市的波动,以及新发IPO的难度。即便如此,也不排除一些成功的案例,比如3i在中国投资的小肥羊的上市等。

《21世纪》:通常认为金融危机对PE是把双刃剑,一来企业估值下降,是投资的好机会,但同时PE的资金来源也可能受影响。你对这个矛盾是怎么看的?

罗礼弘:是的,一方面,企业的定价开始变得更有吸引力,所以会有比较好的机会,但另一方面,大型投资活动在融资方面的挑战也是明显的。所以我认为目前是一个非常具有挑战性的时机,这也是我们为什么把投资重点放在中等市值企业的原因——因为目前对这类企业收购所面临的融资挑战,远远没有大型投资的融资难度大。

我所指的大型收购,是几十亿美元的高杠杆交易,而中型收购是收购公司价值在1亿-20亿美元的企业。在欧洲和美国,这种20亿美元的收购不会被看成是大型收购,但在亚洲,这会被看成是很大一笔交易。所以,3i公司在欧洲进行的收购一般是针对市值为2亿-7亿美元的公司,对于这种规模的收购,我们的资金没有问题。

在亚洲,我们很多的投资活动都是对成长型公司的股权投资,作为少数投资者,我们最少的投资金额是2500万美元,单笔投资金额在2500万-1亿美元间,这种投资很少需要杠杆,所以不存在上述杠杆收购所面临的资金问题。

我们的资金一方面是来源于自有资金,另一部分是来自于第三方资金,两种资金渠道大约各占50%。今年3月底,我们管理的资产总值超过193亿美元。

《21世纪》:对于各个类别的资产,3i内部的预期收益率分别是多少?

罗礼弘:对于西欧的基础设施投资,预期收益率是12%-15%;对于印度的基础设施投资,预期收益率是18%-20%。对于收购这项业务,在整个经济周期中,预期收益率是20%-25%。对于成长型企业的投资,在整个经济周期中,收益率预期是20%。

PE机会:更多企业寻投资

《21世纪》:股市波动会不会影响你们对企业的投资决策?会否影响投资收益?

罗礼弘:首先,我们并不是在公司一上市之后就卖掉持有的股票,比如小肥羊,我们依然是重要的股东。我们也注意到股价在这期间由于当前经济形势有所波动,但这不对我们构成任何问题。

另一方面,股市不好的情况下,很多企业不能通过上市来募集资金,因而来找3i帮助募集资金,可能给我们带来更多机遇。

《21世纪》:刚才你也谈到,3i的业务重点已经从西欧转向亚洲。但美国经济衰退引发了全球经济问题,新兴市场也未能幸免于难。你对亚洲未来的经济发展前景是否有所担忧?

罗礼弘:从短期讲,在亚洲,我们需要更关注成本型通货膨胀这个因素,因为它会影响很多企业。另外还有汇率的挑战,这会影响到国际型企业、出口型企业。越来越高的油价也是我们面临的一个巨大挑战。不过,由于内部需求依然强劲,对于在中国和亚洲其他地区进行的投资活动,我们都是充满信心的。

《21世纪》:刚刚你谈到在欧洲和印度都有对基础设施的投资,在中国有没有相似的投资打算?你们看好中国哪些行业?

罗礼弘:迄今为止,我们在中国还没有对基础设施投资。但如果中国在这个行业的融资结构发生变化,我们未来也会考虑投资。在中国,我们目前最感兴趣的是消费及其相关行业。另外,中国的能源行业也充满了吸引力,这是因为3i 自身在油气服务行业以及可再生能源的投资方面非常有经验。

《21世纪》:你刚刚讲到,3i在中国及亚洲对于增长型企业的单笔投资金额在2500万美元到1亿美元之间。和这些被投资的企业相比,3i显然要强势得多。实施投资后,你们是否会寻求对董事会的控制?

罗礼弘:我们的投资风格是伙伴关系式的,重要的是要确保我们的目标和股东的目标是协调一致的。在中国,我们不希望进行控股型投资,而且我们也没有控股型投资。

《21世纪》:很多PE资金都非常关注新兴市场,包括印度、中东等,相比之下,中国的政策障碍和法律障碍是相对较大的,包括外资进入壁垒、如何退出等问题,因为中国还没有成熟的退出机制。目前形势看,由于资本市场不景气,通过资本市场退出的方式可能不太行得通,3i对此是否有所准备?

罗礼弘:这对我们不构成任何问题。我们是一个耐心的长期的投资者。我们花了很多时间与中国的相关部门沟通,所以我们非常理解中国的很多政策问题。重点在于,世界上每一个国家都会有自身政策方面的考虑,在这方面,中国与他们并没有什么不一样的地方。

所以对于退出机制的问题,这不是我们特别关心的。我们希望到中国来发展业务,而不是盯着短期的快速的收益就把投资给撤走了。最近上海证交所将资金锁定期从三年减少到12个月,我们非常欢迎这样的政策,也相信这对整个PE行业都会是很大的鼓舞。

爱华网

爱华网