价格战使长虹大量曝光,对销量产生了积极影响。几个月后,长虹总体市场份额从16.68%窜至31.64%,25英寸彩电从20.76%增至45.25%,29英寸则从14.37%增至17.15%。一些快速跟随的中等规模厂商如TCL和厦华,市场份额均增长了2%以上。而许多销售额低于20万元的小企业则遭受了巨大的市场损失。1996年1~3月,在全国最大的100家百货商店中,共有59个本土品牌的彩电在销售,到了4月,只剩下了42个。在价格战中,这些小企业的市场份额下降了15.19%。而那些没有跟随的大企业中,熊猫的市场份额从7.6%降至5.8%,SVA从5.5%降至2.6%。

国外品牌也未能幸免于难。降价前,进口产品与合资企业产品占了64%的市场份额,本土品牌共占36%;价格战后,1996年底本土品牌的市场份额增至50%左右。1997年,中国彩电前10大畅销品牌中本土企业占了8个,其中最畅销的长虹、康佳、TCL分别占了35%、15%、10%的市场份额。国外品牌只有索尼和飞利浦进入前十,各占5%。这样,长虹发动的价格战颠覆了中国彩电市场的格局。

微波炉业 1996年8月至2000年10月,格兰仕共发动了5次价格战,从而成为世界最大的微波炉厂商(表1)。

1995年,微波炉在中国还处于消费初期,只有2%不到的城市家庭拥有微波炉。当时微波炉是奢侈品,年销量大约是100万台,利润率高达30%~40%,吸引了众多市场进入者—1995年全国已有28家本土生产企业,1996年则达到了116家。

格兰仕1992年进入该市场,到1994年共生产了10万台微波炉,占10%的市场份额。而通过吸引全国各地人才、从日本购买先进的生产线、有效的市场进入战略(如成功进入了中国最重要的微波炉市场上海),以及对市场的快速响应,到1995年,格兰仕的市场份额达到了25%。

当时格兰仕的主要竞争对手是惠尔浦-蚬华,这是1995年由惠尔浦和蚬华合资成立的企业,惠尔浦为控股方。1996年初,格兰仕和惠尔浦-蚬华各占25%的市场份额,远高于其他竞争对手。但相比惠尔浦-蚬华,格兰仕更聚焦市场,拥有高效的决策流程。而惠尔浦在1994年末才进入中国市场,而且它在中国四个城市和当地企业建立了合资企业,生产四个不同的产品—微波炉、空调、冰箱、洗衣机,因此无法心无旁骛地专注于微波炉市场。此外,惠尔浦-蚬华的所有决策都要由惠尔浦中国总部、惠尔浦亚太区和美国总部层层批准,决策流程通常要几个月。

不过,当时大多数格兰仕高管反对价格战,倾向于维持现有的高价模式。当时格兰仕正处于良性发展的轨道上,作出价格战的决定并不容易,不过却有很多支持理由。首先,中国相当一部分家庭正准备厨房现代化,有意购置微波炉。格兰仕估计大幅降价将使销量翻一番。其次,格兰仕为了将来的可持续发展,有意重组行业格局。格兰仕副总俞尧昌回忆说,第一次价格战的目的之一就是要将那些规模小、效益差的企业边缘化,同时阻止更多的新进入者。最后,当时格兰仕已在市场上建立了成本优势,价格战可增加格兰仕的市场份额,而销量增加又可使格兰仕在生产、销售、配件采购上实现规模经济,从而降低单位成本。格兰仕自信可使单位成本的下降幅度甚至超过价格下降的幅度。

在实施价格战的前两个月,格兰仕让生产线每天24小时三班倒,以便储备足够的产品。1996年8月,格兰仕发动了第一次价格战,对一些主要产品降价40%,全线产品平均降幅20.1%,有些产品降价幅度比现有的毛利率还大。格兰仕选择8月发动价格战,此时是微波炉销售的淡季,通常微波炉厂商的生产和销售规模都较小。

格兰仕降价之举被媒体广泛报道,零售商对此热烈欢迎,因为这有助于它们提升商店的顾客流量,销售更多的其他产品。价格战期间,许多零售商甚至愿意接受格兰仕产品8%的利润率,而不是通常的20%。竞争对手则对价格战束手无措。大多数小企业没有快速作出反应,它们认为格兰仕只是在以低价倾销过多的库存。而格兰仕的主要竞争对手惠尔浦-蚬华正如所料,反应相当迟缓。

降价的结果超越了格兰仕的预期。1996年底,格兰仕市场份额由25%升至34.5%。降价前,格兰仕的毛利率近40%,降价后,格兰仕销量约增加了200%,平均单位成本约降低了50%,净利润也显著增加。即使是那些降价幅度高于毛利率的产品,由于成本的显著降低,降价后也仍然盈利。

这次价格战的巨大成功让格兰仕相信,精心策划的价格战无论从长期还是短期而言都是可行的。1996年10月到2000年10月,格兰仕又发动了4次价格战,每次降幅均在10%以上,甚至高达40%,结果每次销量均增加了100%~200%,平均成本降幅在30%~40%,因此,格兰仕在市场上越来越占据主导地位。

价格战实施分析

当然,长虹和格兰仕的案例并不能说明价格战万试万能。在中国,也有企业因为草率地发起了价格战而深陷困境,并给整个行业带来了灾难。不过,在合适的情境下,一个精心策划的价格战完全可能成为一项有效的营销策略。

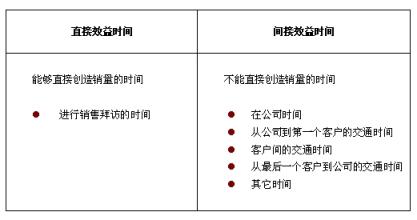

增量保润分析( IBEA ) 价格战发起企业只有在其产品销量得到有力增长的前提下才能获得短期收益。可以用“增量保润分析”(图1)来分析企业降价后,至少需要多少销量增长才能提升利润,前提是销量的增长会使该企业的边际成本发生变化。

例如,即便格兰仕将其平均产品价格降低40%(Δp=40%),销量至少需要增加多少才能盈亏平衡?由于降价前格兰仕的平均毛利率约为40%(cm=40%),预计降价将产生规模效应,使单位成本下降30%~40%(平均Δc=35%),将这些数据代入公式中可得Δq= 90.5%。这表明,如果降价40%后,销量增加了90.5%以上,格兰仕就可获利。格兰仕充分预测了竞争对手的反应后认为销量将增加100%(实际增长了约200%),因此,发动价格战有利可图。

哪些地方最可能发动价格战 从IBEA可以看出,如果其他条件相同,Δq较小的企业更易于发起价格战。换句话说,如果销量不需要增长很多就能从降价中获益,企业将更愿意发动价格战。

在公式中,如果cm增大,Δq将减小。这意味着,如果当前的利润率高,则企业的销量不需要增长很多就能从降价中获益,该企业将更愿意参与到价格竞争中。这说明:第一,在其他条件相同时,通常那些高利润率的行业会发生价格战。中国彩电业爆发第一次价格战时,该行业有很高的利润率,并供养了一大批效率低下的厂商。当第一次价格战在微波炉行业爆发时,该行业也有较高的利润率和大量的进入者。事实上,中国后来所有的价格战也都发生在高利润的行业,如家用电器、个人电脑、手机、汽车等。第二,在同一行业中,那些利润率较高、成本较低的企业,更愿意发动价格战,如长虹、格兰仕。

因此也就不难理解为什么中国企业在进入海外市场时往往会发动价格战。中国企业拥有成本优势和有利的汇率,对他们来说,海外市场都是高利润的市场。

此外,随着Δc的增加,Δq总是减小。也就是说,在规模经济效应显著的行业,价格战更可能爆发。在这些行业中,企业都希望通过扩大生产规模降低成本。中国价格战频发的行业都有明显的规模经济效应。事实上,即使在西方,价格战也会在一些有显著规模经济的行业中周期性地爆发,如电脑、电子产品及航空业。Δc的增加会使Δq减小还表明,在一个行业内,当其他条件相同时,最善于利用规模经济的企业更易发动价格战并从中获利。长虹和格兰仕即是如此。

而当企业进入一个全新的市场时,由于市场调研、渠道建设、广告投入等形成了大量固定成本,因此它也有扩大规模的动机。从这个意义上说,有些中国企业在进入海外市场时,为了提高市场份额而采取攻击性的定价行为也就合乎情理了。

爱华网

爱华网