主持过1500个国际并购项目的西门子公司集团副总裁KaiLucks、曾经在花旗银行投资银行部工作多年的DavidPutnam、资深国际大律师辜勤华讲述:

“与并购的目标公司进行联系时,如果接触的人不适当,很可能会造成机会的丧失。例如,在美国你可以直接找CEO进行接触,但在欧洲中型企业,找CEO谈可能就不合适,需要进行间接的接触。”有30年国际并购经验的KaiLucks说。他是西门子公司的集团副总裁、并购整合事业部总裁,前后主持过1500个国际并购项目。

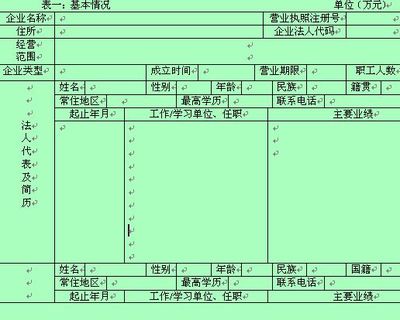

或许这是个不起眼的细节,但在国际并购中,就是很多这样的细节,决定着一项交易的成功与失败,对这些细节(见图)的触摸与把握,是企业在跨境并购中一步步走向成熟的关键。而对这些细节的忽视,恰恰酿成了“中国式并购”的四大失误。

失误之一:选择并购目标不是基于价值链的真实需求,只是因为对方便宜。

“目前,欧洲占中国海外并购24%的比重。在过去5年里,德国作为中国的第一目标国,在那里进行了很多并购。根据我们掌握的数据,其中只有20%运作得比较稳定,80%不太好。”KaiLucks告诉《中国经营报》记者。

为什么出现这样的情况?“因为中国公司只买便宜的公司,甚至为了便宜就不注意性能。通常情况下,目标公司要价越便宜性能就越低,加上尽职调查做得不够,使得并购后的整合运作难度重重,这是大部分中国公司在海外并购所犯的错误。”

“不只如此,在谈判时看起来很便宜便可拿到的东西,在合同上却往往难以得到保证,因为这些便宜的公司很可能是陷入了财务困境才不得不出售,但其背后牵涉了复杂的法律关系,很难通过合同的设计就能保证购买方的权利。”KaiLucks表示。

另一方面,企业图便宜的后果往往造成战略不连贯。企业不是因为战略需求进行的并购选择,而是因为市场上出现了这样一个并购对象,且价格恰巧在企业的财务承受范围内。

“这表现在收购过程中,对目标公司的筛选,中国公司往往只找暴露了被收购需求的一方,而不是系统地看一下市场情况再进行筛选。同时尽职调查做得很皮毛,只看当前的财政情况,不看未来的发展前景及其对企业战略的整体贡献。”

有的时候,我们确实能够以优良的性价比买下一个企业,却往往在事后发现,这个企业在产业链的上下游两端却不得不受制于其他企业,而行业利润最终也为上下游企业拿走。

“出现这种情况的原因是因为当前的企业竞争已经升级为产业链层面的竞争,如果你不能对产业链的上下游产生控制力或发言权,那么单纯在这个链条的某个环节上进行扩张,往往带来负面效果。”KaiLucks说。

失误之二:简单参股,缺少控制力甚至是话语权。

“控制!控制!控制!要控制你想要并购的公司非常重要。”区别于国内的流行做法,即“广泛参股以获取治理经验的跨境并购模式”,曾经在花旗银行投资银行部工作多年,发起过多个中国和东南亚地区具有里程碑意义的并购交易的DavidPutnam一语道出了成功并购的真谛。

“这是因为当一切都顺利,大家都很满意时,控制不是问题,每个人都向同一个方向前进。但是如果经济出现波动,控制就显得非常重要。是选择破产保护,还是收缩业务卖掉不良资产,亦或承受股权被稀释而引入新的投资者以获取现金。如此种种,如果你虽然投资但并没有控制力的话,那你就很难获得最符合自身利益的选择。”

然而,“中国绝大部分的海外投资或并购是通过参股实现的,而且参股的比例很低,即使能在董事会上拥有一两个席位,但却也有无法控制话语权的导向,平时就可能成为受害者,更何况在经济状况不好的时期。”资深国际大律师辜勤华告诉《中国经营报》记者。

在辜勤华看来,这个问题恰恰是中国在海外投资(并购)过程中暴露出的致命伤,“虽然我们总是强调欧美有着比中国更为健全的监管体系,我们的股权不会受到损害,但事实上,很多公司背后复杂的金融关系并不为我们所知悉,在各种对冲交易之后,控制方已经巧妙地将利用我们的投资赚取的大部分甚至全部收益合法转移。这就是为什么我们很多当初看好的投资到头来却亏损严重的原因。”

可能正是基于对复杂市场环境的了解,DavidPutnam告诫中国企业:“如果你向某个公司投资必须有一定的控制力来控制这家公司。考虑到不同的国家行事方式不同,在中国董事会主席是大部分公司的法人代表,他有执行权。而在美国,你必须控制董事局,有的主席继续继任,你要控制董事会才可以继续管理投资。”

失误之三:将并购简化为价格谈判,忽略在交易结构设计中的多重操作空间。

“虽然交易谈判是并购的关键环节,但理想的并购价格往往并不产生在谈判桌上,而是取决于你对交易进行的结构安排。”DavidPutnam说。

“在谈判桌上你可以随时拂袖而去,但是交易结构的安排,却需要自始至终系统的有条不紊的实施,因为这可能影响你的商业、税务、法律等各环节的处理结果,不是一个简单的问题。举例来说,2002年我帮助中国网通购买美国的一家公司,由于对方拥有较多的历史债务,我们强迫对方在美国破产,这样我们才可以进行交易,购买这个公司的财产。但去年,我们帮助中国一家客户收购美国的另外一个公司,这家公司同样遇到了财政困难。不过此次我们建议客户借给目标公司钱,然后才签订交易协定。因为对这家公司来说,不破产才是正确的做法。”(不破产的好处:诸如保持公司股价稳定,借收购创造利好,保持市场占有,不为竞争对手利用,甚至包括保持原有的企业资质等。)

上述不同的策略安排在中国企业的海外并购中还不多见,当然,除非企业做过很多的并购交易,否则很难自己做出决定,在这方面,中国企业有必要学会寻求专业顾问的帮助。

失误之四:错失并购后的整合黄金期,并购节奏把握不准。

并购后的整合是最终决定并购能否成功的关键,据统计,全球几乎2/3的并购企业由于这一环节的失误而失败,中国公司在这种跨文化整合的表现尤其明显。

“有些中国公司往往在并购之后把并购公司晾到一边,殊不知,被收购公司在头一两个月内可能在等着你去整合,如果过了这个时间他们可能就不会再等着你了。”KaiLucks强调,“出现这样的错误之后,往往会引起对方的误解,他们不知道中国人想要什么。由于缺乏信任,没有以他们期待的方式接触,他们就会渐渐失去兴趣,并产生抵触情绪。如果任由事态发展,通常两到三个月后,就会很难建立起信任,或者修复起双边关系,这是很多并购项目前期费了很大力气,最终却不欢而散的一个细微却极其重要的原因。”

“还有更典型的,即把并购的海外工厂移到中国来,事实这叫撤资而不是投资。如果你们购买了欧洲一家公司必须在欧洲进行投资,投资于技术、产品等,唯有如此,才能使这个公司成为你们公司的分支,才能真正实现借并购进行扩张的本义。”KaiLucks强调说。

爱华网

爱华网