深究反稀释条款

文 董温婧

不同的投资对象和不同的投资环境,给投资者造成不同的信息壁垒和代理成本问题,不同的稀释危机均来源于各种信息壁垒和代理成本的组合,相应地也需要不同的反稀释条款的保护。

可转换证券可以以债券或优先股的形式发行,其持有者可以在一定时期内按一定比例或价格将其转换为一定数量的另一种证券(一般指普通股)。由于可转换证券的发行者可以通过增加可转换证券的数量等一系列手段来减少可转换证券的价值,从而“稀释”可转换证券持有者的转换权利,因此,可转换证券在发行之初就附带着一系列的反稀释条款。

一个有趣的现象是:尽管可转换证券的运用在全球已经有半个多世纪的历史,但是对反稀释条款的系统性学术研究却依旧寥寥无几。事实上,由于反稀释条款具有技术性高、数理性强、复杂性大的特点,即使是很有经验的业内人士,对于最常见的反稀释条款,也存在着一知半解的情况。尤其是对于一些从事法律工作的业内人士而言,他们很可能出于对数学的惧怕,直接将交易合同中的反稀释条款不加钻研地拷贝到新的交易合同中,有时甚至只字未改,使这些条款在新合同的特定环境下显得牛头不对马嘴。风险投资家似乎和企业家一样具有惰性,往往等到项目进展不顺利而发生再融资等稀释事件的紧要关头时,才开始对那些已成白纸黑字的反稀释条款咬文嚼字,这样一来反倒更容易使风险投资家和企业家之间原本已经紧绷的谈判压力剧增,举步维艰。这样的咬文嚼字其实早在反稀释条款订立之初就应该进行了,因为即便是其设计上的细微差别,都可能导致利益分配上的巨大的差异。但是,就连研究反稀释条款的权威学者Stanley Kaplan教授也无可奈何地承认,“要形成一个系统性地解释众多反稀释条款的单一理论,其难度超乎寻常”。因此,学者David Ratner不禁呼吁:“任何报告,只要它能够阐述这一神秘领域(指可转换证券的反稀释条款)的基本问题或者相关选择的,都是受欢迎的。”

在这样的背景下,Michael A. Woronoff和Jonathan A. Rosen在2005年完成了这篇《理解可转换证券中的反稀释条款》(Understanding Anti-dilution Provisions in Convertible Securities),并发表于《福特哈姆法律评论》(Fordham Law Review)第97期。Woronoff曾经担任著名的世达律师事务所(Skadden)的合伙人,目前是Proskauer Rose LLP公司的合伙人,并在加州大学洛杉矶分校(UCLA)担任“风险投资和新创企业”课程的讲师。另一位作者Rosen是纽约大学法学院的法学博士,同时也是一位风险投资家,目前在Shelter Capital Partners担任助理合伙人。Woronoff和Rosen的这篇文章,旨在为从业者和学者们提供一个思考所有反稀释条款的系统性方法,即所有类型的反稀释条款,总体上都是对特定的信息壁垒和代理成本的合理应对。换句话说,不同的投资对象和不同的投资环境,给投资者造成不同的信息壁垒和代理成本问题,不同的稀释危机均来源于各种信息壁垒和代理成本的组合,相应地也需要不同的反稀释条款的保护。

Woronoff和Rosen为了推出这一结论,首先界定了反稀释条款背后牵涉到的一些基本概念,包括信息壁垒、代理成本、可转换证券、稀释和稀释性事件。

“信息壁垒”产生于初始投资发生的那一刻,可以分为两种。一是信息不对称,即可转换证券的发行方没有将他所拥有的信息可靠地传递给投资方。基于不同的信息量,双方会对标的证券形成不同的估值,针对这种信息壁垒的反稀释条款能够斩断双方估值上的差异。二是定价不确定,即发行方和投资方都不拥有构建企业合理估值的完整信息,双方都可能高估了标的证券的价值,针对这种信息壁垒的反稀释条款能够同时转移双方高估企业的风险。根据有效市场理论,完善和流动的市场能够保证大型公众公司的市场价值反映所有相关的信息;因此Woronoff和Rosen认为,较之私有公司(这里的私有公司包括流动性差的小型公众公司,下文同),大型公众公司面临的信息壁垒要小很多,因此,应对信息壁垒的反稀释条款往往见诸私有公司的可转换证券之中。

当资金代理方和资金所有者存在利益上的冲突时,便形成“代理成本”。对可转换证券而言,企业家是代理方,投资方是资金所有者。Woronoff和Rosen认为,可转换证券稀释性事件发生的那一刻便产生代理成本,代理成本是所有类型的公司都有可能面临的风险。

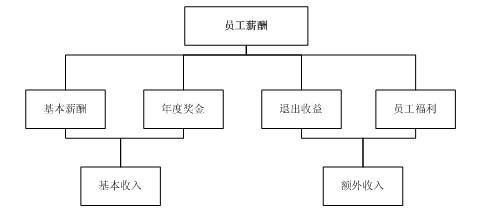

“可转换证券”往往在发行之初就规定一个转换价格,用可转换证券的初始购买价格除以该转换价格就是每份可转换证券行使转换权之后的普通股份数。反稀释条款通常就在可转换证券的转换价格上做文章。可转换证券可以运用在以下四种情况下:第一,发展阶段公司的筹资工具,即VC的投资工具;第二,成熟阶段私有公司的筹资工具,即PE或其他机构投资者的投资工具;第三,广泛交易的大型公众公司的筹资工具,是企业降低资本成本的手段之一;第四,兼并或再融资的工具。四种情况的信息壁垒和代理成本的性质和程度各有不同,因此面临的稀释风险也各有不同。

对权益证券而言,有两种“稀释”的概念。一种是比例稀释,即投资者对投资主体持有比例的减少,通常发生在投资主体新增发行股票或可转换证券之时,一般不存在针对纯粹比例稀释的反稀释条款。反稀释条款所针对的是第二种稀释——经济稀释,即投资者持有的投资额其本身经济价值的减少。这可能是对初始投资价值的稀释,也可能是对当前价值的稀释。这里的初始投资价值又称“完整经济价值”,即最初投资时的金额;当前价值又称“立即执行价值”,即转换为普通股之后所得到的价值,也就是可转换证券所代表的普通股的市值。

爱华网

爱华网