“这是一个极端自负的世界,一个那里所有人都喜欢用借来的钱掷骰子博彩的世界,一个在计算机驱动下从事险如游走钢丝交易的狂热世界。”美国纽约时报如此评论过去华尔街狂乱形象。

在全球看来,华尔街已经死过了一回,五大顶级投资银行或是崩溃或是被改组的命运预示着一个时代的终结,投资银行的全球生态环境行将由此发生巨变。

尽管华尔街大行和中国投资银行分处于投行生态价值链上的高低两端,但其轰然倒塌引致的金融生态变局及其背后的诱因,仍值得中国本土投行深思并引以为戒。

“中国券商应牢牢定位于市场中介功能。过度成为市场交易主体,参与自营、金融衍生品等产品的交易,不仅是从前国内券商遭遇流动性风险的原因,也是如今国际投行轰然倒塌的因素之一。”湘财证券监事会主席吕晓宁表示。

致命的高财务杠杆

国泰君安金融工程研究员张晗认为,华尔街的集体沦陷源于过度金融创新,金融衍生产品泛滥和金融机构财务杠杆无节制放大,导致华尔街投行的金融产品交易完全异化成为利益驱动下的、彻底脱离美国实体经济的金融游戏,而次贷危机只是华尔街全面金融危机的导火索。

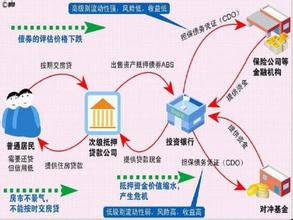

美国次级贷款演变为全面危机的根源在于,有限的次级贷款风险被金融创新机制无限放大了,其放大路径如下:第一步为将全部住房次级贷款集合打包,放置于专门设立的特定目的公司名下发行债券,把住房贷款的现金流收入依风险高低进行划分,那些持有高风险品种债券的投资者享受较高的利率回报,同时评级机构的高评级令其中风险相对较低的按揭抵押债券显得更加安全,以吸引高度厌恶风险的企业年金基金和保险机构对其投资;住房次级贷款规模的第二轮放大是,在美国房价上涨周期内,次级贷款债券价值的不断提升及其较高利率回报,诱惑华尔街国际大行及其他金融机构的自营部门借助高倍数财务杠杆纷纷买入次级债券;而保险机构的加入则为美国次级债最后一轮的放大,为了吸引更多的资金买入次级债券,美国保险公司对评级较低的债券予以担保,允许投资者购买债券发行人违约保险,以消除投资者对次级债券违约风险的最后疑虑,所谓的信用违约担保(CDS)由此应运而生。

从已经宣布破产的雷曼兄弟公司,可以管窥到华尔街投行和其他金融机构千方百计提高财务杠杆、盲目追求最大利益的商业冲动。

雷曼2007年年报显示,其财务杠杆比例从2006年的26.2倍上升至30.7倍,公司管理层此时不但没有意识到财务杠杆攀升至高位所蕴含的潜在风险,反而辩解按通常的资产除以股东权益方式计算出来的财务杠杆不具备实际意义,确信以净财务杠杆对证券行业资本充足性的考察才有价值。

雷曼赖以判断自身资本是否充足的净财务杠杆指标,是经过系列会计调整后计算出来,其会计调整的目的是尽可能缩小其总资产规模,具体调整项目包括:剔除现金、有价证券及法律规定的其他目的的存款;扣除协议抵押贷款;剔除可确认的无形资产和商誉。

经过如此处理,雷曼的财务杠杆从30.2倍降低至16.1倍,这在心理上给雷曼兄弟公司的管理层创造了莫大的安全感,而随后的事实表明,其高财务杠杆遗留下的风险并没有因计算方式的调整而有丝毫降低,最终坠入万劫不复的破产深渊。

监管者纵容

随着金融危机的蔓延,人们将此次危机的诱因开始集中到美国监管者对华尔街大行过度宽容及监管缺失的制度层面上,并认为自上个世纪八九十年代来,美国采取的放松金融管制政策应该为今天的严重局面负责。

上世纪80年代早期,美国国会解除了对储蓄贷款银行的监管条款,随后,立法者和美国联邦政府机构进一步解除了对贷款人和证券行业的约束。

1999年,美国国会在金融行业强力公关游说下通过了《金融服务现代化法案》,限制投机和禁止商业银行、投资银行、保险机构混业经营的规定全部被解除,这为游离于联邦政府严格监管之外的范围更广、风险更高的投资活动的出现提供了温床。

2000年,在美国金融行业更加有力的公关活动推动下,美国国会通过了《商品期货现代化法案》,解除了对包括被视为华尔街金融创新“毒丸”的信用违约互换(CDS)在内的金融衍生品的法律监管,而金融衍生品的风险监控重任则悉数落到了华尔街投行等金融机构内部治理的肩上。

然而,目前的危机证明,这一做法是失败的。

美国证监会(SEC)主席克里斯托佛·考克斯确信,大量的没有被监管的类似CDS 的衍生品为此次金融危机的头号恶棍。虽然他发现了华尔街的一个关键问题,并极力强调对CDS无人有权监管的严峻性,但是他本人及其领导下的美国证监会无法凭此摆脱美国各界社会的指责,而美国共和党总统候选人麦凯恩要求罢免考克斯的呼声更把美国证监会推到监管失职的风口浪尖上。

有人给美国证监会列举了以下五大罪状:一是没有履行强制性披露的法律法规,华尔街高管向股东撒谎没有受到惩罚,没有对房地美(Freddie)、房利美(Fannie)、AIG、雷曼兄弟或贝尔斯登们进行依法合规监管;二是会计准则没有得到强制执行,财务信息披露不完整,在AIG于上一个季度宣布不需要计提按揭和有价证券投资损失准备金之际, Freddie和 Fannie 通过改变会计准则将有问题的按揭变成优良资产之时,SEC没有站出来说“不”;三是没有对评级机构实施有效监管;四是,SEC未能通过有效调查防止裸卖空之类的市场操纵行为;五是没能保护弱势投资者,SEC未能对经纪商从事欺诈性销售行为进行有效监管,如标售利率债券(auction rate securities)、Freddie 和 Fannie普通股及优先股向弱势投资者的兜售。

尽管谁该最后为美国金融危机负责的是是非非至今仍为一团纠缠不清的乱麻,但华尔街轰然倒塌及其引发的灾难却震惊了全球的每个角落。

爱华网

爱华网