10月5日,融资融券试点开闸——这是美国次贷危机发生以来,我国资本市场推出的首个创新业务。

随着融资融券试点工作的逐步展开,此前有关对次贷危机后中国证券监管部门将有可能放慢资本市场改革步伐、推迟金融创新举措的担忧也烟消云散,而华尔街投行的惨痛教训又让国内券商不得不提高融资融券风险控制的警惕性。

三个风险

中国银河证券研究所所长、首席经济师腾泰分析,从当前的状况来看,融资融券无论从操作流程、客户认证、风险识别、可抵押可融券来看风险都不大。更重要的是,试点初期券商只可使用其自有资金和自有证券,还没有放开到银行去贷款,所以暂时还没有华尔街投行高杠杆的风险。

但腾亦称,融资融券试点对国内券商来说,有三方面的风险挑战。

一是,客户的信用识别风险,每个证券公司都应该首先尽快建立客户资料或者信用识别系统;二是抵押资产价格的评估方式——以市场价还是统一的估值方法,用市场价加一定的折扣还是用过去一段时间内的均价加一个折扣——存在疑问;三是技术风险,特别是券商对客户资产的流动变化的监控能力。

而试点结束后,腾泰认为,融资融券将不仅仅局限于证券公司的自有资本,而是随着证券金融公司的设立,证券公司通过融资或借券来参与融资融券业务,这意味着管理上的风险会加大。

安信证券投行董事总经理陈若愚也认为,融资融券业务本身是一个高风险业务,但由于近年券商对融资融券业务的准备,今后融资融券业务出现风险管理不当而导致损失的可能性并不大。

华尔街的反面?

过度的金融创新被认为是此次华尔街金融危机爆发的根源之一。

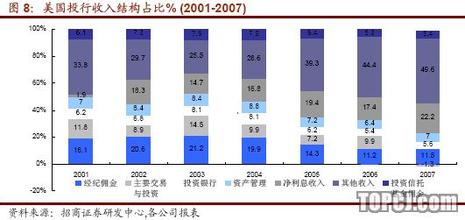

而中国券业业务格局与之正好相反。国金证券首席经济学家金岩石分析,“美国华尔街投行产生这么大的问题,原因在于它们不再单单是中介服务业,而已经成为‘风险制造业’。我们却仅仅是‘靠天吃饭’,停留在服务业的层面。”

根据证监会的相关规定,被批准的试点券商只能利用其自有资本进行融资融券业务。腾泰认为,考虑到风险问题,券商不会借钱给那些信用不明确的或资产抵押不足的客户。

腾泰也分析,中国券商没有华尔街投行的冲动。首先,国内券商用于创新业务的资金量并不大,所以其必须挑最好的客户,用最保守的方式借钱;第二,华尔街投行的风险与国内券商风险有着本质区别,华尔街投行是监管不足,创新过度,而国内却明显创新不足。

爱华网

爱华网