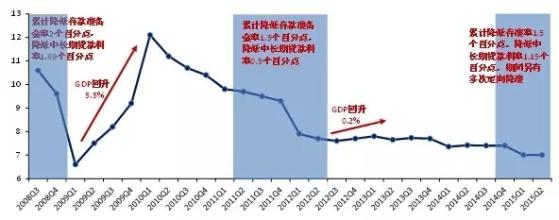

年12月,中央经济工作会议明确指出,明年要实行“从紧的货币政策”,这一政策核心就是减少货币供给。从紧的货币政策对于众多商业银行而言,将对内部流动性造成巨大影响,对于企业而言,目前企业融资的主要方式仍然是依赖银行贷款、银行承兑汇票和办理票据贴现业务等,这都需要银行的信贷资金支持,从紧的货币政策直接加大了融资难度,还将导致企业信贷成本增加,间接影响了企业未来的赢利空间。在当前的货币政策下,企业该如何解决自己的资金流动性问题?记者进行了调查。

国内著名的H公司的财务负责人说,今年政策对企业的影响非常大。H企业实力雄厚,获得的银行授信额度较高,虽然提款并未收缩,但高利率大幅提升了公司的资金成本。现在通过票据贴现等方式比贷款减了不少成本,但高额的费用也着实令人头疼。公司的资金运作受到较大的负面影响,甚至已经削弱了产品竞争力,给企业的发展带来了极大的影响。通过调查发现,对于H公司的上下游客户——多数的中小企业而言,问题显得更加严重。这些中小企业实力较弱,正处在健康、快速成长中,更需要资金支持。但银行方面对这些客户的信用度并不能真正做到全面掌握,因此更倾向于和实力雄厚的H公司合作,很少为中小客户提供融资服务。2008年从紧的货币政策实行,中小企业们的融资门槛大大提高,资金运作更显捉襟见肘。

随着国内金融业的不断发展,竞争正步入高级阶段,传统的存贷利差手段能取得的利润渐趋单薄,商业银行逐渐开始整合资源提高客户的整体收益。与国外的银行相比,国内银行提供客户的融资服务正逐渐丰富,但仍处在单纯的个体客户服务阶段,多数银行尚未开发专门针对上下游整体的供应链的产品和服务。前文所述的融资难问题就没有好的解决办法?记者通过相关渠道了解,部分商业银行已经敏锐地发现了这一市场需求,其中中国银行已先行一步,早在数年前就开始了对这一业务的探索,目前该行已从客户的实际需要出发,针对供应链上下游企业的融资需求,研发了一系列的融资产品,客户的资金短缺问题提供了选择多样化、服务个性化的系列解决方案,客户既可为企业也可为自然人,操作灵活,具有成本低、时效性高、可循环使用的特点,在相当程度上满足了客户的融资需要,缓解了资金占用压力。据中国银行有关负责人介绍,这些产品已通过政策审查,流程、系统等方面已较为成熟,目前正在深圳等地区进行试点,下一步将正式全面推向市场。

爱华网

爱华网