降低公司的投资前估值会更容易打动潜在投资人,但是要怎么做呢?

文/Jim Casparie

降低公司的投资前估值会更容易打动潜在投资人,但是要怎么做呢?

针对上述问题,你面临以下困难的抉择:

公司需要1,500万美元资金才能起步。

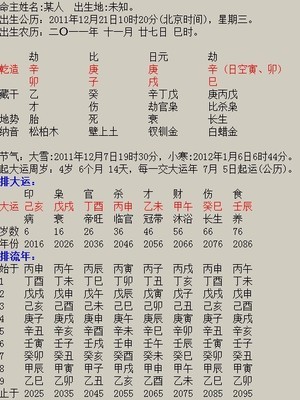

大多数投资人并不想在首轮融资中就占40%以上的股份。因此,如果公司的40%股份能为你带来1500万美元,投资前估值就是2250万美元。

一家还没有销售、没有历史记录、又看不出前景的公司怎么可能价值2,250万呢?要知道大部分类似企业的投资前估值最高也不过500万美元。

通常,投资人会按下列条件来为公司估值:

一支优秀可靠的管理团队价值100万美元。

完全属于公司、已获核准并直接影响公司成败的专利价值100万美元。

然后,如果公司将在一个细分市场内运作,这个市场或者规模很大,超过10亿美元;或能以每年20%~40%的速度增长,而且公司拥有这个市场内近期来说最好、最具竞争力的产品,这可能又会增加100万美元~200万美元的估值。

除非交易满足下列一个或多个条件,投资人不会考虑一家投资前估值就达2,250万美元的企业:

8倍~15倍之间的超高回报率,可能会发生在边际利润率极高的产品上,而且一次销售后肯定还会带来多次相关销售(比如“剃刀”和“刀片”)。

相对较快或可靠的回报,最好在3年之内能收回成本,这样可以将风险降到最低。如果你想用这个条件来打动投资人,那就必须证明你的公司能在两、三年内赚到足够的钱回报他们,或是能成功被人收购。

通过债务融资以降低融资前估值的可能性。

前两条无须多加说明,但最后一条却需要融资技巧,创业者和投资人对此都了解甚微,通常会忽视这一点。其运作模式是:假设公司可以发行1,000万股票,在传统投资设定中,交易是这样的:(见表1)

现在,我们怎么才能善用债务,让这笔交易对投资人更具吸引力呢?首先,我们必须强调这个例子中的一个重要参数:拉高公司资金需求的主要原因是需要大批固定设备才能开始营业。这种不利因素也能转为有利因素。

通常来说,如果你能证明自己可以筹集启动所需资金的2/3,而剩下的1/3又是用来购买固定设备,银行多半会同意为你贷款。之后银行会通过收取各种费用和利息收回投资,如果出现意外,银行也可能收回你的设备。而秘诀就在这里:假如银行同意借给你500万美元,那你就只需要自己筹集1,000万。没错,你现在可以少出让1/3的股票,但要记住你的目标是降低投资前估值,让交易对投资人更有吸引力。

因此,让我们来重新安排交易:(见表2)

通过这种方法,你成功的降低了33%的投资前估值,虽然仍没有达到理想范围,但如果投资人相信你能在之前预定的时间内给他们以回报,那你现在交易成功的机会就大了很多。

爱华网

爱华网