Off-shore Banks in crunch time

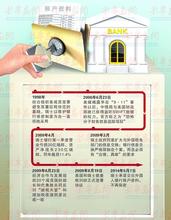

文/陈洁燕 “谁有6个装满钱的保管箱、6本护照以及一支枪”?正如大众想象的,如好莱坞电影那样,答案显然是——瑞士的银行客户。 若这的确是瑞士银行业的真实写照,那么,瑞士——全世界1/4的离岸财富中心将麻烦缠身。曾经繁荣的瑞士联合银行——瑞士最大的银行,正面对着美国国家税务局的枪膛。美国国家税务局要求其提交成千上万个涉嫌逃税的美国公民信息。双方的初期协议已于7月31日达成,但协议的具体细节仍未公布于众。此前的2009年3月,瑞士曾同意执行经合组织的税务法规,配合别国为了执行法律而提供其要求的客户信息。 诉讼令离岸银行处境尴尬 瑞士的银行因拒绝提交美国政府要求的涉嫌逃税的客户名单而不得不与之对簿公堂的新闻让瑞士联合银行的股价下跌了三分之一,跌破重要的心理关口10瑞士法朗,首次触及历史新低9.39瑞士法朗。 为了避免美国政府的刑事起诉,摆脱美国法律所引起的困境,瑞士联合银行——世界上最大的富人银行,今年2月同意支付7.8亿美元的罚款和提交300个美国客户的身份信息。 美国税务官员表示,他们将继续对瑞士联合银行提起民事诉讼,因为他们仍设法收集其他52000名美国公民的信息以及这些公民秘密地在瑞士的银行账户中高达14.8亿美元的存款。 瑞士联合银行发言人表示,银行将“强烈抗议”执行提交客户信息的传令,“我们相信,拒绝执行传令的辩解是有理有据的”。 “公开承认在个别情况下它将公开银行秘密信息,瑞士联合银行已承受着因违背了财富管理协议而失去客户的忠诚度的风险”,ING分析师阿兰·赤博周说,“同时,我们看得出,银行的做法也承受着利润下降的风险,管理层恢复集团盈利能力的经验也受到质疑。” 在金融危机中,面临旷日持久的诉讼,其前景令瑞士联合银行比其他瑞士的银行更加雪上加霜,银行主席彼得·库拉也承受着一些政客要求其下台的压力。 资金不会撤离瑞士的银行 瑞士联合银行税务诉讼指引着瑞士的离岸银行业务。那么,骗子、暴君和战犯将何去何从呢?若他们走了,瑞士的私人银行又将经营什么呢?若问瑞士的银行上述问题,他们会很平静地回复说,你太落伍了。尽管瑞士联合银行麻烦缠身,但瑞士的私人银行业务仍旧兴旺。他们如此平静,一方面是因为他们预期所披露的私隐是极其有限的。经合组织的法规,以及他们预期瑞士联合银行和美国政府达成的协议都将执行“不撒网捕鱼”的原则。外国政府必须提供客户的名字及其犯罪的证据才能获取在瑞士银行业的信息。即使美国国家税务局不善罢甘休,且超越经合组织的法规规定,也许2万亿美元的瑞士离岸资产中只有5%来自美国。 对于大量客户来说,瑞士的银行家宣称,税务优惠并不是最大的吸引力。这种言论引起了各方的激烈讨论。瑞士联合银行今年以来流失了大量资金,达到300亿瑞士法朗(约合280亿美元)。但瑞士国内其余4间最大的上市银行之一的瑞士信贷银行的私人银行吸存资金达310亿瑞士法朗。客户并没有选择别的国家,只是选择了别的银行。瑞士的离岸资金大约有三分之一来自税负并不重的国家的富人,例如俄罗斯和中东。他们基于政局稳定和银行经营良好的原因而选择瑞士。 流动性较大的是大约40%来自税负很重的欧洲国家的富人资金,例如德国和意大利。瑞士和欧盟的税务关系比较一致,2004年达成的限制性合作协议允许保密客户信息。但世事十有八九不如人意,德国因私隐问题和列支敦士登闹矛盾,意大利和英国则实行免税政策吸引资金回流。“我们正在清空所有阿里巴巴的洞穴。”意大利财政部长特雷蒙蒂说。 但即使资金撤离瑞士,资金也许不会撤离瑞士的银行。当2003年意大利实行免税政策,令人惊讶的是,撤离了瑞士信贷银行的资金80%又回流,因为客户在该银行的意大利分行开立账户。现在,许多私人银行在欧洲各国开设分支行,从而减少免税政策的影响。 最后,正如瑞士银行家所言:“那些资金无处可去。”所有的主流离岸中心接受了经合组织的法规约束,如新兴的离岸中心利比亚和文莱。部分人认为,中国香港和澳门将成为逃税人的选择之地。据悉,香港和澳门不大可能执行经合组织的法规,或向外国政府屈服。但客户可能面临着政局不稳的风险。未来的离岸金融中心也许是那些政局稳定、法律体系完善,且与经济强国的税务法律不冲突的国家或地区。 离岸银行经营有赖富人数量

若资金因税务问题而从瑞士外流的可能性不大,离岸银行经营也并非一帆风顺,因为越来越富有的群体正在变得越来越少。当客户对复杂的牛市产品敬而远之,银行的利润空间就越来越小。为应对困境,私人银行正向新兴市场扩张以及整合国内资源,摩根大通的吴万·斯蒂尼说。例如苏黎世的冯托贝尔收购了商业银行的瑞士分行。德国面临着类似的压力,德国银行正筹集资金收购Sal Oppenheim Jr & Cie的小部分股权。 离岸金融中心还有一个棘手的问题,时下流行的把私人银行与风险更大的投资银行和对冲基金混业经营是否可行?理论上,混业经营让银行更容易迎合富人的需求,以及创新复杂的产品,以此吸引富人。实际上,这也许会吓跑富人。金融危机“为传统的瑞士银行经营模式平反”,彼特和赛的合伙人之一尼克·拉彼特说。Julius Baer——瑞士另一家中型银行,2003年售卖了机构的证券经纪部门,现在又在兜售它岌岌可危的对冲基金部门GAM。 在两大混业经营巨臂中,瑞士信贷银行经营尚算稳健,主流的投资银行业务正提升着私人银行业务的利润。与之相反,8月4日,瑞士联合银行的老板Oswald Grübel宣布,其投资银行业务再次亏损,他警示说,客户也许会继续流失。“声誉”,他说,“对私人银行业务至关重要”。与其他瑞士的银行一样,瑞士联合银行并不热衷于吸引刺杀者成为客户,赦免者另当别论。

爱华网

爱华网