Century Question: Regulation of derivative instruments

文/ 王录琦 朱 宇 很多专家、学者认为,此次美国次贷危机的“元凶”是一系列金融衍生品,尤其是以CDS为首的场外金融衍生品(简称“OTC金融衍生品”),一时间金融创新被推到了风口浪尖。其实,早在2002年巴菲特就曾预言,“衍生品交易的魔鬼已经从瓶子里跑出,它将成为一种破坏力巨大的金融武器”。 不都是衍生品的错 CDS采用场外交易,没有集中的交易平台,其交易数据信息的透明度非常低,但它的市场规模却远远超出了我们的想象。 据国际清算银行(BIS)的报告,CDS的市场规模在2007年6月达到42.6万亿美元;另据国际互换和衍生品联合会(ISDA)的统计数据,CDS的市场规模在2007年底达到峰值,约为62.2万亿美元。而2007年美国的GDP为13万亿美元,全球的GDP也只有54万亿美元。因此,将一个这么巨大的、缺乏监管的市场比喻为“大规模毁灭性武器”毫不为过。 然而,人们的种种担心却并没有影响到CDS的发展,CDS仍然呈几何级数爆炸式增长。

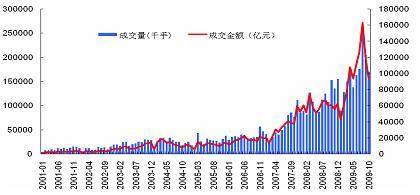

1998年,ISDA创造了标准化的CDS,从此CDS的市场规模便一发不可收拾。根据ISDA从2001年起至2008年每半年的统计数据(如图所示),2001年6月CDS的规模还仅仅有6300亿美元,但随着更多的投资银行、商业银行、保险公司和对冲基金的大量参与,其规模在短短7年时间里增长了近100倍。截至2008年底,其市场规模大约为38.6万亿美元,比2008年6月份下降了29%,而相比2007年底的峰值更是降低了38%。这主要是由于次贷危机的深入,占CDS市场份额最大的17家银行达成了一项削减协议,将同类重复的CDS交易进行归类,从而使CDS的市场规模有所减小。同时,美国监管机构对CDS的规范与整顿也在逐步进行中,预计其市场规模还将进一步回落。 衍生品规模的过度膨胀,造成了越来越大的不可控性,而监管真空的存在,无疑使这种现象愈演愈烈。因此,这次危机的责任不都在于衍生品,还在于监管机构对衍生品的放任自流与监管不力。衍生品本身是没有错的,而其设计的初衷也是为了能够更好地规避风险,错就错在过分的创新和过度的自由。 “去监管化”助长衍生品规模 美国在20世纪30年代大萧条后,逐步形成了对金融业的管制,其主要表现有:Q条例、格拉斯-斯蒂格尔法、存款保险制度、限制新银行的开业等。然而,进入70年代以后,美国掀起了一股自由主义思潮,人们开始对大萧条进行重新定位和思考,很多人认为大危机的形成并不是因为政府的管制不严,因而上述一系列监管措施完全是对大危机的错误反应。 1972年,布雷顿森林体系崩溃后,金融机构面临着越来越多的汇率、利率等风险,面对各种金融监管,金融衍生品应运而生,OTC金融衍生品则表现出了更为强大的生命力。自此之后,金融业的创新层出不穷,而监管却跟不上创新的步伐。当无法实行有效监管而强制进行监管时,其对银行体系的安全性就产生了反作用。此后,美国的金融业开始踏上了一条“去监管化”的道路。 从80年代开始,西方各国相继开始实行“金融自由化”,例如利率自由化和业务自由化,特别是1999年美国《金融服务现代化法案》的签署,标志着《格拉斯-斯蒂格尔法》废止,由美国一手创立并实行了半个多世纪的金融业分业经营的模式就此消失。之后,金融业的创新,尤其是OTC金融衍生品的发展呈现“井喷”状态,监管机构在与利益集团的博弈中选择了对金融创新的放任,监管的极其不力最终导致了这次危机的爆发。 建立“中央对手方” 美国次贷危机发生后,世界各国达成共识,要对金融衍生品进行有效地监管。根据G20工作组的建议,改革从以下几个方面着手:强化微观审慎监管;引入宏观审慎监管;加强对消费者和投资者的保护。 关于金融衍生品方面的具体建议,主要有两点:第一,金融机构应该把工作重点放在支撑场外衍生品交易市场的基础设施的建设上,首先要做的就是将合约标准化,这样才能方便进行集中清算;其次就是要从国家的角度,鼓励这种集中清算,将场外金融衍生品逐步纳入到规范的体系当中。 第二,作为集中清算的主体,中央对手方承担着整个市场的对手方信用风险,一旦出现失误,将对整个金融市场产生巨大冲击。因此,相关当局(包括中央银行)应当对中央对手方进行透明而有效的监管,并在风险管理、操作约定、透明度等方面建立一个更为严格的标准。当然,要保证上述两点的顺利实施,各个金融机构,各国中央银行等相关部门,都要行动起来,各司其职。 目前,欧美各国都把建立中央对手方这项任务作为金融衍生品监管改革的重中之重。在美国,尤其是对于CDS,已经制订了一系列广泛的政策目标,主要包括以下几个方面:加强对于价格、交易量等信息的披露和公告;制定一致的政策标准和风险管理期望;对于未通过中央对手方清算的CDS交易进行登记;支持CDS在交易所等场所进行标准化的交易等。 在欧洲,对CDS等场外金融衍生品中央对手方的建立,同样在紧锣密鼓地准备着,为此欧洲委员会已设立了一个由市场参与者、国家监管者和欧洲中央银行组成的工作组来负责具体事宜。同时,一批金融衍生品经纪人和欧洲银行联盟已经承诺,在衍生品交易中至少使用一个中央对手方,并且也愿意与基础设施提供者、监管者、欧洲当局(包括欧洲中央银行)等相关部门加强合作,以解决一些由技术、监管、法律等原因引起的实际问题。 此外,欧洲证券监管者委员会、欧洲央行体系也听取了一些欧盟成员国的意见,正在修订关于中央对手方的相关建议,以确保这些建议适用于金融衍生品市场,特别是CDS市场。 中央对手方的优点是显而易见的,如有利于提高市场效率,减少操作风险,提高市场透明度,加强投资者保护等。但是,以上这些优点还依赖于一个重要的问题,就是中央对手方的参与程度。由于不能强制投资者参与,因此政府需要做出一些努力,如鼓励金融业对合约进行标准化、对尚存的非标准化合约使用数据存储库,如果有需要,政府还可以提供一些激励措施,比如对不通过中央对手方清算的交易征收更高的资本费用等。 除此之外,由于中央对手方的特殊性,政府对于中央对手方的监管一样不能放松。作为结算服务机构,金融衍生品的中央对手方除了必须防范一般结算中心普遍面临的风险外,还必须面对其特有的风险,如衍生产品风险的高度集中、信用违约风险、逆向选择、参与人有限责任风险等。无论对于服务机构,还是监管者,都提出了更高层次的要求。 因此,各国的监管者和中央对手方服务机构都要根据自身的特点和情况,完善中央对手方的风险管理制度,以发挥它应有的作用。

爱华网

爱华网