盖亚sv不败神话 IPO改革打破 新股不败神话

《中国经济周刊》记者 刘永刚/北京报道 中国资本市场的IPO(首次公开发行股票)在经过9个多月的暂停之后,6月18日,以三金药业获得中国证监会的IPO批文开始得以重新开启。 据统计,目前共有33家企业通过证监会发审委审核,但暂未发行,预计发行股票总计144.18亿股。 而在此前,中国证监会刚刚正式发布了《关于进一步改革和完善新股发行体制的指导意见》,沪深交易所也发布了新的股票申购细则。 “新规则是好,但它能让我们这些股民得到应有的实惠吗?能把‘圈钱’现象一网打尽吗?”面对《中国经济周刊》记者,老股民王守文显得有些激动。 因为在他眼中,中小股民的利益得不到保障、“圈钱乐园 ”横行一时早已让像他一样的股民们心如死灰。“监管层表了很多年的决心,小股民们依然处于弱势;一直要斩断的‘圈钱’黑手,还会时常光顾。” 1996年,王守文开始接触股市,当时因为在营业部里有一个朋友,所以经常能混在大户里看盘,还能蹭免费的盒饭。和王守文在大户室里一起炒股的人很多都是“伪大户”,因为真正的大户并不常来。 王守文说,在偶尔来的大户里,有一个人让他印象深刻,这个人大约有近千万身价,而且从不参与二级市场,主要干的就是打新股。1996年到2000年期间,市场基本维持了牛市的格局,“但奇怪的是,即使市场再好,他也从不买股票,继续打新股。”王守文说,尤其是在那几次重要的IPO重启之后,这个人每次都能从中获得“大利”。 王守文说,现在新股又开始发了,监管层把新股发行的规则也作了修改,不仅希望让普通股民的中签率有可能大幅度提高,还希望看到新规则能够真正给中国的股市带来好处。 “还是值得期望一下。”王守文说。 证监会的“进步” 一位不愿透露姓名的券商分析师告诉《中国经济周刊》,一个股市,如果长时间内没有新的公司上市,这个市场就是个“伪市场”,因为股市本身是一个企业进行融资的平台,没有了新鲜“血液”的注入,它也就丧失了融资的本质。但在过去,IPO又往往被股民们冠以“圈钱”的骂名。 正如2007年11月5日,中国石油(15.09,0.03,0.20%)(601857.SH)上市的第一天,就以48元的高价让机构兑现了暴利,却套牢了众多中小投资者,直至现在,中国石油的股价也只有13元左右,距离解套遥遥无期。 而对于这次IPO重启,“监管层似乎很积极”。上述分析师称。 5月17日,中国证监会审议通过了《首次公开发行股票并上市管理办法》(以下简称《管理办法》),当日,证监会便公布了该办法,并定于5月18日施行。 受《管理办法》颁布的影响,5月18日,股市出现大幅震荡,到5月19日收盘,上证指数上涨42点。 《管理办法》从通过到颁布,只用了2天时间。而之前从4月29日公开征求意见,到征求意见截止时间,也只有短短的半个月。 “监管层的速度很快,他们的行动也的确是在‘呵护’市场。”中金证券金融分析师卢芳亭告诉《中国经济周刊》,其实之前人们关注的谁是第一单并不重要,重要的是《管理办法》能否在这个第一单上把上市定价等问题顺利解决。 卢芳亭的观点颇具代表性。上述不愿透露姓名的分析师告诉《中国经济周刊》,长期以来,在新股发行制度中,一直存在的内幕交易、利益不公等体制问题始终难以解决。“据我得到的信息显示,就在IPO重启前的一周,监管层包括沪深交易所以及行业协会都曾广泛的和业内人士交换意见,并表示一定要重启市场的融资功能。” 就在《管理办法》颁布的当天,沪、深交易所相继修订了《股票上市规则》,并于5月19日正式发布。在这个新规则中,首次明确了交易所拥有对股票上市、暂停和终止上市的审核权。 按照现在的游戏规则,中国的企业进行IPO的路径是这样的:得到中国证监会发审委的核准→得到交易所上市委员会的复核与交易所签订上市合同→上市。 而在此前,中国企业的上市之路里并没有交易所的权力身影。 据介绍,中国证监会对企业上市最早实行的是额度制,后来转变为审批制,而后又由审批制再转变为核准制。“现在,证监会主要对拟上市企业进行合规性审查,而所审材料的真实性、准确性、完整性则交由中介机构把关。”上述分析师称,“在国际上,股票交易所都已经由会员制改为公司制,并且掌握着企业发行股票和上市的全部审核权,这次变化意味着中国证监会下放了自己的部分权利,这算是一个进步。” IPO的“维新” 随着IPO的重新启动,本应该激动的券商们却没有那么兴奋。因为改革后的新股发行制度,“新股不败”的神话即将破灭。 安邦咨询金融分析师高强告诉《中国经济周刊》,所谓的“新股不败”,就是指过去的新股发行制度很容易造成新股上市首日股价虚高的情况,而在这背后,则是股市的询价环节由于受到各种因素的制约,没有真正发挥应有的作用。 从很多新股上市后的变现情况可以看出,在股价虚高的时间内,不少中小投资者接盘,新股股价会大起大落,结果便是散户损失惨重。“而这种损失本可以避免。”上述分析人士称。 北京大学光华管理学院教授陈建告诉《中国经济周刊》,上述情况,今后会有所改善,在新的询价制度中,管理层不再对新股发行价提出指导标准,完全是上市公司和投资者之间进行撮合。“因为只有经过博弈的结果,才是双方认可的表示。”陈建认为,询价从行政指导变成了市场化的博弈,有可能出现新股跌破发行价的情况。所以,券商对上市公司的询价真实性会提出较高要求,因此机构投资者虚假询价的情况会到严格控制。 一直以来,一、二级市场巨大的差价使得中小投资者一直遵循着机构制定的游戏规则,毫无还手之力。从新股首日涨幅来看,近几年的新股上市首日有接近90%的概率涨幅超过50%,还有1/3的新股首日涨幅在50%至100%之间,约8成的新股上市首日涨幅在40%至300%之间。 “完全由发行人、投资者、承销商三方博弈,这就回归到了需求的本质。”陈建说,与以往相比,此次《管理办法》减少了行政力量对市场的干预,给予各个主体更大的空间。 在给予空间的同时,新规则也加强了对上市企业的约束。针对过去由于改制不彻底、部分剥离上市、模拟计算业绩带来的上市公司不独立、业绩不真实的情况,《管理办法》加大了对发行人独立性的要求,体现了鼓励整体上市的精神。 此外,新规将网上网下申购分离,单一主体不能同时在网上和网下进行申购,对网上单个申购账户也设定了上限,单一网上申购账户原则上不超过本次网上发行股数的千分之一,等等。 “这些规定虽然能够提高中小投资者的中签率,但却难防一些机构通过多个账户操作来绕过规定。而市场化定价,也未必能做到‘真实报价’,主承销商和机构联合做局、虚假报价,仍有可能让IPO成为圈钱和暴利的工具。”陈建认为。 “这些还远远不够,中国市场上需要的IPO是要把市场的权利完全交给市场,根本不能存在还需要监管层控制节奏的现象。”上述不愿透露姓名的分析师称,任何技术上的修补,都不会给IPO制度带来根本性变革。 中金证券金融分析师卢芳亭认为,这次新股发行制度改革在推进定价市场化和保护中小投资者利益上都表现出了很大的力度,也对那些想要借上市圈钱的“坏公司”则加大了约束。另外,新规则也有利于促进保荐机构之间的竞争,这有助于促进券商业的优胜劣汰。 上述不愿透露姓名的分析师称,“还有很大的改革空间,不指望监管层能够一步到位,但希望他的监管速度能够赶上市场的发展。” “大利空”有惊无险 王守文说,他有好多券商的朋友告诉他,这次新股发行制度改革的确不同寻常。但王守文经常这样回答他们,“意义再重大,也抵不过我的股票能够翻身强。” 6月22日,他跟随朋友参加了三金药业在北京举行的第一场网下推介,“真好,真强大。”见识过现场的王守文说,“人很多,有150多家机构参与”。 谈及新制度下的询价过程,参与推介的国都证券投资部副总经理廖晓东对媒体表示,新股发行制度改革对询价机构提出了更高的要求,如果报价偏差太大将面临申购不上的问题,直接关系到公司的切身利益。 北京一家基金公司的人士亦表示,由于“低报高买”和“高报不买”在改革方案中被杜绝,所以“中就中了,不中就不中,还是很残酷的。如果中不了,我的领导和客户都会给我压力。” “这只是机构开始适应新规则的开始。”安邦咨询金融分析师高强告诉《中国经济周刊》,一直以来,IPO重启都被视为一个大利空,特别是在股市处于调整的敏感时刻。但这次不太一样,有一半以上的投资者认为市场将低开高走。 “这表明投资者和市场对重启IPO的认识已发生了根本性改变。”高强说。 和券商的乐观的情绪不同,上投摩根基金的研究报告认为,IPO开闸后,将会对短期的资金面产生压力,但不会影响市场的长期格局,同时有可能会加快储蓄资金向资本市场流动,预期市场的波动将会加大。对目前基于经济景气复苏预期的行情而言,预计IPO后新股发行的密度和规模都会有所控制,未来行情的发展将会取决于企业盈利能否带来足够的支撑。 投行瑞银则认为,小规模IPO将试水市场反应,也是为了避免对正在恢复的股市造成打击。预计,券商类股票将受益于IPO重启和创业板(GEM)上市规则最终确定。 资料:沪深两市历次IPO重启纪事 1994年11月1日暂停,1995年1月24日重启 重启第一股:中炬高新(11.44,-0.19,-1.63%)(600872)以8元/股2.24亿元融资规模重启IPO。当日,上证综指跌1.06%,重启一周跌幅为3.56%(重启后5个交易日,下同)。当时时值熊市,周跌幅3.56%不足为奇。 1995年4月11日暂停,1995年6月30日重启 重启第一股:创业环保(6.57,0.12,1.86%)(600874)以1.72亿元融资规模重启IPO,当日上证综指下跌2.07%,周跌幅为0.96%,月涨幅8.36%。 1995年6月30日暂停,1995年10月10日重启 重启第一股:东方电气(40.91,0.25,0.61%)(600875)以2.46亿元融资规模上市,上证综指微涨0.33%,周跌幅0.7%,月涨幅4.23%。 2001年9月10日暂停,2001年11月29日重启 重启第一股:华联综超(9.42,-0.07,-0.74%)(600361)登陆A股市场,该股融资规模3.95亿元。当日上证综指微跌0.16%,周涨幅0.59%,月跌幅5.84%。 2004年9月9日暂停,2005年2月3日重启 重启第一股:电力龙头华电国际(5.15,0.00,0.00%)(600027)以19.28亿元融资规模上市。当日上证综指下跌0.81%,周涨幅0.52%,月涨幅2.99%。 2005年6月7日暂停,2006年6月19日重启 重启第一股:中小板上市公司中工国际(19.75,0.00,0.00%)(002051)开IPO重启之路。该股融资规模4.44亿元,当日上证综指上涨0.75%,周涨幅达1.98%创6次IPO重启后短期内最大涨幅,月涨幅5.76%。

更多阅读

赛尔号提坦盖亚在哪里?赛尔号提坦盖亚怎么抓? 赛尔号战神盖亚在哪里

赛尔号提坦盖亚在哪里?赛尔号提坦盖亚怎么抓?——简介赛尔号提坦盖亚在哪里?赛尔号提坦盖亚获得攻略赛尔号提坦盖亚在哪里?赛尔号提坦盖亚怎么抓?——方法/步骤赛尔号提坦盖亚一直是小赛尔们很喜欢的精灵,但是提坦盖亚行踪因为剧情任务的

赛尔号盖亚怎么打 赛尔号哈莫雷特怎么打

赛尔号盖亚是本周五出现的新boss,随着系统通知出现,70级,战斗系,体力为2000。每次出现30分钟,而且据玩家反映:盖亚是在周五,周六,周日出来的,盖亚应该是周五出现在火山星,周六出现在双子阿尔法星,周日出现在露希欧星,为大家总结了各个玩家的打

赛尔号哈莫雷特怎么打 雷伊和盖亚打哈莫雷特

哈莫雷特四个配技,PP值都不高,特别是容易秒人的物攻招数“龙王灭碎阵”,只能用5次。只要将龙王的招数全部耗完,四个技能的PP值全为0,它就不能再出招,任凭咱们鱼肉。下面就说说哈莫雷特的具体打法攻略。赛尔号哈莫雷特怎么打——打法提示

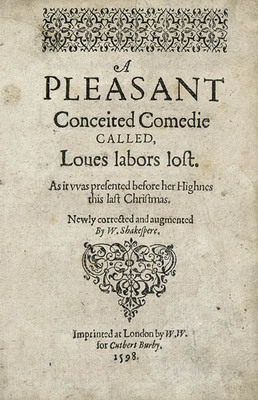

关于莎士比亚你不知道的10件事 邮件 不知道对方称呼

你知道吗,有人认为倍受英国宠爱的诗人莎士比亚并不存在。有一个理论经久不衰,认为莎士比亚名下的巨作实际上是由牛津伯爵爱德华·德维尔(Edward de Vere)创作的。就让我们来看看这个假设,一起探讨有关莎翁一生及其遗产的其他问题。10.莎

赛尔传奇第四章:盖亚智夺露西欧

第四章盖亚智取露西欧英卡洛特由于太为狂妄,轻视了帕尔西斯的正义军团,在斯诺星上失去了大多数兵力。现在,他们早已退回云霄星,养精蓄税,再也不敢妄自出兵作战。再说谱尼。谱尼,一直是在傲视群雄。除了英卡洛特,他再也没有对手。帕尔西

爱华网

爱华网