信贷违约掉期 Credit Default Swap

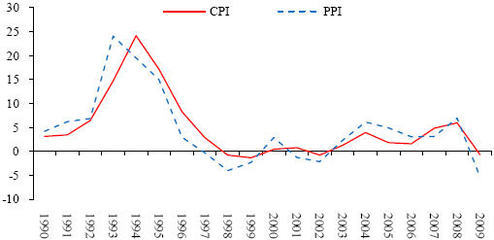

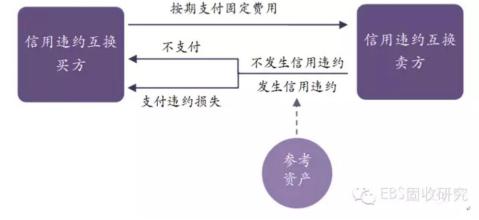

信用违约掉期(Credit Default Swap, CDS) 通俗讲即贷款或信用违约保险。基于银行或其他金融机构在提供金融产品后,可能出现债务人违约,为了保障债权人权益,衍生出这种针对债务人违约的保险产品,旨在转移债权人风险。当借款人向贷款人(银行或其他金融机构)申请贷款时,贷款人为了保障贷款安全,以支付保费为前提向保险人(多为保险公司)投保。若借款人违约,由保险人代为偿还。 信用违约掉期合约中,对信用违约投保方,即贷款人被称为买家;承担风险方,即保险人被称为卖家。双方约定买方向卖方定期支付“保险费”,一旦发生违约,卖方承担买方资产损失。这种合约源自美国,成为一种标准合约,使持有金融资产的机构能够找到愿意为这些资产承担违约风险的担保人,将风险剥离或转让出去。据美联储数据,截至2008年3月,美国商业银行签署的信用违约掉期合同金额达62万亿美元。有了信用违约掉期,银行风险下降了,保险机构风险却上升了。 定义: 一种转移交易方定息产品信贷风险的掉期安排。 信贷违约掉期=贷款违约保险 很多术语都故意把名字叫得"刁钻"显示其深奥 贷款违约保险的内容是: 定义: A:申请贷款者 B:放贷者(银行或其他金融机构) C:保险提供者 流程:

A向B申请贷款,B为了利息而放贷给A,放贷出去的钱总有风险(如A破产,无法偿还利息和本金),那么这时候C出场,由C对B的这个风险予以保险承诺,条件是B每年向C支付一定的保险费用。如万一A破产的情况发生,那么由C补偿B所遭受的的损失。 信贷违约掉期是一种新的金融衍生产品,类似保险合同。债权人通过这种合同将债务风险出售,合同价格就是保费。如果买入信贷违约掉期合同被投资者定价太低,当次贷违约率上升时,这种“保费”就上涨,随之增值。 信用违约掉期的出现满足了这种市场需求。作为一种高度标准化的合约,信用违约掉期使持有金融资产的机构能够找到愿意为这些资产承担违约风险的担保人,其中,购买信用违约保险的一方被称为买家,承担风险的一方被称为卖家。双方约定如果金融资产没有出现违约情况,则买家向卖家定期支付“保险费”,而一旦发生违约,则卖方承担买方的资产损失。承担损失的方法一般有两种,一是“实物交割”,一旦违约事件发生,卖保险的一方承诺按票面价值全额购买买家的违约金融资产;二是“现金交割”,违约发生时,卖保险的一方以现金补齐买家的资产损失。信用违约事件是双方均事先认可的事件,其中包括:金融资产的债务方破产清偿、债务方无法按期支付利息、债务方违规招致的债权方要求召回债务本金和要求提前还款、债务重组。一般而言,买保险的主要是大量持有金融资产的银行或其他金融机构,而卖信用违约保险的是保险公司、对冲基金,也包括商业银行和投资银行。合约持有双方都可以自由转让这种保险合约。 从表面上看,信用违约掉期这种信用衍生品满足了持有金融资产方对违约风险的担心,同时也为愿意和有能力承担这种风险的保险公司或对冲基金提供了一个新的利润来源。事实上,信用违约掉期一经问世,就引起了国际金融市场的热烈追捧,其规模从2000年的1万亿美元,暴涨到2008年3月的62万亿美元。其中,这一数字只包括了商业银行向美联储报告的数据,并未涵盖投资银行和对冲基金的数据。据统计,仅对冲基金就发行了31%的信用违约掉期合约,而不久前被摩根大通收购的大名鼎鼎的投资银行贝尔斯登就是13万亿美元的信用违约掉期的风险对家。如果贝尔斯登真的倒闭了,将引发全球信用违约掉期市场的雪崩,2007年的世界金融市场也许早已是一片废墟了。 问题是,信用违约掉期市场存在着重大的制度性缺陷,62万亿美元的规模将整个世界金融市场暴露在了一个前所未有和无法估量的系统性风险之下。其中,最大的风险就是信用违约掉期完全是柜台交易,没有任何政府监管。美联储前主席格林斯潘曾反复称赞信用违约掉期是一项重大的金融创新,在全球范围分散了美国的信用风险,并增加了整个金融系统的抗风险韧性,他认为银行比政府更有动力和能力来自我监管信用违约掉期的风险,从而坚决反对政府对金融衍生品市场的监管。然而,事实是信用违约掉期已经发展成为一枚正在嘀嗒作响的“金融定时核炸弹”,随时威胁着整个世界的金融市场安全。 信用违约掉期的另一个巨大风险是没有中央清算系统,没有集中交易的报价系统,没有准备金保证要求,没有风险对家的监控追踪,一切都是在一个不透明的圈子里,以一种信息不对称的形式在运作,目的就是交易商们为了获得最高的收益。 与此同时,信用违约掉期早已不再是金融资产持有方为违约风险购买保险的保守范畴,它实际上已经异化为了信用保险合约买卖双方的对赌行为。双方其实都可以与需要信用保险的金融资产毫无关系,他们赌的就是信用违约事件是否出现。这种对赌的行为和规模早已远远超出信用违约掉期设计的初衷

爱华网

爱华网