系列专题:创业板上市

编者按

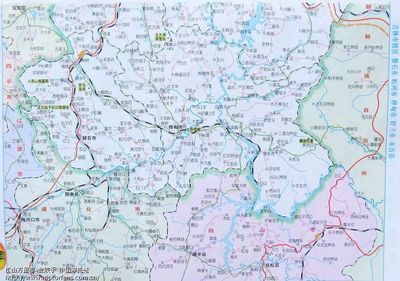

10月30日,首批28家创业板公司将集中在深交所挂牌上市。据中国证监会副主席姚刚透露,目前创业板已受理企业达188家,涉及26个省区市,且开户数也增长迅速,已超过900万户。然而,创业板首批公司平均发行市盈率为55.25倍,第二批公司平均发行市盈率提高到57.19倍,而第三批公司平均发行市盈率再上升为57.51倍。呈现出“芝麻开花”之势。虽然A股市场向来都有炒新的情结,但高溢价发行几乎将公司的未来成长性透支殆尽。是谁推高了创业板公司的发行价?那些深度参与“炒新”的机构们意欲如何?他们又是怎样甄别和选择良莠不齐的创业板公司呢?

谁推高了创业板发行价?

●本报记者 卢远香 广州报道

高溢价发行似乎取代高成长而成了创业板的代名词,刚刚发行完毕的创业板公司正上演着不断攀升的高溢价发行态势。

创业板首批公司平均发行市盈率为55.25倍,第二批公司平均发行市盈率提高到57.19倍,而第三批公司平均发行市盈率再上升为57.51倍。 与此同时,9月底还在旁观看热闹的基金,突然成为高价抢筹创业板新股的申购主力军。不过,“打新股和买新股是两码事”。这批踊跃的打新主力,面对10月30日挂牌上市的创业板二级市场买卖,却是没有参与的兴趣。短短不到一个月时间,是什么促使机构的态度如此快速地变化? 高溢价发行与机构高价抢筹二者又有什么联系?高价抢筹

仅仅隔了一个国庆假期,但基金对创业板的态度却由第一批的“旁观看热闹”迅速转为“高价抢筹”。

9月25日,是创业板首批10家公司开始招股的日子。而多数基金只是袖手观望,“创业板规模小,估值高,风险大。投资创业板对几十亿元、甚至是上百亿元的基金净值贡献很小,兴趣不大”。 从多家第一批创业板新股的发行结果可以发现,基金配售对象数量及累计申购数量均处于较低水平。统计显示,基金配售对象最多的是神州泰岳,达64只。而在其他公司中,基金参与很少,主要参与申购对象为券商投资者。 但10月是个转折点。10月13日和15日,第二批、第三批创业板新股申购倾巢而出,基金参与数量接近百只。其中爱尔眼科,基金配售对象高达177只,累计申购数量占比高达59.65%;而第三批中华谊兄弟更是被190只基金配售对象所青睐,累计申购数量占比达58.49%。 从整体来看,申购第二批、第三批创业板公司的基金数量占所有网下申购者的平均比例分别为46.35%、44.11%。自第二批创业板公司的申购起,基金俨然成为网下申购主力军。 伴随着基金的态度由旁观到积极申购,基金对创业板的报价也迅速变化。第一批中,不少基金的报价处于发行价以下,而到了第二、第三批,基金普遍提高报价,甚至与券商形成了哄抬发行价之势。 粗略统计,多家创业板公司的最高报价,均为基金公司所报出。例如,第三批9家公司中,华谊兄弟(300027.SZ)、机器人(300024.SZ)和华星创业(300025.SZ)的最高报价即由基金给出,较最终发行价分别高出43.46%、38.19%、52.59%。追求新股套利

“首批申购时,证监会还没有明确说明基金是否可以参与创业板,很多基金公司参与创业板的审批流程还没有走完。”有基金公司给出上述的解释。此外,还有人认为基金的行为跟市场环境有较大关系。

“9月25日首批申购时,市场正是调整时期,光大证券(601788.SH)、中国中冶(601618.SH)都面临破发风险。”上海一家中型基金公司的混合型基金经理说,网下申购有三个月的锁定期,基金很担心新股会破发。而国庆后,市场回暖,光大证券和中国中冶的股价大幅回升,这方面的顾虑不存在,基金的申购也就比较积极。 “参与申购创业板究竟对基金净值的贡献度有多高,我考虑的不是这个,而是申购新股与纯粹持有现金的活期收益来比较。”前述股票型基金经理介绍,自7月以来,他将闲置资金申购新股的年化收益为4%~5%,是活期利息的4倍。 这是大多数基金经理参与创业板的心态,“创业板规模虽小,对小基金以及专户等的净值贡献还是比较大的,新股的年化收益率达到20%”。融资打新股的基金经理直言,“很多基金参与创业板新股,目的是打新股,是追求新股套利的收益。” 为此,基金纷纷报高价抢筹。“我的报价比较保守,爱尔眼科发行价是28元,我报的是29元;机器人的发行价是39.8元,我的报价是40元整。”上海这位股票型基金经理带着戏谑的口吻说,“报价若是再低一点就没了”,但这价格已经是他所能承受的上限。“不参与二级市场”

10月30日,是创业板28家公司挂牌上市的日子。但《中国经营报》记者采访发现,参与网下申购的主力军——基金,却不打算参与二级市场的交易。

“打新股和买新股,这是两码事。”前述上海混合型基金经理说,“创业板的公司很多,前三批就有28家,其盈利模式以及特点都各不相同,又是新兴行业,需要很多时间和精力来研究”。但他所在的公司规模小,没有那么大的投研实力来选择个股投资,因此,他们计划专注于分享新股的收益,不参与二级市场的交易。 多位接受记者采访的基金经理均表示相对于投资创业板二级市场,基金更愿意投身于打新股行列。大成基金认为,投资者对创业板公司的成长性判断存在一定的难度,相对主板有一定的风险,相较之下参与创业板公司“打新股”的风险可能相对较小。 除此以外,基金对创业板流动性的风险还心有疑虑。“创业板散户的开户数并不是特别高,估计成交不是很活跃。”深圳一家参与网下申购的基金经理估计创业板的接盘量还是会比较小,“如果在二级市场买创业板公司,买的量少,对基金净值的贡献度很低;买的多,又会担心流动性风险”。 更为重要的是,基金在上市初期参与创业板可能性不大的原因还在于发行时的高报价。 “事实上,基金报的发行价格跟合理价格已经很接近。以前在询价时,基金会考虑二级市场溢价,其报价会在合理价格的基础上打8.5折,但现在基本上已经是aihuau.com不打折。”前述上海股票型基金经理表示,过去,对新股发行价的市盈率有人为的限制,市盈率不能定得太高。而在新股发行机制改革后,没有了这方面的限制,考虑到监管层也希望一二级市场的溢价不能太大,因此,基金在报价时都不再打折,甚至会报高价。 如此一来,基金经理们心里都认为,“如果新股上市后有50%以上的涨幅,基本上已经是透支明年甚至是后年的业绩。”他们预计,新股上市后的表现会有分化,一些成长性比较一般的公司其股价基本已经到位,而一些高成长性的公司,其价格上升还有一些空间。

除基金外,《中国经营报》记者采访的多家参与网上申购的私募,对参与二级市场买卖的积极性亦不是很高。 “上市第一天就卖掉,创业板市盈率这么高,拿着心里也很害怕。”中国金通基金董事总经理吴米佳认为,创业板的发行市盈率已经有点畸形,参与炒作行情的风险很高,宁愿少赚一点。“申购中签的股票会在上市两天内全部卖掉。”深圳恒裕和丰投资管理公司的董事总经理张益凡直言,参与创业板申购是为了新股的套利收益,至于是否参与二级市场,还得看开盘以后的价格。

爱华网

爱华网