一、价值链重塑的背景。

7月,进驻湘投控股战略项目组。在项目执行过程中发生关于投资控股类型公司的价值链塑造问题的讨论与思考。客户曾经对自身的价值链做过思考和总结,但是在我们做投资控股公司的行业成功要素总结与企业微观环境分析时,还是觉得该价值链必须进行重塑,以为企业战略的制定奠定清晰的基础。

二、价值链运用的现状。

能力分析需要定义投资控股公司的价值链模型以对标行业标杆,寻找差距。期间出现传统价值链模型不适应现状要求的问题。

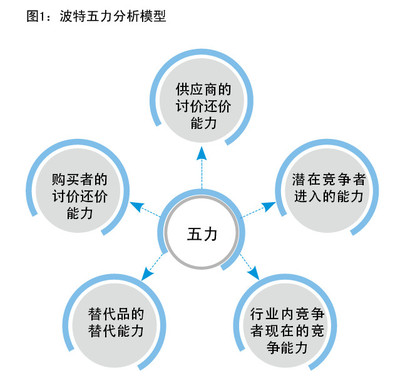

第一,传统价值链模型产生于迈克尔.波特的创造性发现,被广泛沿用至今。但是缺陷在于其研究和总结运用皆以产业公司为基础,所以,基本上业务链的描述是沿着“研发——采购——设计——生产——营销——销售——客服”为模型的。不适用于典型投资公司的业务特征。

第二,投资公司的业务流程是“投资决策——投资实施——管理增值——资本退出”为主线的,企业经营收益主要应来自于这个循环往复的过程。但是,这样的流程又往往忽略了投资控股公司在产业经营中带来的产业直接提供给社会的商品价值收益。

按照一个模型来划分说明问题,企业可以为社会提供两种价值:一种是商品价值,属于制造业范畴;另一种是资本、管理价值,属于服务业范畴。最为投资公司,在投资周期内,实际上在为社会提供两类价值,而作为投资控股公司,则应明确两类价值对自身发展的贡献度。

三、价值链重塑的分析。

通过对投资控股类型公司现状的分析,我们发现,国有投资控股公司长期以来一直战略定位于“产业经营+资本运营”,也就是说,该类型企业既不是产业公司,也不是纯粹的投资公司,二是介乎于两者中间的既做深做大产业,也进行股权经营、资产经营的混合型业务公司。而产业经营与资本运营两者之间的关系也一直模糊,很多人认为投资公司应该没有什么项目是不可出售的,只要是符合投资收益原则,皆可出售;而另一部分人则认为产业经营板块是不考虑出售的,是企业存在的基础,在获得产业带来的是商品收益的同时,可以作为资本运营的平台和工具。

换一个角度来看这个问题,用财务更能使我们明细这个差别。财务报表上有主营业务收入与投资收益两项。对于常规的产业公司而言,显然,投资收益属于非主业,主要是来自于主营业务收入;而对于投资公司而言,则投资收益应是主要的利润来源才对。

当然,从广义上讲,对于投资公司,任何收益都可以认为是投资收益,但是对于“投资控股型”公司而言,我们则应将冠以的投资收益分割成“产业经营收益”与“股权经营与资产经营收益”两块。

举个简单的事例,投资者投资买房,根据想法或者用途不同,既可以靠眼光来获取房产买卖带来的高额利润(炒房),也可以将房产作为自住,仅仅阶段性用于出租来获取租金。即使投资人两笔钱都要赚,也应该将两者收益分开计算,以明确该卖还是该租哪种才能获得收益最大化。

四,价值链重塑的结果。

对于投资控股公司而言:

A、价值链的辅助活动不变,即依然是“文化、人力、财务、基础管理”等不直接产生收入的内容;位置居上。

B、价值链的基础活动分为两类,一个为主要业务活动,一个为次要业务活动。

C、价值链的主要业务活动为“投资——退出”;位置居中。

D、价值链的次要业务活动为“生产——销售”;位置居下。

对于客户的财报分析2008年数据上了解到,企业股权资产买卖产生的投资收益大约为4亿,而所投资企业的经营产生收益大约为2亿,符合价值链所绘业务内容彼此相对位置带来利润大小不同的实际。

五,价值链重塑的运用。

价值链重塑后,我们就可以得到以下一些有意义的使用。

第一,外部比较,股权投资价值活动能力单独比较;控股企业的经营活动单独比较;可以看出股权投资活动的差距。

第二,内部比较,股权投资收益与所投资收益企业的经营收益比较,可以获取业务贡献的相对比重。比如,某投资控股公司,三年来股权买卖与资产买卖收益为0,而控股企业的经营活动一直收益很好,则说明该企业在投资项目上近三年绩效不佳。因为,显然,三年来控股企业的经营收益很好只能说明三年前的投资决策做的好,同时还难以说明未来当今天效益好的企业股权或者资产出售时能否卖个好价钱。

第三,战略规划,规划中应清楚划分两者不同战略阶段的收益贡献比例。比如,产业公司向投资控股公司战略转型,就应该将业务收益比例开始分阶段制定目标。

作为投资控股公司,直接利润来源至少有两类,一类是产业公司生产销售产品所产生的利润;同时更重要的是资本运作,通过进入与退出产生的投资收益;投资控股公司的价值链分出了三类基本活动,投资基础性活动、生产性基础活动、辅助性活动。

爱华网

爱华网