标普认为,即便开行能够成功实现商业化,过程也需要五六年。这期间,与政府关系的变化将影响其信用评级

文 | 本刊见习记者 蔡钰

2007年12月底,国家开发银行获得汇金公司200亿美元的注资,迈出了商业化转型的关键一步。而国务院最近批准的开行转型方案,则首次明确将其改革目标定性为商业银行。

接下来,股改、引进战略投资者、上市等国有商业银行改革的程序性步骤将如期而至。

作为一家进取心丝毫不亚于国内其他商业银行的政策性银行,开行在过去的10多年间一直在尝试将政策性业务和商业性业务相结合。其力推的开发性金融模式,给开行带来了巨大收益,也引起了商业银行的纷纷仿效。

然而,向商业银行转型之中,开行将面临很大挑战。首当其冲的就是融资风险和成本。“这标志着国开行将丧失政策性金融债的发行主体资格,其债券发行利率将有较大幅度的上升。”国信证券评价道。

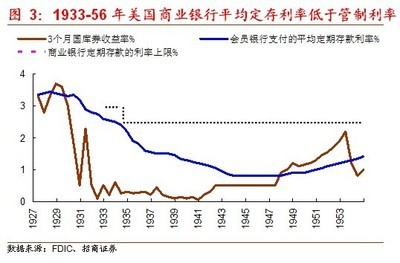

由于不具备吸储功能,发行政策性金融债是开行最主要的筹资模式。借助“准国债”的信用,开行往往得以用较低的利率发行金融债。在政府支持和出色业绩的良性互动下,开行的外币债信也得以长期享有与中国主权相同的评级。2004年至今,国际主流信用评级机构标准普尔给予开行的信用评级逐渐从BBB+上升至A-,再到A。穆迪与惠誉在2007年给予开行的信用评级也分别是A2和A。

按照中国银监会在《商业银行资本充足率管理办法》中的规定,开行完成了从政策性银行到商业银行的变身之后,国内其他商业银行对其债权的风险权重将从0%上升至20%。而商业银行正是政策性金融债的主要认购方。在最新第6期300亿元国开债中,认购额位列前三的机构分别是中国建设银行、交通银行和中国农业银行。

从今年以来的一系列发债举动上,可以看出,开行已在未雨绸缪。

今年1月初,开行即宣布,其2008年度金融债券发行额为5800亿元,比2007年的发债计划缩减了2100亿元,也低于2006年6300亿元的发债量。

3月12日,开行通过央行债券发行系统发行了今年以来第6期金融债券。这笔7年期浮动利率债券的实际发行量突破了200亿元的计划发行量,达到300亿元。加上开行此前已经发行的5期金融债,今年开年至今的2个半月里,开行已经在银行间市场募集了1500亿元资金。下一次发债,定在了3月26日。

相比往年发债之从容,这家未来的商业银行今年显得激进许多:2007年的同期,开行不过才发行了2期共计400亿元的金融债,而2006年的同期数据更少,仅有242亿元。

开行似乎在与时间赛跑。这家政策性银行需在6个月内完成改革。对于既往发行的国开债,市场预测将会采用新老划断的方式处理其信用级别。

“短期内,我们认为CDB(国开行)的信用评级还是跟政府保持一致。”标准普尔主权评级部门的联席主管陈锦荣告诉《中国企业家》。在标普看来,开行的商业化仍带有试验性质,在确认其成功之前,政府仍会为其提供及时的金融支持。

标普认为,即便CDB能够成功实现商业化,过程也需要五六年。在此之前,需要高度关注开行与政府的关系。“最重要的是,目前这几家政策性银行,它们的董事会、监事会等最高领导层都还是直接向国务院报告,如果这个发生变化的话,那我们就要真正考虑级别的调整了。”陈认为,上市可能会成为政策性银行脱离政府的第一步。

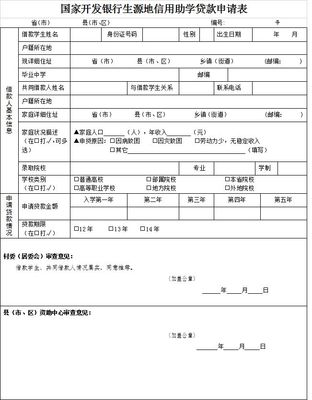

无论未来如何,开行已经着手应对其信用评级可能产生的波动。据悉,开行正在开拓资金来源的多元化,包括吸收企业存款,以及考虑面向个人发行开行金融债。目前,国开行已经在吸收部分与自己有业务往来的企业存款。

爱华网

爱华网