系列专题:2009中国营销

“最好的时代”vs“最坏的时代”

这是一个最坏的时代,这是一个最好的时代,我们面前什么也没有,我们面前什么都有。”狄更斯的这句话在过去被人重复了无数次,仁者见仁,智者见智。

一、传统与新兴 冰火两级分化2008-2009全球葡萄酒市场现状

中国,印度,俄罗斯,韩国和新加坡等新兴国家葡萄酒市场保持增长,而由于2008年全球葡萄酒产量过剩以及世界经济放缓的,2009年的全球葡萄酒市场,无论是传统市场还是新兴国家,都将面临全线增长放缓甚至收缩。

产能:全球“瘦身计划” 智利异军突起

2008年全球葡萄酒总产量为2694万千升,同比基本保持不变。

从葡萄酒产量来看(不包含葡萄汁和葡萄浆),欧盟内各传统葡萄酒生产国葡萄酒产量开始下降,由2007年的1636万千升降至1616万千升。其中法国葡萄酒产量从2007年的460万千升降至2008年的414万千升;西班牙也减产了近19%。

新世界葡萄酒产量增长显著。虽然阿根廷产量降至146万千升,但智利增长的86万千升弥补了这一下滑。另外南非葡萄酒产量增长5%,约102万千升;澳大利亚产量增长30%,达123万千升;新西兰葡萄酒产量增长39%,达20万千升。美国去年葡萄酒产量与2006年基本相等。不过,据国际葡萄与葡萄酒组织(OIV)预测,2009年南半球国家葡萄酒产量将下降6.1%,其中下降最严重当属全球第六大葡萄酒生产国澳大利亚,降幅约为11.5%。

由于葡萄酒产能过剩导致的市场供求失衡将会越来越严重,因此目前各国不得不进行结构改革,实施各种葡萄酒限产减产的“瘦身计划”,如减少葡萄种植面积等。

消费:新兴“势力”逆市上升

2008年全球葡萄酒消费量为2430万千升,同比减少20万千升,全球人均消费量为3.5升,处于四十年来最低点。由于去年人均葡萄酒消费量连续第三年下滑,今年可能连续下滑。

在全球金融危机和全球葡萄酒产能过剩的影响下,出现市场低迷、消费收缩的现象再所难免。与2007年相比,2008年世界葡萄酒消费量减少20万千升。全球消费量下降主要原因是由于金融危机的影响,法国、意大利、西班牙和德国等欧洲传统葡萄酒生产国的消费降低。如2008年英国葡萄酒消费量同比2007年减少了3000万升,而法国2008年平均每个家庭消费43升葡萄酒,低于2007年的47升。

但作为新世界代表的美国葡萄酒消费量却超过意大利的260万千升,达到272万千升。此外,澳大利亚、捷克共和国的葡萄酒消费量也保持上升态势,分别为50万千升和18万千升,南非、智利、新西兰的葡萄酒消费量则保持平稳。

据全球饮料权威调研机构英国卡纳地亚(Canadean)近期发布报告中预测说虽然目前全球处于经济衰退时期,2009年葡萄酒需求量仍有望增长2%,未来相当长的时期内,年增长率将保持约2.6%。在2009年及未来几年里,全球葡萄酒市场将呈现出局部不均衡、总体平衡的稳步增长态势。当然这一势头很大部份要得益于中国,印度,俄罗斯,韩国和新加坡等新兴国家葡萄酒消费快速增长。

销售:经济环境导致销售放缓或萎缩

从1999年以来世界葡萄酒市场的平衡已经受到威胁,其后全球葡萄酒市场一直延续着生产过剩的惯性。而在金融危机的影响下,2008年法国葡萄酒销量下跌10.5%,为137万千升,2009年一季度的出口量下跌15%,出口额骤降近30%;而据意大利葡萄酒联合会(UIV)数据显示意大利葡萄酒出口量下降了7%,降至178万千升;截止到今年前两个月智利葡萄酒出口量8300万升,同比下降18%。而澳大利亚葡萄酒出口下滑11%,不足70万千升,截止今年2月底澳洲葡萄酒出口额下跌15%,出口量下滑5%。

无疑,如果全球葡萄酒消费并不能保持同步增长,那么市场供求失衡将会越来越严重,直接将影响到葡萄酒销售状况。如今,不论法国、美国还是其它国家的酒厂都面临着困境。过去六至九个月里,多数地区的葡萄酒销量均显著下降,英美市场境遇尤其糟糕。美国进口商为了减少库存,不再大批量进口葡萄酒。葡萄酒减价销售的情况比比皆是,有些商家甚至以低于成本的价格出售。截至目前,多个国家消费者的都开始转向低价品牌,更多时候在家消费。

二、“世界的焦点在中国”

中国进口葡萄酒市场目前发展现状

如今,世界的焦点在中国。置身于国际化的竞争环境中,中国酒业市场也真正成为全球化竞争的市场。作为当前葡萄酒消费量增长最强劲的市场之一和亚洲葡萄酒市场最主要消费国,中国有着极具光明的“未来”。对于外资葡萄酒生产商和经销商来说:“不在中国,就在去中国的路上。”

进口葡萄酒早已吹响中国“集结号”。法国酒、意大利酒、美国酒、澳洲酒、西班牙酒……来自各国的葡萄酒在中国各地货架上争奇斗艳,这些新旧世界的葡萄酒都能在这里找到自己的追随者。热闹的还有数字权威和行业媒体,更是“甚嚣尘上”:增长、增长、还是增长……全球主要产酒国都将加快步伐,逐鹿中原。而中国作为是世界上葡萄酒消费增长最快的市场。

当2008年全国瓶装酒进口葡萄酒总额达到了创纪录的2.64亿美元,与2007年相比增长了43.48%。据IWSR预测,中国在2012年将成为世界第七大葡萄酒市场,消费量将达到12亿瓶。从2008至2012年,中国的葡萄酒消费量将增长36%,而在2009年就将超过十亿瓶消费大关。预计在未来五年内,进口葡萄酒将占到中国葡萄酒市场份额的30%。

用数据说话——中国进口葡萄酒相关数据比较(数据来源:中国海关)

2006年—2008年中国主要葡萄酒进口国进口数据比较(数据来源:中国海关)

2006年—2008年 葡萄酒(非起泡类 小于2升) 中国进口总量

排名 国家 2006年/升 2007年/升 2008年/升 08/07(同比增长%)

1 法国 6887283 15517251 22945458 47.87

2 澳大利亚 4582301 8783927 11628067 32.38

3 意大利 1845664 5113181 5053292 -1.17

4 智利 1243847 2646432 4206324 58.94

5 美国 1658827 2358539 3867322 63.97

6 西班牙 1797090 3399425 3140280 -7.62

7 阿根廷 244966 972202 1527657 57.13

8 德国 621366 1127856 1415592 25.51

9 南非 311597 643950 977344 51.77

10 罗马尼亚 56499 156617 873420 457.68

2006年—2008年 葡萄酒 中国进口总量

排名 国家 2006年/升 2007年/升 2008年/升 08/07(同比增长%)

1 智利 30710252 71661871 47979990 -33.05

2 阿根廷 6592646 1464008 25170466 1,619.28

3 西班牙 28895663 9745732 10792181 10.74

4 法国 3075066 4708784 5413331 14.96

5 意大利 7500284 2275203 5016995 120.51

6 美国 1853501 3022873 4530009 49.86

7 南非 120508 530020 3127877 490.14

8 澳大利亚 15565176 11380103 3055297 -73.15

9 乌拉圭 0 48000 192030 300.06

10 葡萄牙 28380 157355 174650 10.99

2006年—2008年 起泡酒 中国进口总量

排名 国家 2006年/升 2007年/升 2008年/升 08/07(同比增长%)

1 法国 505722 679433 861071 26.73

2 意大利 145454 226452 288061 27.21

3 西班牙 45783 81959 188019 129.41

4 澳大利亚 58229 76892 121552 58.08

5 德国 46459 96278 80499 -16.39

6 美国 26500 23752 26768 12.7

7 阿根廷 90 297 20251 6,718.52

8 俄罗斯 0 900 18610 1,967.78

9 比利时 0 0 15465 0

10 智利 18679 3294 14205 331.24

从2008年与2007年同比来看,法国、意大利、美国、澳大利亚、智利这“五虎将”,仍保持着快速的增长势头。进口量平均增幅在15%以上。而意大利“葡萄酒”在经过07年进口低潮后,2008年打了个翻身仗。与此同时,阿根廷、南非作为新世界新军开始发力。新世界国家葡萄酒市场形势好于欧洲,主要在于产品性价比较高。

………………………………………………………………………………………………………

2007年-2009年(1月—4月)中国主要葡萄酒进口国进口数据比较(数据来源:中国海关)

2007年—-2009年(1月—4月) 葡萄酒(非起泡类 小于2升) 中国进口总量

排名 国家 2007年/升 2008年/升 2009年/升 09/08(同比增长%)

1 法国 4211771 6940849 9545273 37.52

2 澳大利亚 2787553 3621414 4679783 29.23

3 美国 601754 1332485 2653368 99.13

4 意大利 1350707 1649944 1932458 17.12

5 智利 681384 1239892 1670090 34.7

6 西班牙 822246 1211166 1239684 2.35

7 阿根廷 231452 367065 441167 20.19

8 南非 194974 336829 415274 23.29

9 德国 265980 492403 384694 -21.87

10 葡萄牙 248480 230438 257225 11.62

———————————————————————————————————————

2009年1月—4月 葡萄酒 中国进口总量

排名 国家 2007年/升 2008年/升 2009年/升 09/08(同比增长%)

1 智利 31808418 31827932 10251112 -67.79

2 澳大利亚 9067384 240691 4026841 1,573.03

3 阿根廷 144000 5485522 1706997 -68.88

4 美国 1028112 1269665 1483874 16.87

5 西班牙 5073713 3779303 634269 -83.22

6 南非 196180 222648 577778 159.5

7 法国 2223951 1367491 508588 -62.81

8 葡萄牙 40789 65680 95420 45.28

9 匈牙利 23958 0 48000 0

10 摩尔多瓦 0 0 48000 0

——————————————————————————————————————

2009年1月—4月 起泡酒 中国进口总量

排名 国家 2007年/升 2008年/升 2009年/升 09/08(同比增长%)

1 意大利 87645 81708 158487 93.97

2 法国 218263 244151 154960 -36.53

3 澳大利亚 22438 23889 26321 10.18

4 西班牙 32176 57406 25817 -55.03

5 德国 16514 4380 24365 456.28

6 美国 4095 4549 23466 415.85

7 巴西 0 0 15939 0

8 俄罗斯 0 8316 9504 14.29

9 比利时 0 0 9462 0

10 南非 450 947 6822 620.38

由此可见,2009年1月—4月,中国葡萄酒的进口市场依然是由法国、意大利、澳大利亚、美国、智利、阿根廷、德国、西班牙这几个世界主要葡萄酒生产国分割。从同比增幅来看,南非、美国、澳大利亚进口量增长较为突出,“新世界”国家正以较有优势的性价比产品逐步挑战“旧世界”产国在华地位。

再参照新旧世界两个对华主要葡萄酒产国发布的官方数据:2008年,法国葡萄酒对中国市场出口与同期相比增长了4.3%,达2.57亿欧元。而自2003年以来进口额已经猛增超过8倍,中国也居法国葡萄酒与烈酒第11大进口国。2008年澳大利亚向中国出口同比增长了26%,中国已成为澳大利亚葡萄酒亚洲最大的出口市场,同时澳大利亚也牢牢占据了中国第二大葡萄酒供应国的地位。

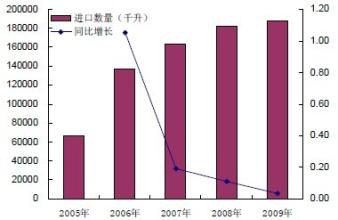

依据上述数据比较图可以看出:从2006年至2009年4月,十大葡萄酒生产国出口至中国依然保持着强劲的增长势头。尤其2008年表现突出,与07年同比增长27%。2009年1-4月与08年同比略为收缩。

三、“最好时代” vs.“最坏时代”中国进口葡萄酒市场优劣分析

暴利结束,理性回归

近年中国经济持续快速增长,国家政策的扶持,进口关税大幅下调,国民收入和购买力不断提高。而且在金融危机后,中国并没有因其过度放缓经济的增长,在今后仍会保持7-8%稳定增长。随着国外市场持续低迷,中国市场已经成为各主要葡萄酒产国的“避风港”,成为其全球的战略布局重要组成部份。从近期一直持续不断的各国商务机构、葡萄酒组织来华热潮可见一斑。

其外比较突出的数据则是中国的葡萄酒过低的人均消费量。面对全球葡萄酒目前近2700万千升的年产量,而目前中国葡萄酒总产量不超过70万千升。虽然现在中国葡萄酒人均年消费量仅0.4升,但这也意味着中国有着最具有发展潜力的市场空间和基础。

由于国内葡萄酒市场的快速增长整个酒行业乃至社会消费的亮点。专业人士对进口葡萄酒的关注度明显高于国产葡萄酒。面对进口葡萄酒进入门槛低,利润及品质优势及成本的不断降低,似乎相对于其他酒种而言拥有更为广阔的“钱景”。而伴随着市场发展和进口商们的运作。在一些主流城市中,无论是餐饮、商超、便利店、专卖店还是夜场,都可以看见进口葡萄酒的身影。虽然在餐饮和商超这样的重点渠道,进口葡萄酒还无法与国产葡萄酒抗衡,但能进入并陈列就已经足够,这是战略上的准备,随着进口葡萄酒文化的逐渐深入,消费氛围一旦形成,将可能快速掌握渠道的主攻权。

同时与前十年相比,当初信息不对称的进口葡萄酒暴利时代已结束。精明的消费者会发现,无论是在卖场、专卖店,甚至是路边便利店,100元以下的进口葡萄酒已经比比皆是;100-200元区间的已经成为各大酒商争夺的主流区间;高端与奢侈品级基本被进口酒把持。可以说,市场上一些国产葡萄酒的主流价位,进口葡萄酒都已基本覆盖。而且文化需求的多元化,葡萄酒认识提升和消费愈理性,市场在竞争中逐步规范,中国消费者能够更容易接触并接受,来自各国更具性价比的丰富葡萄酒产品。

市场资源过分透支

我国葡萄酒市场目前的规模还非常小,2008年国内葡萄酒消费量仅占整个酒饮行业约为1.5%,而人均消费量也仅为世界和亚洲发达国家人均水平的5.6%和33%,无不显示出这个新兴的消费市场还并不够成熟。所谓“革命尚未成功,大家多需要努力”。

虽然19世纪末,中国就出现了首家葡萄酒生产企业,但真正现代意义的葡萄酒概念、消费和产品的引入不过近20多年。即使今天当葡萄酒已经成为一种现代生活的时尚潮流之时,大部分国人对它的理解程度和鉴赏能力仍处于起步阶段。目前,大多数中国消费者没有能力和习惯长期消费葡萄酒,又对葡萄酒文化缺乏了解的情况下,自然很难成为长期稳定的葡萄酒忠实消费群体。国内的葡萄酒市场还没有真正的培育成熟和认同,虚化起来的繁荣,只是看上去很美。

鉴于葡萄酒行业的“诱惑”,不少的业内外的人士、资金纷纷涌入进口葡萄酒的“淘金潮”中,全国各地雨后春笋般扎堆涌现的大小代理商(进口/经销)。无数的各类酒经销商们都开始把重心在向进口葡萄酒倾斜。近两年进口葡萄酒数量的增长,有很大一部分是因为代理商数量爆发性的增加导致葡萄酒在渠道上的囤积,虽然一定程度上丰富和造就了消费者的购买增长,但在比较浮躁的局面下,过多的催生了这个行业非理性的增长的泡沫。

面对进入门槛越来越低(看似很低)、产品结构与营销模式同质化现象开始严重、市场竞争越来越激烈……随着整个葡萄酒行业的“繁荣”,葡萄酒经营的销售模式也面对激烈的惊蜇遭遇挑战,发展也面临瓶颈。相信很多进口商都感觉到了竞争压力,在渠道和网络,甚至消费群方面已经严重重叠。

好象目前不少盲目“进入者”因为资金和预期压力,都在低价抛货;而为降低运营成本,几乎大家都在市场上找价格更低的进口葡萄酒,这些都促使得进口葡萄酒的市场价格不断探底,陷入艰难境地。

同时“价格之乱、品牌之乱”成为行业发展的最大隐患。中国的葡萄酒在中国的持续普及和推广工作一直在被一些进口葡萄酒国家、酒商和国内的代理商们“耕耘”着。但当贴着五花八门标签的进口葡萄酒充斥泛滥得让消费者无从下手之时;当市场竞争演绎到原始低级的价格战,仿冒擦边的“劣酒饮料”大行其道之时。过分被透支的市场资源必然会给盲目的进入者以教训。例如,3月成都糖酒会期间,某“卡斯特”100元/箱;而现在经销商很容易拿到28元/支左右的AOC级别法国酒,并很轻松在国内灌装各国散装葡萄酒,成本低至12元/支左右。

四、更低价,更专业,更多选择中国进口葡萄酒市场2009年预测

销售左右走——向上走,品牌为王;向下走,价格为强。目前中国消费者主要看两大因素:品牌与价格。2009年进口葡萄酒销售也有两大主题:一是低价,二是“倾销”;目前最好卖的进口酒有两种:一是低价酒,好走量,逐渐进入国产酒渠道;二是名庄酒,有知名度有利润空间(因为渠道复杂,存在丰厚的利润空间)。不过因为酒价“透明”,又缺乏大规模市场推广的利润空间和相关市场支持,所以市场上进口葡萄酒“超级大品牌”很难出现。

在后金融危机时代,性价比将唱主角。连拥有诸多世界名庄的法国,也连续三年在华不遗余力的推广“随时随意波尔多”,向中国消费者推介100款在华零售价为100-350元之间的波尔多葡萄酒。而名庄酒一般是指向性消费,商务消费居多。随着越来越多性价比更高的进口葡萄酒通过各种渠道进入中国市场,进口葡萄酒与国产葡萄酒价格已经是“短兵相接”。相对国外的葡萄酒市场,国内市场消费层次偏低,可以预测零售价从30元至60元的中低端市场空间,未来将是进口葡萄酒增长空间最大的一块。

目前最有利的合作趋势:鼓励本地灌装——目前在全国各地,自行购进生产线、在国内灌装进口葡萄酒的现象也日益增多,已成为一种新的发展趋势。从包装、人力、运输等多方面节省成本考虑,相比于原瓶进口,灌装的进口葡萄酒在严格保证产品质量的情况下,价格更具优势。其实国产主要葡萄酒企业大量进口原酒灌装早已不是什么新闻。

红葡萄酒占主导地位,但选择品种差异化开始出现,这是消费逐渐成熟的表现。目前市场的极大丰富化使得消费者有了更多的“舌头体验”,除了红葡萄酒中传统的卡本纳(赤霞珠)与梅洛(美乐),现在西拉、黑比诺、歌海纳、桑切维斯开始被更多人接受和喜欢。而白葡萄酒、桃红酒、起泡酒等品种都有增补性增长,更多作为人们日常餐酒选择。

伴随竞争加速,市场将洗牌。保持行业健康持续发展的最基本要求是:专业、专业、还是专业。如今市场上好的葡萄酒是随处可见,能让品牌脱颖而出的,已绝不仅仅是葡萄酒的质量了。那么所经营的企业必须能够提供更大的服务价值,有清晰的质量声誉和美誉度。所以寻求进口葡萄酒销售模式的创新与突破仍是一个最基础和核心的要求。目前大多进口葡萄酒经营模式都是通过分销到零售终端(如专卖店/餐饮/超市/夜场)等传统渠道接触消费者。当然也有一些进口商选择越过这些传统渠道,采取所谓的“直接营销”模式等(如网上商城)。不过越开越多,体现专业性的葡萄酒专卖店正冲击着大卖场渠道、甚至大型餐饮店。但是每个经营者的背景与掌控资源的不同,很难去照搬所谓他人的已“成功模式”。

其实,葡萄酒行业未来增长的主要驱动因素将是经济持续增长下消费人群的增加和人均消费量的增长。众多业内人士看好国内葡萄酒市场,也是基于国内一直增长的经济速度和消费升级态势。但仍要说明的是,中国市场依然是一个潜在性市场,而不是一个现实的市场。2009年中国葡萄酒行业在经过一段经济繁荣和过度扩张之后,将在环球经济情况和国内消费理性回归的前提下,平稳地回落到适度的增长区间。

爱华网

爱华网