中国金融衍生品的春天来临了——对于正在创造经济奇迹的中国实业家们来说,它正在成为一个真实而非想像中的世界

文/本刊记者 丁伟

一只蝴蝶在大西洋扇动翅膀,太平洋就会引起一场风暴。远在伦敦或纽约的一个商品或股票如有涨跌,全球市场都会震动。而在去年人民币汇率机制改革以后,中国企业已经真实地置身于汇率风险之下。

企业家掌握金融衍生品(financial derivatives)的必要性和紧迫性在哪里?换句话说,金融衍生品离中国的企业家还有多远?衍生品的“四期”:远期(forward)、期货(futures)、调期(swaps)、期权(options)是什么?中航油及国储铜巨亏事件给我们留下了哪些教训?企业家如何理解和运用一系列金融衍生工具来规避风险?

2003年3月,《中国企业家》曾经对汇率、利率、税率、油价等对企业的影响做过调查,对于“企业家的宏观视野应有多大”的问题,很多企业说,“那是政府和学者们考虑的事”。 8月,本刊“关于人民币升值的企业报告”发现,82.4%的企业认为汇率会影响企业的生产经营活动。当时的创维集团董事局主席黄宏生形象地说,“汇率是我们的一条血脉线”——但大部分企业说不清楚具体会在哪些方面产生什么影响。

2005年7月21日成为一个转折点。央行宣布人民币兑美元汇率上调2.1%,从那时的1美元兑8.27元到2006年5月底突破8.00元大关,实际升值逾3%。且不论人民币升值是不是解决全球经济失衡的“魔杖”,随着十多年的固定汇率制度这道“名义锚”的消失,中国企业和金融机构面临的外汇风险明显提高。中国近年还取消了贷款利率上浮限制,并试图进一步放开存款利率,利率风险也成为企业、居民、机构投资者不能回避的金融风险。

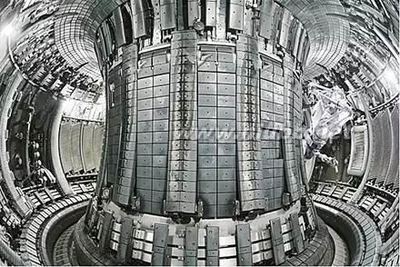

随着汇改、股改、利率市场化的推进,股指期货、利率国债、外汇期权的即将推出,中国的金融市场正在发生革命性的变化——计划于年内在上海挂牌的金融衍生品交易所将成为中国金融衍生品市场发展的一个里程碑事件。

金融衍生品虚拟交易可以放大实体企业的经营成果,也可以使其在瞬间化为乌有——无论它是从事货币、铜、石油,还是贸易、制造、并购业务。中航油和国储铜事件已经给我们敲响了警钟。对于熟捻于实体经济运做的中国企业家来说,是否真的准备好了呢?

一位外资银行经理对《中国企业家》说,“我相信中国企业家对他们的主业都是非常理解的,但是对不确定性因素也要注意免除,他们一定要有这个意识,正确理解和管理风险。”

中国衍生品的春天来了

2006年,一些新业务(人民币掉期)、几个新工具(如股指期货)、一个新市场(金融衍生品交易所)以及一群人,将注定改变中国的金融市场。用银监会业务创新监管协作部副主任张光平的话说,中国处于金融衍生品的初春时节。很多人也患上了华尔街传记《泥鸽靶》所提到的“衍生产品思春症”。

连国外的衍生品业界大腕也加入到这场“合唱”中来。74岁的利奥·梅拉梅德有着年轻人的幻想和激情。2006年4月,这位全球公认的“金融期货之父”、芝加哥商业交易所(CME)荣誉主席,在中国人民银行研究生部主办的“中国金融衍生品市场发展高级论坛”上说,“这是一个关键的时刻,今天我能够站在这个讲台,说明中国的金融衍生品市场已经开启了。”

他回顾了金融衍生品的历史,然后说,“我们又一次进入到一个崭新的时代,能够阻碍我们的只是想像而已。”

国际上衍生品市场远远大于证券市场,芝加哥的CME和CBOT市值加起来180亿美元,是纽约证券交易所和纳斯达克市值之和的3倍;而总期货交易量中金融期货占90%,商品期货仅占10%。据统计,2005年全球期货期权交易为90亿张。张光平预测,5年内中国金融衍生产品交易将达到70万亿元。

由于衍生品的抽象和复杂性,很难讲通俗易懂的故事,专业人士言必称模型术语,企业的CEO或CFO谨慎谈论,衍生品的春天并不等于拉开了戏剧的帷幕,也没呈现一幅艺术图景,而最多是一系列产品说明书:4月13日,央行提高国内企业和个人购汇限额,“藏汇于民”,并可进行海外理财投资;4月24日,银行间外汇掉期正式推出(共54家银行);6月,燃料油现货及中远期合约将在上海石油交易所开张……

转折点已然来到。数个衍生品论坛在催热市场,很多公司“恶补”衍生品知识,各方对金融衍生品交易所猜测不止。中鼎华信投资顾问公司首席顾问肇越说,“讨论得越早越好,金融期货交易所现在还没有引起足够重视。”

法国东方汇理银行中国总经理何昕曾在伦敦、巴黎做过外汇一线交易,“这是很过瘾的市场”,他预感2006年中国全面开放会有大突破,“衍生品很有前途”,于是2004年回国。“现在是发展衍生品的好时机,国家政策支持,央行、外管局、银监会、发改委、财政部等都要求企业动态管理风险。”

《金融时报》2004年曾写道:中国的银行业监管机构已经打响了金融衍生产品的发令枪(指《金融机构衍生产品交易业务管理暂行办法》),毫无疑问,很多人会加入竞赛;但正如往往在中国发生的情形那样,谁也不清楚奖品到底是什么。自2005年汇改后,中国加快了衍生产品的开发。今年2月又有18家银行可开展人民币利率互换。

《中国企业家》2003年调查显示,55.9%的企业当时已制定了汇率避险措施,主要是利用银行做远期结售汇业务。据张光平介绍,在汇改前,中国只有远期结售汇,而国外离岸市场人民币产品有十几种,最著名的是人民币无本金交割远期(NDF)。从NDF美元兑人民币贴水的趋势,即可看出近些年人民币升值的压力。高盛亚洲董事总经理胡祖六认为,人民币远期结售汇若要不沦为NDF的“影子市场”,关键在于做大国内远期市场的交易量。

当然,外汇远期和掉期是基本的衍生品,将来还有外汇期权,利率掉期也会深化,短期利率工具及结构性产品也可能出现。衍生品在中国将呈现其素有的“金融奇迹”,新的种类和新的交易方式继续完善,如信用类、天气类衍生品,也将形成交易所市场(场内交易)和OTC(场外交易)两个市场。

作为国内衍生品市场形成的“地标”,今年1月,金融衍生品交易所获批。证监会副主席范福春担任筹备组组长,副组长是证监会期货监管部主任杨迈军和上海期货交易所总经理姜洋,其他四位组员来自上交所、深交所以及郑州和大连商品交易所。

中国期货市场的创始人之一、中国期货业协会副会长常清说,金融衍生品交易所标志着中国金融改革完全市场化的开始,未来价格的全面变动,对企业的影响更加深远。可惜现在很多想法都无法操作,更多新的金融产品尚付之阙如,“明白的企业干着急”。而在这一轮经济高速增长中,“中国巨龙蚕食全球大宗商品”,法国里昂证券的报告上画着龙吞噬地球的图案。

衍生品的春天也充斥着躁动,还有焦灼。

“危险”的衍生品交易

其实,对于中国很多进出口贸易企业、或进口原材料的制造企业、或背负外债的大型企业来说,金融衍生品早已不是“想像”,而是生死攸关的生存需要,利用衍生品交易保值获利是他们的日常操作。常清说,中国的有色金属行业最为明显,比如铜“两头在外”:一半靠进口、定价权来自伦敦,企业不做保值就会亏损。粮食加工行业也类似,中粮集团的贸易就从来和保值连在一起。航空公司买飞机,要付美元长期贷款,就得针对美元升息做利率掉期锁定。

银行如果不规避汇率风险,一个小数点就意味着大损失。1987年常清被派到日本学习时,日本签署“广场协议”使美元急剧贬值,中国一千多亿美元外汇储备,几天就损失40多亿美元。而因人民币升值,2005年中国银行亏损达51亿元。据中行IPO承销商瑞士银行透露,2006年中行可能发生43亿元的汇率亏损(中行持有净外汇头寸390亿美元)。

近几年,通过发生在海外的中航油和国储铜事件,中国企业界更是认识到了衍生品交易的“凶险”。

不过,中国国内并非从未出现过衍生品的身影。上世纪90年代,汇率、国债及股指期货就曾在上海和海南粉墨登场。当时股指期货试点昙花一现,国债期货却非常活跃和成功,1994年前后,全国近300家期货公司,2/3以上从事境外期货交易。但投机和价格操纵盛行,加之1995年的“3·27”国债风波、“天津红507事件”、苏州“红小豆602事件”等,国家有关部门多次联合发文,严厉打击非法期货交易,叫停品种,期货交易所从50多家压缩为3家。

2005年,银监会以中航油事件为例,向中资银行发出风险提示,说明金融衍生品风险之甚。外资银行倡导“风险管理的文化”,何昕说,东方汇理采用一个重要指标VaR(利润可能的最大损失)来控制风险。摩根士丹利自我保护的机制叫“蓝皮书”,里面记载了各种金融灾难的后果。花旗集团金融市场中国区总经理莫兆鸿说,花旗帮客户形成一本Menu(说明书),分为五步:识别风险、量化风险、决策、执行、总结并优化。他们还参加了几家大型企业的风险管理委员会。

梅拉梅德说:“谁也没有能够预知未来的水晶球。在我们混乱的系统中,惟一确定的就是不确定性。”衍生品就是这样一个行当,不断涌现新的天才和英雄,也产生贪婪和恐惧,在长期资本管理公司、安然、世通等事件之后,仍会爆发新的金融丑闻。

就连“股神”沃伦·巴菲特都栽在金融衍生品上了。自涉足Gen Re衍生业务以来,他的公司累计损失4.04亿美元。巴菲特在年度股东信中猛烈抨击衍生合约,称它们是“金融领域的大规模杀伤性武器”,“衍生品的想像空间,和人类的想像力一样无边无际,或者有时可以说,和疯子的想像力一样没有边际”。

即使是全球大公司,也难逃不确定的风险。1994年,宝洁因两笔利率掉期失败亏损了102亿美元,是美国实业公司在衍生品上有史以来最大的亏损。其它一些公司也过多地介入了衍生品,三大汽车公司下属的财务公司使它们“几乎成了伪装成生产商的银行”,克莱斯勒做了15亿美元的利率掉期和5.35亿美元的货币掉期,固特异轮胎也有5亿美元的衍生品组合。《泥鸽靶》的作者说,“我奇怪还有谁没有衍生产品。”

像很多高风险高回报的产品一样,衍生品也没有免费的午餐,它是从魔瓶中释放出来的精灵,如果不加以约束难免会失控。《金融时报》称:“像互换、期货、期权这类衍生工具,看起来好像是恶魔为傻瓜所设的危险的陷阱。”

衍生品“双刃剑”

何昕说,“衍生品是一把双刃剑,看你要干什么,它最大的特点是它的杠杆效用,用最小的资金撬动最大的收益,就像赌博一样,用得好与不好结果迥异。”尤其是更复杂的对冲基金(Hedge Fund),经常被指责为“不道德的交易”。

遗憾的是,长期以来,中国监管层更多看到了反面教训,没有推广正面经验。某部门针对中航油事件下了一个文件,让国企从高风险的投资领域撤出来,不参与了;只要领导人不贪污就好,反正大企业有很强的风险转嫁能力,对衍生品既没紧迫感,也没积极性……因此,“下一个中航油”不会出现了。常清说,“这是全球化时代的一种悲哀,这样的企业还是现代企业吗?”

银监会外汇风险研究小组一份报告称,花旗、汇丰等20多年前就把外汇风险敞口控制在几千万甚至几百万美元,而中国很多银行敞口头寸不含注资仍高达数十亿美元。除了政策、观念、操作等因素,常清认为,中国没有话语权是做衍生品交易受制于人的根本原因。他有一个观点:“中国的期货市场要成为与欧美并驾齐驱的国际性定价中心”。他喜欢史铁生小说《钟声》里的一句话:“我们正处在既来自过去,又达不到将来的中间环节……未来的人啊,你们也许永远不可理解我们。”

常清经常引用一句话:“不做期货是傻子,胡做期货是疯子。”2004年,东莞商人花6千万元建了一家大豆加工厂,买了5万吨大豆,正赶上价格暴跌,装运过程中一吨跌了1千多元,还没生产就把钱赔光了。当时那场“大豆地震”——大豆狂跌一个多月(从每吨4300元跌至3100元)——导致中国大豆加工行业90%亏损,很多企业感受到期货避险的重要性。

衍生品交易的成功与失败是相对的。莫兆鸿说,企业利用衍生品交易把不确定性因素降低了,使利润稳定下来,即使没赚钱,也是成功案例。何昕向《中国企业家》提及了江西铜业的例子:江西铜业的母公司江铜集团是中国最大、世界第六大产铜企业,十几年做套保,被主管部门誉为一面旗帜。2005年,江西铜业在伦敦金属交易所卖铜期货,损失了2.48亿元,尽管如此,他认为这却是好的运作,要不然一旦铜价下跌,其现货损失将以十亿计。“衍生品吃小亏实际上是占大便宜,这是值得赞赏的态度。”

虽然出现了中航油及国储铜事件,但中国企业不应该因噎废食。中石油、中石化、中粮、中谷等十几家获准从事境外期货。据称,国航近几年盈利就是因为做了燃油期货。中石化也曾成功买卖原油期货应对油价高企。吉利集团董事长李书福有个智囊团,研究汇率避险,成为国际化的另一利器(比如马来西亚放弃紧盯美元政策)。

在衍生品行业,“没有消息就是好消息”,否则就是出事了。常清说,中国企业做套期保值成功的例子很多,做投机成功的也一定有,“但他赚了钱不会告诉别人”。惟有一个极端的例子:中盛粮油做套保失败了,该公司前几年在芝加哥期货交易所(CBOT)操作都很有效,但2005年内地大豆油下跌、CBOT豆油期货走强,结果现货和期货都赔了。此事也反映了国内缺乏金融工具—大连期货交易所只有大豆和豆粕期货,豆油期货尚未上市。

做了12年衍生品业务的莫兆鸿告诉《中国企业家》:“我知道现在很多国有企业都很想用金融工具,如果用得好确实可以带来很多好处,相信这个过程会越走越快。”

欢迎来到虚拟而真实的衍生品世界!

十年来从事衍生品交易

重大失败案例

巴林事件:1995年,巴林银行新加坡明星代理人尼克·利森,大肆狂炒高风险的日经指数期货,造成巴林银行14亿美元亏损,因此破产。利森被判入狱6年半,他在狱中写了自传《流氓交易员》。

住友事件:1996年,日本住友商社首席交易员滨中泰男押注铜价走高,控制了全球铜交易量的5%,结果损失了26亿美元。

株冶事件:1998年,湖南省株洲冶炼厂未经批准违规从事境外期货交易,大量卖空锌期货合约,卖空量超过其年产量,最后被迫平仓亏损达14.6亿元。

中储棉事件:从2003年10月起,中国储备棉管理总公司进口棉花多达20多万吨,豪赌国内市场棉价上涨。结果棉价不涨反跌,使其逐利失败,巨亏近10亿元。

中航油事件:2003年,中航油(新加坡)做石油衍生品投机,由于国际油价一路攀升,仅从10月26日至11月9日亏损已达3.9亿美元,到2004年,加上其余交易盘口约1.6亿美元,累计亏损5.5亿美元,成为新加坡1995年以来最大的金融丑闻。

国储铜事件:2005年11月,国家储备局下属中国国家物资储备调节中心进出口处负责人刘其兵,押注铜价下挫,但伦敦期铜不断上扬,导致上亿美元亏损。

爱华网

爱华网