国际炒家为什么要进行明摆着可能亏本的买卖?

文/应玉明

最近,摩根士丹利的谢国忠接受台湾《经济日报》专访时指出,因为美元弱势,对冲基金都在赌人民币会大幅升值,而全球对冲基金的规模高达1万亿美元。不少报章断章取义,以“万亿美元豪赌人民币升值”为标题大肆报道。很多手上持有美元的人,一看到有“万亿美元”在炒卖年经济规模不到2万亿美元的人民币,心里马上就慌了,稀里糊涂也跟着加入了炒卖人民币的行列。

其实,海外炒卖人民币的资金相当有限,实际情况是雷声大、雨点小。

对冲基金的炒作手法

由于中国内地金融市场的大门半开半闭,人民币炒作实际上集中在中国的金融大门口:香港。炒作的工具是香港和新加坡等地银行提供的人民币不交收远期(NDF)。远期(Forward)是一种就未来的买卖预先订立的合约。比如,某对冲基金可以在2004年12月1日和汇丰银行订立如下合约:该对冲基金将在2005年12月1日以1美元兑7.9人民币向汇丰买入79亿元人民币。但由于人民币不可以自由兑换,合同双方履约存在着政策性风险。到2005年12月1日时,汇丰手上可能拿不出79亿人民币来交收;而该对冲基金如果真的拿到了79亿人民币,也可能承担换不回美元的风险。

为了规避风险,金融家们就想到了不交收远期(只结算差价)的办法。在上面的例子中,如果2005年12月1日美元兑人民币的价格是1:8.30,则该对冲基金只要支付相当于4亿人民币的美元给汇丰。反之,如果2005年12月1日美元兑人民币的价格是1:7.50,则汇丰就要支付该对冲基金相当于4亿人民币的美元。据国际清算银行(BIS)的有关人士估计,目前人民币不交收远期每天的成交额在2亿美元左右。如果按一年250个工作日推算,累积的合约金额最多也就在500亿美元左右。

最近一两年,中国外汇储备不断增加,人民币却反而跟着美元大幅下跌。从基本面来看,对冲基金当然认为人民币升值这个空子值得钻。但是,要其冒着政策性风险,把美元直接转移到中国换成人民币,然后将来还要冒险换回美元,他们是不会干的。

由于银行通常不会冒险在汇市中赌博,在和对冲基金签订500亿美元看淡人民币(认为人民币会贬值或不升值)的不交收远期时,也必定会与另一批客户签订差不多金额的看好人民币(升值)的不交收远期。

和银行签订远期卖出人民币合约的一部分人,可能也是炒家。这部分炒家赌的是一年内人民币不会升值或升值很少。假设有炒家按照3900点贴水和汇丰银行签订了一年期的不交收远期,而如果人民币在一年内真的没有升值,这部分炒家就可以赚到3900点的贴水。不过,这部分炒家可能赚的金额有限(3900点),潜在的亏损金额却不确定(人民币一年内升值多少很难预料)。

大部分和银行签订远期卖出人民币合约的客户,实际上是一些跨国公司或国际贸易公司。他们和银行签订远期卖出人民币合约,主要不是为了赌博,而是想套利或对冲企业的外汇风险。

比如,一家以香港为基地的国际贸易公司,每年都要通过自己的中国公司在内地采购8.27亿元人民币的商品。在一年期人民币不交收远期大幅贴水的情况下,该贸易公司就有一个稳稳获利的机会:他们可以提前一年把全年1亿美元的货款以预付款的形式汇到国内,并由国内公司结汇成8.27亿人民币;同时,他们和香港汇丰银行签订一个一年后以1:7.88汇率卖出7.88亿人民币的不交收远期。如果一年内人民币汇率没有变化,该贸易公司在香港就可白赚3900万人民币。如果一年内人民升值,该贸易公司在中国的8.27亿人民币就会值更多的美元。

炒作第二梯队:海外华人

人民币不交收远期的市场规模虽然不是很大,但可释放出非常明确的“市场”信息:一年期不交收远期贴水4000点,意味着“市场”认为人民币在一年内将升值5%左右。

有了这一市场标准作比较,国际外汇市场中的散户,特别是比较关注中国经济变化的海外华人,就开始沉不住气了。散户炒卖人民币的逻辑非常简单:在目前的环境下,人民币贬值的可能性几乎为零,把手中的美元换成人民币,损失的只是小额的兑换差价和手续费;一旦人民币升值,就可白白赚到5%左右的额外利益。而惟一可能干扰这种思维的因素,就是将来人民币可能换不回美元。但对小额散户来说,这种风险几乎可以忽略不计。

海外华人本来就对中国的体制相当熟悉,和内地的经济体系又有着千丝万缕的联系,炒起人民币来更是“得心应手”。

一部分海外华人只是“清”炒人民币升值。这部分人,一般采用两种典型的方法。

第一种方法就是前面提到过的贸易预付款方法。有些华人的海外公司,也可能采用签订假直接投资合同的方法,把外汇转移到中国换成人民币。纯粹的个人,则很可能采用更简捷的第二种方法:通过地下钱庄来换人民币。

以贸易预付款等方式炒卖人民币不是人人可以做到的,而通过地下钱庄来换人民币,毕竟还是有一些风险。因此,更多的海外华人,往往会采用双重炒作的方法:既炒人民币升值,又炒人民币资产升值。

从笔者收集到的信息看,尽管内地今年加大宏观调控力度,但很多地方的房产价格不跌反升,其原因之一很可能和海外资金源源不断地流入有关。双重炒作的范围涉及很广,除了炒作房地产和企业资产外,还可以炒作股票、债券等。

笔者相信,今年流入中国的外资中,可能有几百亿美元明显带有短期炒卖人民币的目的。

国际炒家在做“赔本买卖”?

海外炒卖人民币的资金只能一天一天地慢慢流入,对中国金融体系的冲击非常有限,实质上构不成促使人民币升值的强大动力。相反,内地居民和企业手上的1500亿美元(截至10月末的数据),理论上可即时兑换成人民币,其可能产生的爆发性冲击力,是中国的金融体系不易承受的。

从目前的情况看,由核心炒家国际对冲基金发动的人民币升值炒作热,不但已经鼓动起了第二梯队的热情,第三梯队——内地居民和企业也在蠢蠢欲动。正是由于很清楚地看到这一点,中国国家领导人近期多次在国际场合声明,人民币绝不会在国际炒家的压力下升值。奇怪的是,炒卖人民币之风却挥之不去,国际炒家还是把一年期不交收远期的贴水挺在4000点以上。

单纯从人民币不交收远期的可能盈亏来分析,国际炒家把一年期的人民币不交收远期贴水炒高到4000点左右的水平,似乎是一种很不明智的行为。大部分经济学家都预期,即使中国政府让人民币升值,一年内最大的可能升值幅度恐怕也就在5%左右。况且,中国政府顶住压力,不让人民币在一年内升值的可能性还相当大。这样,国际炒家在炒作不交收远期时,好的可能是打平或略有利润,但很大的可能却是干赔4000点,即炒作金额的5%左右。

那么,国际炒家为什么还要进行明摆着很可能亏钱的买卖?

根据笔者的分析,国际炒家摆开这么大的架势,其背后的动机绝不是仅在人民币汇率市场赚钱那么简单。

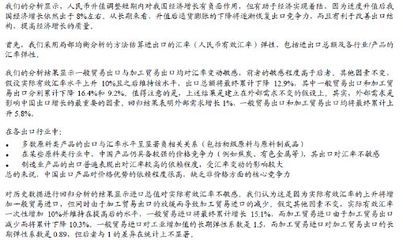

以港汇为例:从下图我们可以看出,在一般的情况下,美元兑港币的汇率都稳定在1:7.8的水平。但在国际炒家炒卖人民币最凶的时候(去年底和现在),港币都曾经出现明显地升值。

国际炒家在港汇上通常也会进行“双重炒作”。炒家把美元换成港币后,通常会拿其中的一部分资金来炒作香港的股票,尤其是中国概念股票。所以,每当国际炒家炒作人民币升值最凶的时候,香港恒生指数就会升到高位。

总体来看:国际炒家的如意算盘是:用少量资金炒高人民币不交收远期,“制造”出市场预期人民币升值的事实,以此带动海外华人等散户、乃至煽动内地居民和企业加入到炒作行列中,最后逼使中国政府放弃现行汇率政策。退一步来看,即使国际炒家最终不能迫使中国政府屈服,只要人民币升值的预期能被炒旺,他们在港股和其它亚洲股市升势中获得的利益,也将显著大于在人民币炒作中的损失。

爱华网

爱华网