本身效率受到质疑的资产管理公司转型为投行,很可能只是找到一个苟活的理由

文/本刊记者 葛清

对于专门跟不良资产打交道的中国四大金融资产管理公司来说,刚刚过去的2004年也许是一个真正“麻烦”的年份。这一年,国家审计署共组织18个特派办对4家资产管理公司及其分支机构进行了审计,审计覆盖面达41%。

2005年1月5日,全国审计工作会议披露了审计发现的主要问题:一些资产管理公司财务管理松弛,虚报、挪用回收资金的情况时有发生,甚至采取虚报冒领、截留收入、虚列费用等手段,套取资金用于发放高额工资及奖金补贴等。初步统计,已发现案件线索38件、涉案金额67亿元。很可能是基于这次审计结果,金融资产管理公司将面临成立5年以来最严厉的一次整顿。

“麻烦”还不止于这些违法违规行为的曝光。此前相当长一段时间里,关于资产管理公司向外资机构“贱卖”不良资产,使得后者可以很轻易地通过再次转手,牟取高额利润的指责便不时传出。有业内人士甚至将之指斥为“崽卖爷田不心疼”的行为。

从1999年成立伊始,接过了国有商业银行剥离的不良资产的四大资产管理公司实际上就扮演了“坏银行”的角色与之相对应,四大国有银行的资产负债表得到改善,成为“好银行”。不过,这种与生俱来的“坏”完全是政策因素所致,与现在它们面临的窘境似乎有很大不同。

外资机构“空手套白狼”?

2004年之前,资产管理公司实际上一直充当着不良资产批发商的角色。以管理不良资产规模最大的信达为例,1999年它接收了建行、国家开发银行的首批不良资产,涉及6万户、10多万笔;2004年收购中行和建行的2787亿元可疑类贷款,涉及23万笔、18万户。为在规定时间内处置完不良资产,资产管理公司对大部分的坏账难以实施追索,主要采取打包批发的形式出售。

其实,外资参与不良资产处置的问题虽被广为关注,但实际上其参与程度并不高。普华永道提供的资料表明(见附表),自2001年12月到2004年11月的3年间,包括已经完成收购和签约待准的交易,外国投资者共从中国收购了面值60.16亿美元(合498亿人民币)的不良资产。其中,直接从建行和中行收购不良资产面值为23.13亿美元,从4家资产管理公司收购37.03亿美元。外资从资产管理公司收购的不良资产仅占资产管理公司已处理的不良资产的4.54%。

几年下来,外国投资者仍然在抱怨法律和金融系统透明性不够,认为这客观上限制了外资机构对中国不良资产的投资。国家外汇管理局2004年年末发文,旨在推动金融资产管理公司利用外资处置不良资产的进程,保障交易各方的利益。但是与政策导向相反,外界对于交易价格质疑的声音却越来越大。

数据表明,在新兴的不良资产市场,平均回报率大都在25%以上。外资在中国不良资产市场上,大部分投资年收益率超过25%。据悉,未来3年内约有外资100-150亿美元(可望占20%-30%的市场份额)准备投入到中国不良资产市场,他们预期的年均收益率为21%-30%,回收期为2-3年。而2-3年累计的收益率往往要求在60%-100%之间。看来,人们对外资在中国不良资产处置中获得成倍收益的指摘并非空穴来风。

此外,由于不良资产买卖需要经过财政部、央行等相关机构的审核,交易正式完成时间远远滞后于协议,且交易大多采用分期付款的方式,因此,外资机构用于收购不良资产的资金占用的时间很短,甚至在正式交易未完成之前,外资就已经通过拆包转卖获得净现金流。这样的情况下,外资基本实现了“空手套白狼”,资金收益率高得惊人。

另外,饱受诟病的一点是,很多外资机构并未按照政府处理不良资产的初衷去追索贷款或追加投资,而是转手拆散或重新组合后倒卖给下一下投资者,以倒手的方式从中赚取差价,扮演了“零售商”的角色。至于不良资产在处置过程中是否被实施了有效的整合、是否最大限度地实现了整个社会的福利,则难以被顾及到。据悉,摩根士丹利从华融买到的资产几乎全部在一两年内又卖给了资产所在地的中国投资人——其中很大一部分与欠款人有密切关系,至今连一个所谓的追加投资项目都没有。可以想像,消除不良资产带来的金融风险,远远不是把它从统计数据栏核减那么简单。

针对“贱卖”的指责,信达公司的黄志凌、王海军认为,一般来讲,在不良资产处置初期,外界对风险评估会明显偏高。而外资的蜂拥而入将加剧市场的竞争,并且随着外汇制度的变革,投资透明度的提高,资产管理公司的风险会相应降低。外界亦普遍认为,二次剥离的不良贷款质量将优于1995年之前形成的第一批不良资产,因而现金回收率的提高是很有希望的。

资产管理公司转型之惑

“现金回收率”和“费用率”是目前考核资产管理公司的两大指标。当然,处置的进度也很重要。根据银监会公布的资产管理公司处置不良资产情况,截至2004年底,4家金融资产管理公司共累计处置不良资产6750.6亿元,累计回收现金1370.0亿元,占处置不良资产的20.29%。这个平均数字还算马马虎虎。但是,作为政策性金融机构,特别是一个在一开始就被设定了10年“生命周期”的特殊金融机构,考核指标也许并不能形成真正的压力。“没有机制约束,全凭良心干活。”某资产管理公司职员向记者直言。

正因为如此,资产管理公司上上下下最关心的长远问题就是,存续期结束了干什么?值得关注的是,2004年股改后的建行设立了资产保全部——作为经营性不良资产、抵债资产等特殊资产,并承担非剥离债转股资产的经营管理部门。银监会要求中行和建行两家试点银行5级分类的不良资产率要持续控制在3%-5%。而要实现公开上市的压力也对银行自身处理不良资产的能力提出了更高要求。

但资产管理公司认为银行没必要组建队伍并重新学习不良资产处理业务,他们希望在2006年和10年存续期大限结束之后继续取得银行甩出的不良资产包袱。根据2004年的数据,华融处置的不良资产面值已接近60%,这还不包括债转股的部分。因此,除不良资产规模庞大的信达之外,其余资产管理公司都急切需要拓展新的业务。

资产管理公司们目前最大的企图是希望将来变身为投资银行。这种愿望似乎正在逐步实现。2004年3月,资产管理公司终于获准使用自有资金对确有升值潜力的不良资产适当追加投资、获准开展商业性委托和商业化收购处置不良资产、以及使用资本金进行国债投资。目前,信达和华融均已取得保荐人机构资格。华融、长城、东方则正希望通过托管并整合问题券商而获得全面证券业牌照。

但资产管理公司一旦转型为大投行,由于资本金巨大,而目前证券市场规模有限,显然难以养活这些超级投行。所以,本身效率受到质疑的资产管理公司转型为投行很可能只是找到一个苟活的理由,其结局未必就比现在托管在资产管理公司名下的问题券商好到哪里去。

“请神容易送神难”。资产管理公司超越时限存续的可能性依然很大,尽管审计署的报告现在对他们非常不利。

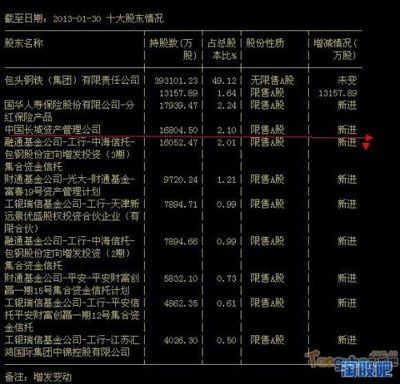

附表:外国投资者收购中国不良资产情况(2001年12月-2004年11月)单位:百万美元

卖方 投资者/安排方 交易类型 面值 完成时间

中行 花旗银行 公开招标 1800 2003年12月

建行 摩根士丹利 公开招标 310 2004年5月

德意志银行 公开招标 203 2004年5月

信达 Chenery Associates 协商 145 2001年12月

东方 Chenery Associates安排 协商 210 2002年12月

Chenery Associates 协商 217 2001年12月

长城 花旗银行 协商 242 已签约-待批准

华融 高盛 公开招标-华融I 240 2002年12月

摩根士丹利为首 公开招标-华融I 1304 2002年12月

摩根士丹利/GE 封闭式招标 215 已签约-待批准

摩根士丹利 公开招标-华融II 125 已签约-待批准

花旗银行 公开招标-华融II 131 2004年11月

莱曼兄弟 公开招标-华融II 240 已签约-待批准

JP摩根 公开招标-华融II 220 已签约-待批准

瑞士银行 公开招标-华融II 185 已签约-待批准

高盛 公开招标-华融II 229 已签约-待批准

合计 6016

(资料来源:普华永道,《中国企业家》译)

爱华网

爱华网