市场化的调控手段并不意味着必然受到市场的欢迎

文/王召

2003年3月,中国银行业监管委员会正式成立,宣告中国人民银行的银行监管职能和货币政策职能正式分离,为提高中央银行货币政策科学性和独立性提供了先决保证。从那时起到现在,转眼两年已经过去了。我们看到,随着中国经济市场化程度的逐步加深,中央银行管理经济的方式方法正在悄悄发生变化。

我们曾担心,由于长期身兼货币政策与金融监管于一身,思维惯性将使中央银行短期之内很难摆脱以金融监管促货币政策推行的老路。但经过实地考察我们发现一个现象,2003年以前,四大国有商业银行经常会与中央银行工作人员打交道,最近却越来越多地转向银监会。由于专心制定宏观性的货币政策,人民银行已经基本摆脱了过去微观管理的传统老路,这不能不说是中央银行的一个重大体制进步。

目前有一种流行的观点:认为人民银行就是市场力量的代表,而银监会则是行政主导的代表——因为目前中央银行的主要职能是调整利率,而银监会的职能是信贷管制。我认为,这种看法并不妥当。实际上,利率手段也好,信贷管制也好,从宏观调控角度出发,它们都是反周期的政策。从严格意义上讲,相对于完全相信市场、放任自流,政府出台的任何政策都是一种行政措施。比较而言,由于利率政策不直接干预微观个体的经营行为,所以是一种较为市场化的调控手段;信贷管制直接干预微观个体经营行为,所以是一种行政色彩相对较浓的调控手段。

“围攻”中央银行的背后

不过,较为市场化的调控手段并不意味着必然受到市场的欢迎。

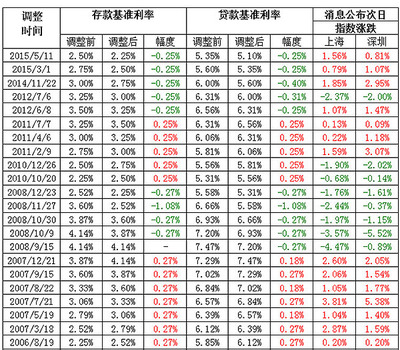

2005年3月17日,中央银行上调住房信贷利率,5年以上个人住房公积金贷款利率从4.23%上调到4.41%,同期自营性个人住房贷款利率从5.04%上调到5.31%,遍遭房贷者的指责。联想到2003年6月央行出台121号文“加强房地产开发贷款管理”,遭到房地产商围攻的事实,这些是否意味着中央银行在失去权威性呢?

实际上,上述现象在美国早已是见怪不怪。由于房地产是利率敏感性行业,美联储主席格林斯潘每次宣布加息以后,都可能遭到房贷者的集体“围攻”,这是一个国家市场化程度发展到一定阶段的必然产物。而且,这一现象也反证了中央银行货币政策的重要性,正所谓“牵一发而动全身”。此外,由于美国联邦储备银行非常注重货币政策的科学性,每次加息均遵循小幅微调政策,不断引导市场和公众预期,因此其声望也在与日俱增。值得注意的是,由于中央银行货币政策是服务于整个社会的,如果方方面面的利益群体一致认为其出台的政策有失偏颇,那么这样的政策出台越多,其公信力就会越低;相反,中央银行将不断提高自己的威望。

有鉴于此,最近两年中央银行也开始越来越多地考虑公众利益。针对当前一些大中城市出现的房价过高问题,中央银行一位官员明确提出,“提高房贷是为了穷人”。虽然这一论断开始曾经遭到“穷人”非议,但仔细想来却意义深远。如果“穷人”因为现在买不起房而将消费推迟到房价降低以后,那么他们不仅不用支付当前如此高昂的房价,也不必为利率升高支付额外的利息,又何乐而不为呢?

独立性与规范性仍有待加强

前一段时间,市场盛传人民银行将在上海建立中央银行二部,联想中央银行大区分行的实践,不禁感触颇多。当初之所以要设立央行大区分行,既是为了摆脱地方政府的行政干预,也是为了大区分行根据地区经济发展具体情况相应制定本区域的货币政策。我们认为,央行总部一定程度放权比将现有人才充实到大区分行更为重要,没有货币政策地区决定权的分行只能是形同虚设,这也是目前大区分行实践不成功的重要原因。

除了避免地方政府的行政干预之外,中央银行的独立性也包括独立于中央政府的短期经济增长目标。但从目前情况来看,货币政策独立于中央政府尚欠缺诸多条件。从职能上看,中国人民银行货币政策委员会目前还只是一个参谋机构,货币政策的制定与通过无须货币政策委员们投票表决。从组成人员上看,目前货币政策委员会官员比例偏高,商界和学界代表有限,没有将真正代表社会各方利益的人士完全捏合在一起。从透明度上看,虽然人民银行每季度都公布货币政策报告以及货币政策委员会季度例会主要内容,但每位委员究竟持何观点,公众不得而知。我们认为,季度例会内容当时不必公布,但是半年或者一年以后每位货币政策委员的主要观点应当“解密”。只有通过这样的监督机制,才能保证每位委员对自己代表的利益群体和整个社会负责,才能保证中央银行的货币政策与所有委员的集体智慧保持一致。需要指出的是,由于上述改革将是一个长期过程,由国务院出面组织有关部委进行集体决策,集思广益,目前仍不失为一种较好的过渡方案。

利率市场化对央行影响几何?

目前学界有一种流行观点认为:推行利率市场化改革以后,中央银行利率政策的影响力将显著下降,因为商业银行自主定价权利增加了。实际上,上述观点是一种似是而非的判断。首先,表面上看,中央银行对商业银行利率水平的约束能力下降,基准存贷款利率也并非资金市场供求关系决定的市场化利率,但是基准利率却可以通过多种途径,迂回影响商业银行之间以及从中央银行拆借资金的成本。随着利率市场化程度的加深,中央银行基准利率和资金市场利率水平也会逐步对接,上述迂回影响会愈加明显。

其次,推行利率市场化改革以后,金融市场竞争也愈演愈烈。在大多数情况下,竞争的结果会将市场利率严格限死在某一微小波动区间。一方面,如果一家商业银行将贷款利率定到明显高过其它银行的水平,则可能意味着它将在竞争中出局。2005年3月17日,人民银行调高房贷利率伊始,工商银行、农业银行和中国银行均将房贷利率定在5.508%的水平,而中国建设银行却定在6.12%的水平。但是迫于竞争压力,最后中国建设银行还是将利率调低到5.508%的水平。另一方面,存款利率水平、员工福利待遇、企业贷款风险等等诸多因素,共同形成了商业银行贷款的成本,这使得商业银行也无法在竞争中无限降低利率。

实际上,在20世纪80年代,美国也曾进行了利率市场化改革,改革的结果是联储声望与日俱增。所以,我们无须担心利率市场化以后,中央银行货币政策会对宏观经济运行失控。总而言之,通过利率市场化改革,中央银行将更加胜任用间接调控手段而不是直接调控手段管理经济,经济管理的科学性大为提高,为货币政策独立性的实现提供必要准备。

爱华网

爱华网