国际银行业先进的信贷风险管理体系通常由以下四大方面构成:组织架构、流程与政策、风险管理工具和信息系统(如右图所示)。

下面将从上述四个方面进行详细的介绍。

组织架构

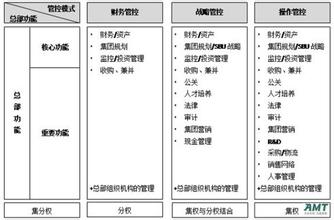

国际银行先进的信贷风险管理组织架构的最佳模式可为三个相互关联而又相互制衡的层次:决策层(专门负责风险政策的制定、检查)、执行层(负责具体的信贷业务)和监督层(负责监察业务执行部门的风险控制水平,如右图所示)。

首先,在决策层,由银行的风险管理委员会、信贷管理委员会等设定信贷风险管理策略;其次,在执行层和监督层,信贷业务由相对独立而又有机结合的三个部分构成:第一,是根据信贷政策进行信贷营销、客户关系管理等职能;第二,是对信贷业务风险进行监控;第三,是负责信贷业务的具体发放。这种最佳模式的特点在于:从风险控制角度来实行全面的审贷分离,但又要保证内部沟通渠道的畅通,并及时全面系统地进行内部检查和稽核。

流程与政策

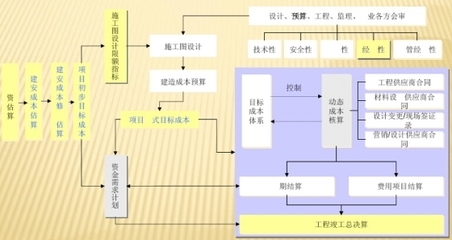

国际银行业先进的信贷流程与政策根据在单笔授信流程中及贯穿整个流程涉及的不同内容,将整体信贷业务划分为若干个子流程, 如下图所示。其中单笔授信流程包括:业务计划与开发、风险评估、制定授信方案、授信审批、授信放款、贷后监控和资产保全。贯穿整个信贷流程的包括:信贷稽核和贷款组合管理。

信贷流程设计的主要原则是:既要控制信贷风险,又要提高操作效率、降低成本。

* 业务计划和开发:银行首先必须定义清晰的信贷战略和业务规划,了解细分市场,并具有有效销售银行产品以及开发和管理客户关系的能力。

* 风险评估:必须对风险要素有深入正确的评价,具备确定和分析这些要素的能力,特别是关于客户、行业、市场和交易的风险因素,并具备相应的风险评级和财务工具来辅助银行进行风险评估。

* 制定授信方案:根据客户的贷款用途及其未来现金流的情况,制定与贷款用途相对应的客户偿还方式;根据分析确定的客户和交易风险等级确定贷款定价。

* 授信审批:审批权限需要根据审批者的经验、知识、业绩决定并受贷款的数量、风险级别和其他因素来制定,同时满足快速响应客户的要求。贷款申请和审批程序的流程要保持一致性和标准化。

* 授信放款:与贷款相关的全部数据要准确和完整;清晰规定信息到达、处理和一致的步骤,以及使用、检查和分发信息的方法。

* 贷后监控:根据贷后管理方案进行贷后监控;建立预警信号识别可能出现问题的贷款。

* 资产保全:对可以救治的贷款进行早期救治;对无法救治的贷款进行清收。

* 信贷稽核:通过现场和非现场检查评估内部控制系统的适当性和有效性。

* 信贷组合管理:根据组合分析,确定银行信贷发放的方向和风险汇报,对照银行的信贷战略发展方向进行调整。

风险管理工具

为响应巴塞尔新资本协议促使银行改善风险管理能力并更准确地计算资本要求的导向,以巴塞尔新资本协议中对信贷风险管理方法的内部评级法要求为基础,国际银行业已逐步发展出信贷风险管理工具框架。

该框架最为基础和核心的工作是建设信贷风险内部评级模型,只有在利用风险评级工具精确衡量风险的基础上,才能有效地运用更为复杂的信贷风险管理工具。这正是中国银行业所缺乏的。

信贷风险内部评级模型的建立可以选择多种方式(如上图所示)。

在选择建立模型的方式时,必须遵循循序渐进的原则。例如,国内银行在数据质量不足和信贷文化较为落后的条件下,应该采取较为保守的方式作为起点,例如专家经验模型或采用外部的评级模型。在使用这些模型的过程中,除了能够更精确的衡量信贷风险从而优化银行资产质量外,而且客户经理也能够逐步掌握模型的应用技巧,培养起信贷风险管理文化,为以后实施数量统计模型做准备。考虑到国内经济环境的特殊性,应该选择可调整的外部模型,并使用内部数据进行调整;而对于一些数据量充足的银行可以尝试自建数量统计模型,以挖掘出适合国内经济环境和银行自身情况的风险因素。

信息系统

国际银行业先进的信贷风险管理信息系统的业务需求可以分为信贷风险识别、信贷风险衡量、信贷风险监控与决策以及信贷工作流程管理四个部分。信贷风险识别需要确定、分析、收集和积累与信贷风险相关的风险要素和风险要素数据;信贷风险衡量的主要内容是,使用信贷风险衡量模型的建立工具,确定信贷风险的衡量方式;信贷风险监控则是将信贷风险衡量技术运用到信贷业务管理和信贷风险管理中,辅助信贷审批及进行信贷风险决策;信贷工作流程管理则是实现信贷业务和风险的业务操作及业务管理的电子化,促进和提高信贷业务效率,同时整合信贷风险监控以提供信贷风险识别和规避能力。

针对上述的业务需求,国际银行业通常建立以下信贷信息系统模块,以覆盖所有的信贷业务管理和信贷风险管理的需求:

因此,国际银行业信贷管理信息系统通常包括如下四个模块:

* 信贷信息数据仓库和相应的数据管理方案模块:用于收集和累积信贷管理信息;

* 信贷风险分析工具模块:用于建立信贷风险模型设计及实施,包括内部评级、可预见损失、不可预见损失、压力测试、信贷风险值及信贷风险资本平衡收益率等方面的模型;

* 信贷业务管理系统模块:实现信贷业务信贷风险决策的电子化和自动化,确保信贷业务得到及时处理,并有效监控相关风险;

* 在线数据分析及报表处理模块:实现组合层面的信贷风险管理、收益测算、贷款定价、对资本充足率(压力测试)分析。

爱华网

爱华网