跨国投行参与创造了中国经济的新图景;也别忘了,投行是一种引人注目的生活方式

文/本刊记者 丁 伟

如果不是花旗中国投资银行负责人任克英的个人特殊身份,如果不是中银国际CEO李山说“券商的命运往往与国运相连”,如果不是基辛格作为摩根大通顾问来到中国,投资银行这个关涉政治、国家、财富乃至名流的行业也许并不具备超出自身领域之外的历史感。写《物竞天择》的赫胥黎讲过一个故事:一个妇人站在伦敦动物园的河马旁边,凝视了15分钟之久,然后问那头河马的性别是什么?“夫人,”管理员严肃地说,“那真是一个难题,不过这个答案应当只有另一头河马才感兴趣呀。”其实,使华尔街兴奋不已迷恋不已的东西,绝大多数时候也都是如此:只有“另一头河马”才感兴趣。经纪人与自营商互为对照,竞争性承销与协商性承销相对照,东方银行与西方银行相对照—对于公众来说,这些东西都与己无关,索然乏味。

但是对于置身其中的人物来说,参与制造金钱的投资银行不仅是一个高层次、高风险、高回报和智力密集型、最全球化的行业,而且是马丁·迈耶在《华尔街:大亨与金钱》中所说的“一种引人注目的生活方式”。

沉浮就在忽然之间

且不论投资银行在“安然事件”、“世通事件”等华尔街丑闻中扮演的角色,单是在中国近20多年来的金融市场,投资银行有时候也会从“故事的作者变成失意的主角”,甚至带来相当大的负面影响。还记得“红筹股之父”梁伯韬的沉(百富勤)浮(花旗环球金融)吗?还记得中金前研究部主管许小年的中国股市“推倒重来论”引起的争议吗?还记得李山陷入至今没摆脱阴影的《香港2002-2007夏郁秋迷》“报告风波”吗?

对于2003年在中国已是“丰年”、2004年正冲刺这个最大海外新兴市场的花旗集团来说,6月发生的任克英、颜庆华解职事件将成为一个突如其来的转折点,影响花旗环球金融(即以前的所罗门美邦)近年来在中国市场重新确立的“状况及地位”。

花旗对于该事件没有披露更多的原因,只是称:“导致(任女士和Yen先生)停职的行为不涉及客户事宜,而是与向公司及其监管部门呈报虚假信息有关。”不过业内也流传着“投桃报李”、“中国人寿高层亲友在认购上市股份时被疑获优待”的说法。

即使花旗环球金融遭遇“离职事件”,它的承销名单上还列着今年中国网通将20亿美元、中国建设银行50亿至100亿美元的IPO,此外它还赢得了民生银行10亿美元的交易,被聘为中国五矿有色金属公司的并购顾问。其实,由于“中国政府对挑选担任国有公司里程碑式首次公开发行的交易顾问的名誉十分敏感”,自从1999年中海油25亿美元IPO失利(2001年由美林做成)后,所罗门美邦就再未参与过中国大型国企的上市运作—直到2003年12月中国人寿实现当年全球最大的IPO。被誉为“投行奇女子”、2001年10月出任花旗环球金融亚洲区副主席的任克英对此功不可没。但任何市场上都没有无往而不胜的常胜将军,花旗势在必得的中国电信上市项目最终旁落他人,它也与国家电力公司擦身而过。

就现在而言,从今年6月开始“大中华出击行动”、两岸三地业务重心由香港移往上海的花旗将不得不调整其投行部门的工作。

一首老歌唱道:“人生有起有落,做Sales也同样”,《金融时报》则提醒投行:“失败是成功之母”。除了所罗门美邦在中海油的遭遇,2001年瑞士信贷第一波士顿因为牵涉到有关中国台湾方面的某些问题,一度被剔除出中国企业IPO的承销商名单。汇丰(HSBC)至今未能从中国获取大单并购和IPO业务,以至于流传着一则笑话:HSBC是“Haven’t Seen a Banking Client-in ages”(好多年没拉到一位银行客户了)的缩写。但是2004年汇丰在大陆的投行业务因参与承销平安保险而获得突破。

中国大国企IPO:

“劳动密集型”之最

有投行人士感慨,“在中国赢得一宗IPO,是我们在全球所有地方开展业务中最为劳动密集型的工作”,这不仅包括投行固有的辛勤付出,每一单背后心照不宣的“高层公关”也不可或缺。任克英一事之所以引人注目,部分原因在于任有着很深的关系网络,即使在IPO项目招标的最后一分钟进场,也能改变游戏规则。比如在2001年中国联通上市项目中,在承销团已然就绪之后,当时任所在的Bear Stearn硬是挤进获得了财务顾问身份。花旗环球金融获得中国人寿、中国网通、建行等交易,也与任密不可分。

投资银行往往必须先花数年时间,与政府官员和公司管理层建立关系,然后才能赢得一笔令人瞩目的大买卖。这也就是摩根大通将前国务卿基辛格、花旗将前财政部长鲁宾都派往中国以及投行CEO们纷纷亲自到访北京(尤其是2003年下半年)的原因。高盛1996年就与中国银行接洽,6年后,中银国际才在香港26.7亿美元上市,被评为“年度最佳IPO”。摩根士丹利之所以赢得四大国有银行中第一家上市的建行承销项目,与它在过去9年在其与建行合资的投资银行(中金)投入了大量人力财力大有关系。瑞银华宝意外入选中银国际上市顾问团队,其全球主席、前欧盟贸易专员列昂·布列坦在其中起了关键作用。

关系人人都有,投行各显其能。一位不愿透露姓名的华尔街投行前中国总裁对本刊记者描述过如何动用高层关系争抢项目的情景:当时某石油公司准备上市,他了解到该公司老总A要到美国参加一个石油论坛,就订了同一趟航班,在飞机上“正巧”与A邻座,如此这般谈了一路;下飞机时,他却发现竞争对手已派人来接A,并将安排其美国CEO与之会晤,他赶紧联系自己的总部也作同样规格……最终以综合因素考量,竞争对手得偿所愿。

中国大型国企自1997年以来已经完成七单IPO,即中国电信、中国移动、中国联通、中国石油、中国石化、中海油、中银国际,其中摩根士丹利、高盛各承销了3单,美林1单;近两年的中国人保、中国人寿以及平安保险上市,各家又各有斩获;接下来的中国网通、建行、中行、农行、上汽等上市,又将成为里程碑事件。但周折和耗费都将不可避免,IPO大部分前期工作投行都是免费提供的,包括宴请、贵重礼品以及专业建议。据研究机构Dealogic估算,投资银行去年在中国大陆企业IPO业务中拿到的佣金达2亿美元左右,但这几乎还不够它们在人员和招待上的支出。

花旗、摩根士丹利、中金等对建行上市承销权的争夺充分体现了投行是一个高端的人力资源行业。今年初,德国总理施罗德给国务院总理温家宝写信赞扬中国的金融改革,特别提到德意志银行如果能参与建行上市,将是一件令人高兴的事。基辛格也专程拜访了国家领导人,并与摩根大通CEO威廉·哈里森一同拜会了建行行长张恩照……在各家投行的办公室,几乎都挂着一些尊贵而不同凡响的合影照片。最终的结果是,花旗、摩根士丹利、中金共同分享了建行IPO承销权。

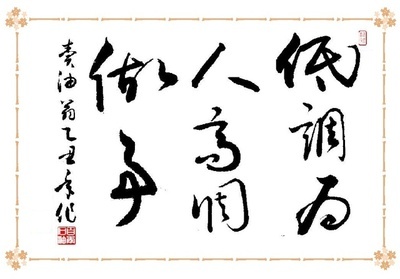

投行家:低调、模糊的公众形象

一度成为证券自营商的卡尔·马克思说:“我之所以进入到这个行业中来,是因为它为我提供了我过去一直在寻找追求的绝大多数东西:其中之一就是我不必与公众打交道;其次是我可以利用自己的判断力,并且因此而获得回报。”

接受本刊记者采访的投行人士大都认同这样的观点。瑞银华宝中国研究部主管张化桥说,他做投行的一个动因就是赚钱多。“尽管投资银行竞争很激烈,它的毛利还是很丰厚的,比商业银行多好几个点。”许小年做投行是为了“第二次重新认识中国”,胡祖六在投行是因为感觉金融是经济的神经中枢……

在本刊半年的投行采访中,对投行文化有所保留的惟独一人—瑞银华宝中国副主席何迪,他说:“你不是生为投行,这也不是生活的全部,人还有其他的追求。”学者出身的何迪说他不喜欢投资银行这个行业,“投行文化本身有很多不太好的东西,太功利,利益和你个人的项目结合太紧,很容易让人不择手段,丧失一些基本的原则。见了那些老Banker(银行家),我说我不是你们典型的Banker……只不过我坦白一点,他们冠冕堂皇一点。”

投资银行家薪水和劳动强度都很高,知名度却不高,也没有一个清晰的公众形象。零点调查曾经对京沪361家资产规模500万元以上的企业中高层管理人员做过调查,中银国际的李山是其中知名度最高的。

或许,高盛董事长兼CEO亨利·鲍尔森是一种颇为有趣的特例。在工作之外,他对教育、环境保护极感兴趣。鲍尔森是美国自然保护协会亚太理事会的主席之一,已经为亚洲的环保项目筹集到了700万美元,他在云南旅行,帮助建立国家公园。中国网通副总裁、亚太理事会理事田溯宁说:“绝大多数投资银行家来中国就知道推销,而汉克即使在谈交易的时候也会谈其他的一些事情,比如说环保。”

这回IPO“假期”有多长?

“5月沽货离场”原本是一句陈词滥调,通常被度假的股票交易员援用,但今年这句话可能在亚洲应验了。

据Dealogic称,亚洲地区(除日本外)在活跃的上半年IPO募集资金超过120亿美元,但自6月中旬以来,一些新股发行表现糟糕,股市低迷,好几家大公司已经搁置了上市计划。中电国际将其在香港5亿美元的IPO至少推迟到9月;由于投资者反响不佳,华润上华放弃了6.82亿港元的上市。投行人士相信,随着8月假期临近,至少将有两个月不会达成大规模交易。

去年春天,由于非典和伊拉克战争,亚洲的投资银行业务跌至谷底。《金融时报》甚至调侃地写道:当一位投资银行家看到两个人从香港金融区最高建筑纵身跳下时,生意不可能更糟糕了;好在那并非失业的投资银行家,而是《古墓丽影》的替身演员。早先有人乐观预计今年将是IPO年,但新上市公司遭到冷遇:Tom Online、中芯国际首日上市就跌破发行价,华润万众将招股价定在最低水平,中国人寿发生监管问题……而在3月11日和24日之间,美国的共同基金从亚洲撤资1500万美元,9个月IPO热潮以来第一次连续两周出现资本净外流。即使这只是临时迹象,也使亚洲的首席执行官和投资银行家们感到阵阵凉意。

七月流火,九月授衣,国企IPO温度仍在上升。香港股市也有一个传统的说法:“五穷、六绝、七翻身”,即5、6月股市不好,到7月就可以翻身了。7月19日,中国银行宣布其坏账率已从几个月前的两位数降至6%。据称2005年初国际资本市场将有望掀起新一轮“中国热”,中行和建行的里程碑式交易将筹集到大约160亿美元!9月假期结束以后,中国网通、中国国际航空公司和神华煤炭等上市或许将开一个好头。

中国大型国企近年IPO名单

公司 上市时间/地点 承销商 融资规模

中国电信(香港) 1997年10月/香港、纽约 摩根士丹利、中金 42.2亿美元

中国移动 1997年10月/纽约、香港 高盛、中金 320亿港元

中石油 2000年4月/纽约 高盛 28.9亿美元

中国联通 2000年6月/纽约、香港 摩根士丹利、中金 64.31亿美元

中石化 2000年10月/香港、伦敦、纽约 中金 34.6亿美元

宝钢 2000年底/国内A股 中金 78.46亿元人民币

中海油 2001年2月/香港、纽约 美林、瑞士信贷第一波士顿 14亿美元

中银香港 2002年7月/香港 高盛、瑞银华宝、中银国际 26.7亿美元

中国电信 2002年11月/香港、纽约 摩根士丹利、美林、中金 40亿美元

中国人保 2003年11月/香港 摩根士丹利、中金 6.93亿美元

中国人寿 2003年12月/香港、纽约 花旗、瑞士信贷第一波士顿、德意志银行、中金 35亿美元

中外运 2003年2月13日/香港 中银国际、瑞士信贷第一波士顿 近40亿港币

中国网通 今年下半年/香港、纽约 中金、高盛、花旗 20亿美元

中国建设银行 今年第四季或明年初/香港、美国和大陆 花旗、摩根士丹利、中金 可能集资50亿-100亿美元

爱华网

爱华网