2006年次贷发放量最大的10家企业,有7家注册在加州。这里是美国次贷危机的重灾区

文 | 李云林

美国次贷危机自2007年3月正式爆发以来,犹如一场波涛汹涌的洪水,持续扫荡着全球金融市场。

在国内关于次贷危机起因、教训的大量讨论者中,可能很少有人注意到形成这场飓风的策源地。据美国最权威的美国次贷信息机构之一的“抵押金融内情”(Inside Mortgage Finance)的统计,2006年次贷发放规模最大的10家美国企业(见表1)中,竟有7家注册在加州。这一方面体现出加州企业在美国房贷市场中的重要地位,另一方面也表明加州是这场次贷危机的重灾区。从美国次贷危机中这7位“难兄难弟”的浮沉中,我们可以窥见美国整个次贷兴衰的缩影。

加州的7个次贷企业是新世纪金融(New Century Financial)、全国金融(Countrywide Financial)、WMC抵押(WMC Mortgage)、弗里蒙特投资(Fremont Investment)、美利凯斯特抵押(Ameriquest Mortgage)、择一抵押(Option One Mortgage)和第一富兰克林(First Franklin)。

“七兄弟”中,新世纪金融和全国金融当数2006年次贷发放的老大、老二,其次贷发放额分别达528亿美元和586亿美元,而美利凯斯特抵押则是2005年的老大,一家次贷发放额就达756亿美元,创美国企业年度次贷发放之最。

就整体而言,2004-2006年是美国次贷滥发的三年。2003年以前,美国发放的次贷总规模还不到1.5万亿美元,可这三年就发了1.7万亿美元以上。

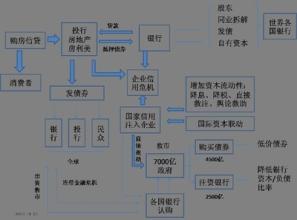

假若美国次贷问题仅仅局限在放贷企业与抵押购房人间的债权、债务链条上,那么次贷危机影响肯定不会如此没有边际。次贷问题之所以严重,关键是金融机构通过次贷证券化将还贷风险转化为全球债市风险。2004-2006年,美国发放的次贷约有3/4转化为次贷抵押支持债券(MBS,以下简称次债),流通于全球债市。证券化在美国房市、房贷与全球债市间构建起不断放大的债务链条,使全球次债投资人成为美国次贷购房人的最终债主。

2005年-2006年,美国次债的年发行额分别为5080亿美元和4486亿美元,证券化率分别达到76.5%和74.8%。表2列出了美国前10位企业次债发行情况。加州的次贷“七兄弟”全部上榜。

美国次贷虽生于上世纪70年代,但在90年代中期以前一直处在襁褓之中,直到1995年以后才开始发育成长;2003-2006年是次贷成长的黄金期;但好景不长,2007年就出现了次贷危机,次贷发放和次债发行出现了大规模收缩甚至是停发。

从次贷企业前10位近10年来的浮沉轮替来看,“七兄弟”大致浮现于本世纪之初,快速上升于2003-2006年的次贷大扩张。而2007年爆发的次贷危机,则是“七兄弟”命运终结的开始。

值得关注的是,“七兄弟”中,除新世纪金融是“孤儿”以外,其他六个都各有其“父母”(见表3)。如果说“七兄弟”在次贷领域的快速上浮是自身奋斗的结果,那么其下沉则或把原来的母公司拉下水,或搬来了新的靠山。2006年底美国房市泡沫破碎以来,“七兄弟”中,一个破产,三个被收购,其余三个成了他们“父母”手里的“热山芋”——急于出手。美洲银行、花旗集团都是在次贷危机爆发后,向7兄弟伸出援手,体现了老牌金融机构的社会责任感。不过,花旗集团自己也是10大次贷发放企业中的一员。而排在第一位的汇丰,自身问题就更为严重。大牌投行中,美林公司有些冤枉,刚刚在2006年9月接手一个“兄弟”,就遭到了次贷危机的沉重打击。

新世纪金融和美利凯斯特抵押两兄弟的次贷业务在美国房市泡沫膨胀时扩张得最快,在泡沫破灭后所受的打击也最大。新世纪金融公司成立于1995年,在2004年-2006年美国次贷大扩张的三年中,一直是美国第二大次贷企业。该公司是“七兄弟”中目前唯一遭遇破产拍卖的企业。去年3月,新世纪金融申请破产保护,被视为次贷危机爆发的开场锣。5月,该公司进入拍卖清算,最后以1.88亿美元的价格由卡林顿资本管理公司(Carrington Capital Management, LLC)和卡林顿抵押服务公司(Carrington Mortgage Services, LLC)共同接管。美利凯斯特抵押公司去年8月前一直属于ACC资本控股公司(ACC Capital Holdings),在新一轮次贷危机爆发后,因面临倒闭而被花旗集团收购。

“七兄弟”中的其他五个也都境遇不佳。全国金融公司,去年净亏损7亿美元,抵押贷款部门净亏损15.2亿美元。今年1月,美洲银行(Bank of America)以40亿美元将其收购。择一抵押公司在房市泡沫破灭后,其母公司H&R勃洛克一直在苦求买主。直到今年3月,WL罗斯公司(WL Ross & Co. LLC)旗下的AH抵押收购公司(AH Mortgage Acquisition Co. Inc.)才刚刚同意以11亿美元将其收购。WMC抵押原属于阿波罗管理公司(Apollo Management LP),1999年开始次贷业务。2004年通用电气公司的金融公司(GE Money)将其收购。弗里蒙特投资创立于1937年,一直属于弗里蒙特通用公司(Fremont General)。第一富兰克林成立于1982年,原属国民城市公司(National City Corporation)。2006年9月刚被美林公司收购。美林公司目前爆出的大面积次贷相关亏损,可能与此次不恰当的收购有关。到目前为止,WMC抵押和弗里蒙特投资的归宿仍未可知。

(作者单位:国家发改委政研室经济体制处)

表1: 2006年美国前10位次贷发放企业情况

排序 发放企业 2006 2005

发放额 比重 发放额 比重

1 汇丰 528亿美元 8.8% 586亿美元 8.8%

2 新世纪金融 516亿美元 8.6% 527亿美元 7.9%

3 全国金融 406亿美元 6.8% 446亿美元 6.7%

4 花旗集团 380亿美元 6.3% 205亿美元 3.1%

5 WMC抵押 332亿美元 5.5% 318亿美元 4.8%

6 弗里蒙特投资 323亿美元 5.4% 362亿美元 5.5%

7 美利凯斯特抵押 295亿美元 4.9% 756亿美元 11.4%

8 择一抵押 288亿美元 4.8% 403亿美元 6.1%

9 富国银行 279亿美元 4.6% 303亿美元 4.6%

10 第一富兰克林 277亿美元 4.6% 293亿美元 4.4%

“七兄弟” 2437亿美元 40.6% 3105亿美元 46.8%

前10位 3624亿美元 60.3% 4199亿美元 63.2%

全部 6000亿美元 100% 6640亿美元 100%

表2: 2006年美国前10位次贷抵押支持债券(MBS)发行企业情况

排序 发放企业 2006

发放额 比重 证券化

1 全国金融 385亿美元 8.6% 94.8%

2 新世纪金融 339亿美元 7.6% 65.7%

3 择一抵押 313亿美元 7% 108.7%

4 弗里蒙特投资 298亿美元 6.6% 92.3%

5 华盛顿共同基金 288亿美元 6.4% /

6 第一富兰克林 283亿美元 6.3% 102.2%

7 居住基金公司 259亿美元 5.8% /

8 雷曼兄弟 244亿美元 5.4% /

9 WMC抵押 216亿美元 4.8% 65.1%

10 美利凯斯特抵押 214亿美元 4.8% 72.5%

“七兄弟” 2048亿美元 45.7% 84.0%

前10位 2839亿美元 63.3% 78.3%

全部 4486亿美元 100% 74.8%

资料来源:Inside Mortgage Finance,纽约联储银行

表3: 次贷“七兄弟”的母公司

次贷“七兄弟” 成立 “七兄弟”的

年份 母公司或控股公司

新世纪金融 1995 /

全国金融 1969 美洲银行

阿波罗管理

WMC抵押 1955 通用电气

弗里蒙特投资 1937 弗里蒙特通用

美利凯斯特 1980 ACC资本控股

花旗集团

择一抵押 1995 H&R勃洛克

WL罗斯公司

第一富兰克林 1982 国民城市

美林

爱华网

爱华网