J.P. 摩根大通首席执行官及其班底摆脱信贷危机之道

这是 2006 年 10 月的第二周。时任 J.P. 摩根大通(J.P. Morgan)证券化产品主管的威廉·金(William King)正在卢旺达度假,走访他资助的国外咖啡种植园。一天晚上,首席执行官杰米·戴蒙(Jamie Dimon)与他联系,告诉他一个紧急警报。“比利,我非常希望你当心次贷问题。”通过酒店的电话,金听到戴蒙声音嘶哑说。“我们必须抛售大量头寸。我已经研究过了。这些东西可能会变得一钱不值!”

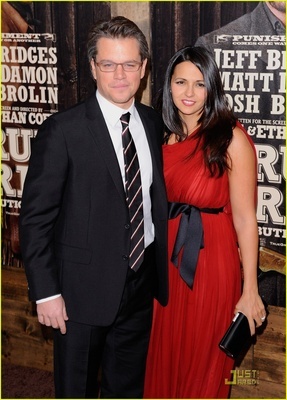

不是独角戏 自左至右:戈登8226;史密斯,信用卡服务;杰斯8226;斯特利,资产管理;杰米8226;戴蒙,董事长兼首席执行官;比尔8226;温特斯,投资银行;海迪8226;米勒,资金和证券服务;史蒂夫8226;布莱克,投资银行;陶德8226;麦克林,商业银行;查理8226;沙夫,零售金融服务(摄影:DAVID YELLEN)这是一个典型的戴蒙式激动时刻。这次通话非常重要,原因有二。首先,它标志一次伟大战略转移的开始。正是得益于这一转移,大型多元经营银行之中,几乎只有摩根大通在这次历史性信贷危机中躲过了最糟糕的劫难。其次,他展现了戴蒙独特的管理风格─一种结合了笛卡尔式分析和启发领导艺术的风格,它引领摩根大通成为全球银行业务方面的佼佼者,尽管在住房抵押贷款市场上摩根大通也遭遇了一些投资挫折。

你很可能对杰米·戴蒙有所了解。他现年 52 岁,年轻的时候即被视为年轻有为,曾在花旗集团(Citigroup)帮助桑迪·韦尔(Sandy Weill)建立了全球最大的金融集团,后遭排挤,现在辉煌地东山再起。他出言直率,标新立异,性格勇敢─拥有如此迷人的风采,你甚至会误认为他是在演出一场独角戏。

这种独行侠的形象并不属实。事实上,戴蒙依赖一个由卓越助手组成的值得信赖的团队。他们和戴蒙一样,都热衷于在问题出现之前从大量的数据中发现可疑情况,并敏锐地控制风险,即便这样做会牺牲公司的增长并把市场份额拱手让给竞争对手。摩根大通董事鲍勃·立普(Bob Lipp)说:“这是华尔街最好的团队。”立普曾任旅行者集团(Travelers)董事长,与戴蒙打过 20 年交道。

戴蒙及其团队如今一支独秀,因为他们在信贷泡沫鼎盛之时采取了一个大胆的举措。摩根大通在次级抵押贷款证券化业务正处于火爆之际几乎全身而退,抛售了手中的 SIV(结构性投资工具)和 CDO(债务抵押债券)等金融产品,这些产品现在已是臭名昭着。除了一个着名的例外─高盛集团(Goldman Sachs)─摩根大通的主要竞争对手都忽视了种种危险信号,并大肆疯狂地投资于这些产品,包括花旗集团、瑞银集团(UBS)和美林(Merrill Lynch)。

请不要误解:摩根大通在这次信贷危机中也吃到了苦头。戴蒙在其他玩家退出住房贷款市场之际却偏偏选择了进入。这一次,他反向操作的本能让他吃了苦头。“我们自己也犯了错误,在住房抵押贷款业务方面一团糟,我们感到遗憾。”戴蒙对《财富》杂志说。随遭受经济下滑打击的消费者拖欠抵押贷款、汽车贷款和信用卡债务的事例不断增加,他还将遭受进一步的损失。第三季度已经相当严峻了。摩根大通宣布其抵押贷款和杠杆收购贷款业务减记 15 亿美元。另外,因其持有的房地美(Freddie Mac)和房利美(Fannie Mae)优先股价值缩水,它又减记了 6 亿美元。

尽管如此,摩根大通在这次次贷危机面前的表现还是要远远强于竞争对手。从 2007 年 7 月危机开始时起到今年第二季度结束,摩根大通在高风险的 CDO 和杠杆收购贷款业务方面损失 50 亿美元,而花旗集团这方面的损失数字为 330 亿美元,美林 260 亿美元,美国银行(Bank of America)90 亿美元。在这种市况下,少损失即意味大成功。危机前,摩根大通是一个业绩平平的机构,而如今它在几乎所有方面都处于领先地位。首先是股价。2007 年年初以来,摩根大通股价下跌了 24% ,降至 37 美元(8 月 27 日),而美国银行下跌了 44%,花旗集团下跌了 68%。去年,摩根大通股票市值还远远不及花旗和美国银行,如今它与美国银行几乎在银行类企业中并列第一,并且把花旗集团抛在了后头。就后一点而言,戴蒙肯定会感到尤其开心。即便第三季度业绩似乎会比较疲软,摩根大通仍有可能在 2008 年盈利约 80 亿美元。这大大低于 2007 年创下的盈利高点─150 亿美─但相对于多数竞争对手的亏损累累而言,这已经非常难得了。许多竞争对手已经被迫削减派息或开始筹集资金,甚至是双管齐下。

摩根大通如今成了“最后屹立不倒的银行”。对于这一关键地位的最好写照,莫过于它在援助贝尔斯登(Bear Stearns)中扮演的角色。在美联储寻找一家大型机构收购这家濒临倒闭的投资银行时,摩根大通成了首选。戴蒙几乎未花一分钱就接管了贝尔斯登─看看数字就明白了:贝尔斯登资产负债表上 115 亿美元的现金全额弥补了并购成本。它还获得了价值高达 150 亿美元的业务,更别提战利品公司大楼了。这幢办公楼的重置成本为 20 亿美元(而其负担的抵押贷款只有 6.7 亿美元)。而且,贝尔斯登可能仅仅是个开头。戴蒙现在有能力到处进行低价收购,竞争对手们只有一边看的份儿。摩根大通的下一个收购目标现在还是一个谜,但很可能是一家大型机构:Wachovia 银行、华盛顿互惠银行(Washington Mutual)、太阳信托银行(SunTrust),甚至是美国运通(American Express)。“戴蒙会进行收购吗?”资深银行业分析师汤姆·布朗(Tom Brown)问道。布朗现在经营一家名为 Second Curve Capital 的对冲基金。“那是肯定的!他的全部职业生涯都跟收购深陷困境的公司有关。”

在花费了十年时间与韦尔合作筹划一个又一个合并交易之后,戴蒙现在似乎一切都已准备就绪。“没错,在你的股价下跌之际进行并购,确实会有困难。”他说。“但目标公司的股价也下跌了。我们拥有交易所需的资本和人员,如果有合适项目的话。”

戴蒙的全明星团队组成了摩根大通有 15 名成员的运营委员会,他们之中有长期追随戴蒙的忠诚者,他们当中有摩根大通老员工,还有从外部聘请的新人。戴蒙选用人才的标准不是名校毕业或拥有骄人的履历。要想成为戴蒙团队的一员,你必须能经受住这位老板咄咄逼人的盘问,并用同样激烈的方式坚守自己的立场。而且你必须忍受自由式的管理风格:戴蒙经常无视正式的层级关系,直接向不同级别的经理询问情况。

戴蒙的一些助手跟随他已有多年。零售银行业务主管、现年 43 岁的查理·沙夫(Charlie Scharf)1987 年大学毕业后,直接到戴蒙和韦尔共建的第一家公司─消费贷款机构 Commercial Credit─担任戴蒙的助理。当时,戴蒙被称作“孩子”,一头乱蓬蓬的头发跟他的超级运动风格相得益彰。沙夫回忆说:“杰米和办公室都跟我头脑中美国企业的形象相去甚远。办公室里摆放的红丝绒沙发破旧不堪,传真机是坏的。杰米用一个过时的硕大对讲机讲话,就像《霹雳娇娃》(Charlie‘s Angels)中的那种。”

现年 55 岁的海迪·米勒(Heidi Miller)负责资金和证券服务部门。这一部门向公司及对冲基金提供现金管理服务。米勒从 1992 年起担任戴蒙的助理。“我受雇时,没有职位,没有职责条例,而且他也没说薪水是多少。”米勒说。“我丈夫认为我疯了。”几天后,戴蒙派米勒负责收购旅行者集团的交易,之后她晋升为花旗集团的首席财务官。摩根大通首席财务官、现年 42 岁的麦克·卡凡纳(Mike Cavanagh)及战略和营销主管、现年 45 岁的杰·曼德尔鲍姆(Jay Mandelbaum)都是在 20 世纪 90 年代初加入美国投资银行美邦公司(Smith Barney)时开始跟随戴蒙的。曼德尔鲍姆特别擅长让固执得出了名的戴蒙改变主意。例如,初从美国第一银行(Bank One)跳槽过来时,戴蒙强烈坚持要用大通银行的八边形标识作为全公司的商标。曼德尔鲍姆帮助营销团队说服戴蒙相信,八边形标识是一个零售银行标志,跟摩根大通的高档形象不配。他的助手们笑话他说,戴蒙现在声称摩根大通业务放弃使用八边形标志是他本人的主意。

戴蒙身边不只有先前结识的好友,他团队中的第二个重要群体是他提拔或培育的一些摩根大通银行的高管,其中包括投资银行业务联席主管、现年 56 岁的史蒂夫·布莱克(Steve Black)和现年 47 岁的比尔·温特斯(Bill Winters),以及资产业务管理主管杰斯·斯特利(Jes Staley)。温特斯在老摩根大通时曾帮助公司设计了一套风险控制制度,在戴蒙入主之前,他把这套制度移植到了摩根大通,包括使用信贷违约互换为损失提供保险。事实证明,这套机制在摩根大通顺利度过这次危机过程中发挥了至关重要的作用。布莱克先戴蒙四年进入了摩根大通。他在美邦公司时曾任戴蒙的助手,并在那时了解到了这位老板对待风险管理的方式,并习惯了他的耿直风格。“如果你受不了,你在这里就待不下去。”布莱克说。“杰米会向你道歉,然后又会在两星期后做同样的事情。他会不由自主地这么做。”

还有几位摩根大通老雇员也是在戴蒙的提拔下成长起来的,包括首席投资官、现年 52 岁的伊那·德鲁(Ina Drew)和现年 52 岁的陶德·麦克林(Todd Maclin)。陶德·麦克林是一位身材魁梧、魅力十足的得州人,负责满足中型企业需要的业务。他还是少有的几位天才推销员之一,跟戴蒙一样,说话直率。“杰米和我都习惯当众指明不好的地方。”陶德·麦克林拉长腔调说。“把问题摆到桌面上。”

戴蒙还通过聘用外部明星经理人来充实自己的核心领导圈。例如,总法律顾问斯蒂夫·卡特勒(Steve Cutler)以前是证券交易委员会(SEC)的执行主管;信用卡业务主管、现年 50 岁的戈登·史密斯(Gordon Smith)曾长期服役于美国运通,他的加盟给这家由迷恋数字的财务专家主导的银行带来了营销方面的专长;现年 55 岁的巴里·朱布罗(Barry Zubrow)曾任高盛高管,退休后加入摩根大通担任风险管理业务主管。在高盛,朱布罗曾推动所有交易部门更多地相互分享头寸信息,以使公司能够对冲其整体风险敞口。这一政策打造出了华尔街最好的风险管理系统。 2005 年年底,戴蒙从花旗挖走一名最优秀的人才─现年 49 岁的弗兰克·比西纳诺(Frank Bisignano)─并委任他领导公司 70 亿美元的技术部门及所有其他后台业务。在花旗时,比西纳诺负责现金管理业务。他愿意放弃领导一个年创造 10 亿美元赢利的业务部门,接任一个参谋部门(尽管是一个巨大的部门)的主管之职,原因何在?“我宁愿在一个冠军队当二垒手,也不愿在一个打不进联盟总决赛的球队当游击手。”

超级员工 自左至右:杰8226;曼德尔鲍姆,战略及营销主管;弗兰克8226;比西纳诺,首席行政官;麦克8226;卡凡纳,首席财务官;伊那8226;德鲁,首席投资官这些选手们深受他们直言不讳─还经常大发雷霆─的教头的影响。这个团队基本上都是大嗓门儿,说话从不拐弯抹角。摩根大通每月召开一次历时一整天的由 15 名最高层高管参加的运营委员会例会。与会者对会议的气氛有各种各样的描述,如“意大利式家庭聚餐”、“罗马论坛─只是人们不穿古罗马人那种托加袍”。戴蒙会抛出这样的评论:“这是谁的蠢主意?”其他人会异口同声的回答:“这是你的蠢主意,杰米。”“第一次参加会议时,我非常震惊。”美国前商务部长比尔·戴利(Bill Daley)说。戴利现年 60 岁,任摩根大通企业责任部门主管。“其他人不停地挑战他,跟他争辩,指出他错了。这完全不像我在比尔·克林顿内阁会议上看到的那样,也完全不同于我在企业界看到的情况。”

例会召开地点是在一间位于 48 层的会议室。窗外,曼哈顿中区的风景尽收眼底。会后通常会有餐食和好酒。戴蒙的意见份量很重,但他并不独裁。他会倾听别人的意见。令人惊讶的是,如果一位团队成员能说出足够令人信服的意见,他甚至还会改变他固守的观点─他在八边形标识问题上的改变就是一例。

另外,戴蒙曾主张在私人银行业务中采用“开放式结构”,但被说服改变了主意。在美邦公司时,戴蒙就曾力推开放式结构─即经纪人不仅推销自己公司的基金,还推销其他公司如富达投资公司(Fidelity)发行的基金。这种做法使他与韦尔的女儿杰西卡·比布里奥威茨(Jessica Bibliowicz)陷入冲突。比布里奥威茨当时负责共同基金部门。这一冲突是戴蒙与韦尔之间发生的最为激烈的分歧之一,其他激烈冲突最终导致他被赶出了花旗。

最初,戴蒙希望摩根大通也采用这种开放式模式,尽管该公司通过推销自己的产品挣钱更多。但是,杰斯·斯特利坚决反对。“杰米到任之后,终止了与 IBM 之间的美国最大的外包交易,因为他认为科技是一种核心竞争力。”斯特利说。“关于投资,我持有同样的理由:这是我们的核心竞争力,应该成为我们一切行动的中心。因此,我们应专注于我们的专有产品。”戴蒙与斯特利就这件事争执了一年,最终斯特利战胜了老板,主要武器是让大家看到了摩根大通发行的投资产品胜过竞争对手的产品。“他完全明白细节问题,他喜欢争辩,喜欢不同意见,而他会让你去做。”斯特利补充了一个前提条件:“只要你像他一样明白你报告中附件三的内容。”

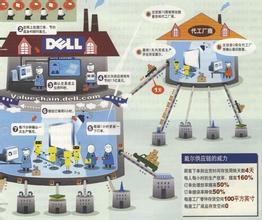

报告是戴蒙系统中的一个关键元素。每个月,戴蒙召集一次由所有六个运营事业部管理层参加的会议,会议长度从三个小时到一整天不等。会议围绕名为“高管管理报告”(EMR)的小册子展开讨论。高管管理报告的内容极其详细,每册厚度都有一英寸左右。例如,信用卡部门今年前六个月的月度“高管管理报告”共计 1,000 页。其中的数据涉及:大通银行发行的每一种信用卡─包括自己的卡及品牌卡,如大陆航空公司(Continental Airlines)、AARP 和迪士尼─争取客户的成本,以及显示客户每一种卡消费金额的表格,并按照 24 种消费类型进行细分显示,从超市到通行费到运动产品。

这样细致考察的目的,是确保每一种卡或任何一种其他产品本身都是赢利的,而没有受到其他产品的补贴。曼德尔鲍姆说:“杰米希望把所有的公司成本,从法务到营销,都按照实际使用情况按比例分摊到所有业务部门,以确保扣除所有间接支出后,这些业务部门仍然是切实赢利的。”

戴蒙团队具有两大标志性特征,它们真实地反映了老板的思维方式。首先,正如 EMR 报告所示,他们从业务的方方面面中挖掘细节信息─尤其是暗示问题存在的数据─然后迅速在全公司范围内共享这些信息。这支团队非常重视从零售到投资银行到资产管理等业务的信息交换,就像是要在不同业务部门间销售产品一样。第二,如果数据显示一种业务的实际风险远远超过表面上的风险,就放弃该业务─无论它看起来多么有利可图。这支团队的最核心优势在于,它愿意放弃竞争对手热衷的产品,即便这样做会丧失短期利润。“在这次次贷危机中,其他公司都在大肆扩张我们不愿意扩张的产品,”戴蒙说。“那我们正好拱手让人。” 这一理念帮助摩根大通避免了在 SIV 交易中遭受巨额损失。一个 SIV 是一个由抵押贷款、信用卡贷款和其他债权组成的资产池,由银行创设,但并不载入其账册。在戴蒙入主摩根大通之前,温特斯和布莱克完全不做 SIV 交易。原因之一是,信贷违约互换(CDS)─用来为 SIV 损失提供保险的一种金融工具─的成本很高,他们认为这说明 SIV 的风险很大(其他投资者都忽视了这一信号)。布莱克和温特斯还担心,一旦发生信贷危机,摩根大通将被迫把 SIV 资产转移到自己的账册。“我们深知这关系到公司的名声,因为一旦发生危机,SIV 将成为摩根大通的问题。”温特斯说。

但 2004 年收购美国第一银行之后,摩根大通发现自己接手了美国第一银行创设的 80 亿美元的 SIV。布莱克和温特斯坚持将其抛出。最初,戴蒙不同意他们的做法,认为 SIV 是该行客户偏爱的产品。不过,温特斯和布莱克设法让他相信,SIV 挣取的一点点手续费不值得承担其中蕴含的风险。最终,这些 SIV 被卖掉了。这是非常有远见的一个举措:花旗集团被迫自己承担价值 580 亿美元的 SIV;汇丰银行(HSBC)被迫自己承担 350 亿美元。而摩根大通的 SIV 风险敞口则为零。

抛售美国第一银行的 SIV 只不过是小事一桩。更为重要的是摩根大通回避次贷 CDO─一种金融工具,用以销售债券,以次贷支持证券组成的资产池为担保物─的决定。长久以来,摩根大通购买汽车和信用卡贷款的规模一直名列前茅,并将这些贷款转变为资产支持证券(ABS)。但是,在华尔街最热门的业务─抵押贷款的证券化─方面,甚至到 2005 年时摩根大通还仍然只是一个小玩家。戴蒙希望大幅度扩大这方面的业务,主要方式是将该行通过其大通银行住房贷款(Chase Home Lending)部门所放贷款进行证券化。

到了 2006 年,摩根大通在抵押贷款证券化方面增长显着,并涉足到次贷 CDO。摩根大通的许多交易员和资本市场高管敦促投资银行业务主管温特斯和布莱克迅速增加次贷产品量,因为这一业务正在为其他华尔街机构创造数十亿美元的手续费。“鉴于我们在证券化业务上的立场,这对于我们本来会是很自然的事情。”温特斯说。

但是,戴蒙很快就发现了必须刹车的理由。其中一个警示信号来自按揭服务业务部门。该部门的业务内容包括为自己和其他机构的 8,000 亿美元贷款向客户寄发表单、处理托管和接受还款。在 2006 年 10 月召开的一次私人银行月度业务评估例会上,偿付部门主管说,次级贷款还款拖欠案例大幅增加,速度惊人。数据显示,竞争对手,如美林旗下次级抵押贷款部门 First Franklin 和美国房地产投资信托公司 American Home 发放的贷款,其表现要比摩根大通的次级贷款糟糕三倍。“我们的结论是整个行业的放贷标准正在恶化。”戴蒙说。

在投资银行业务方面,温特斯和布莱克发现了更多促人警惕的迹象。CDO 发行一系列债券,从收益率较低的、理论上安全的 AAA 级债券,到收益率较高的评级较低的债券。温特斯和布莱克发现对冲基金、保险公司和其他客户都大肆抢购高收益的 CDO 债券,而对其他 CDO 债券不感兴趣。这意味,美林和花旗集团这样的投资银行将被迫用自己的资金吃下数十亿美元的 AAA 级 CDO 债券。

这有什么问题吗?AAA 级不是代表相关证券是安全的吗?不一定。2006 年,AAA 级 CDO 债券的利率仅比超安全的美国短期国债高两个百分点。因此,市场似乎认为这些债券是安全的。但是,布莱克和温特斯却不这么看。这回他们的参照对象仍然是信贷违约互换─对于债券违约的保险。到 2006 年年底,对次贷 CDO 提供保险的违约互换的成本大幅跳升。温特斯和布莱克发现,如果购买信贷违约互换对冲摩根大通可能被迫承担的 AAA 级 CDO 债券,从创设这些 CDO 债券中获取的手续费也将所剩无几。“我们认为,我们持有次贷债券不能带来利润,反而要承担巨大的风险。”温特斯说。

正是由于这一数据的综合说服力,触动了戴蒙给远在非洲度假的金打了电话。“看到这一切的正是杰米。”温特斯说。2006 年年底,摩根大通开始削减其持有的次级抵押贷款。它抛掉了超过 120 亿美元的自己发行的次级抵押贷款。其交易部门抛售了户头上的贷款,并基本停止了就次级抵押贷款债券为客户做市。警报声传到了为富有客户理财的私人银行部门。“我们与其他业务线之间关系密切。”私人银行业务主管玛丽·爱尔多斯(Mary Erdoes)说。“我们鼓励客户卖掉所持的 CDO。我们认为,我们没有因承担风险得到应有的回报。”伊那·德鲁领导下的摩根大通公司财务部门甚至启动了对冲操作,因为他们预计信贷利差将加大。在之后一年间,据报道这些对冲操作赚取了数亿美元的收益。

戴蒙出招非同寻常:他绕开华尔街增长最快的业务。“我们的雇员很不理解公司为何如此保守。”布莱克说。“我们的很多结构性信贷业务人员跑到了对冲基金。”摩根大通在业务方面也渐渐不敌竞争对手。从 2005 年到 2006 年,它在固定收益债券承销业务中的排名从第三滑到了第六,主要原因就在于它拒绝参与 CDO 业务,而竞争对手们则在甩开腮帮子尽情享用这顿大餐。“我们从竞争对手那里取得的季度报告显示,他们又在自己的资产负债表上增加了 1,000 亿美元。”戴蒙说。“并且他们几乎没有增加任何资本,就像他们的投资几乎无风险一样。”但最终,放弃次级贷款业务的决定让戴蒙理所当然地成了一名大英雄。

当然,人无完人,摩根大通的团队也不例外。它也有几个重大的失误之处。2007 年,向蓝筹公司提供短期有担保贷款的一个部门就出了岔子。摩根大通的几位银行家购进 20 亿美元的次贷 CDO,不知为什么,这一投资安排竟逃脱了风险管理部门的监管。这笔 CDO 贬值了一半,第三季度摩根大通被迫在账户上记上了一笔 10 亿美元的税前减损。戴蒙因此事又一次疯狂地加强风险管理措施。“我怒不可遏,温特斯和布莱克也暴跳如雷。”戴蒙说。“10 亿美元,我们竟然一无所知!责任人已经被开除了。”[2007 年 4 月,这家银行再次遭遇尴尬:它发现自己拥有股权的一家英国合营公司 J.P. Morgan Cazenove 正参与对摩根大通客户陶氏化学公司(Dow Chemical)进行杠杆收购的交易,而陶氏首席执行官和董事会对这一交易既没批准也不知情。参见本刊今年 10 月下半月刊《内幕工作》一文。]

虽然摩根大通基本上躲过了次贷风险,但它在另外两个领域却摔了跟头:为杠杆收购提供贷款,以及消费银行部门的住房贷款业务。在杠杆收购高潮中,它放松了对自己的要求,为一些不靠谱的交易提供资金。到今年 6 月底,摩根大通在克莱斯勒(Chrysler)和 HD Supply 等交易中,已经冲销了约 30 亿美元的杠杆贷款。住房贷款业务方面的损失说明,戴蒙的指导方针─只有能得到充分回报时才去冒险─远非无懈可击。迟至 2007 年年中,次贷危机已经波及到所有抵押贷款证券化产品的市场。因此,许多银行已停止了大额住房抵押贷款(jumbo mortgages)─因规模过大,无法获得房利美和房地美支持的抵押贷款。戴蒙认为这是一次难得的机遇。“大额住房抵押贷款的利差变得非常诱人,”他说。“因此我们认为能在这一市场赚到很多钱。这一策略也许是正确的,但时机不对。房价下跌的幅度大大超过了摩根大通的预期。”我们入市过早了。”戴蒙说。“要是我们晚一点进入,可以避免 5 亿美元的损失。”

按照当前的主流看法,像花旗集团这样的金融庞然大物,由于过大和过于复杂,难以进行管理。按照这种观念,未来将会更加灰暗,因为在当前的商业环境下,大型金融机构必然会通过不可避免的并购浪潮变得规模更大。但是,戴蒙及其团队所取得的成功,似乎反驳了“大而无法管理”的说法。无论如何,戴蒙不会全盘接受这种说法。他说,“在每个行业,都有一些巨型公司成功,另外一些则不成功。”在戴蒙看来,按揭服务部门的信号提醒了他警惕次级贷款业务的风险。“我们拥有一座知识金矿,但你要管好它才行。”他说。“这样我们每一个业务部门都能从中受益。”以后还会出现其他成功的模式,但眼下,戴蒙有一套最好的方案─不要忘了,还有实施这套方案的最卓越团队。

爱华网

爱华网