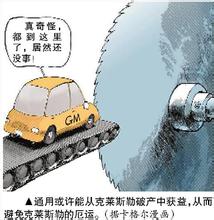

新浪财经讯 北京时间5月27日晚间消息,通用汽车周三发表声明称,该公司未能获得90%债券持有人对其债转股计划的支持。根据美国联邦政府的规定,通用汽车必须在6月1日的最后期限以前完成业务重组计划,而取得足够债券持有人的支持则是重组计划的必要内容之一。

通用汽车称,接受债转股计划的债券持有人总数“远远低于通用汽车所需要达到的数量”,因此“债转股计划将无法实现”。 根据通用汽车的债转股计划,通用汽车要求其债券持有人以所持每1000美元债券换取公司225股普通股,这是该公司减少440亿美元债券计划的一部分内容。通用汽车的目标是,向债券持有人提供重组后公司10%的股份,以换取后者手中所持总额270亿美元的债券。 在4月27日宣布上述债转股计划的时候,通用汽车首席执行官韩德胜(Fritz Henderson)曾表示,需要有90%的债券持有人接受上述债转股计划,才能使该公司免于破产。他当时还曾表示,如果这项计划能顺利完成,则通用汽车明年将可重新实现运营利润。 但是,这项计划受到了机构投资者和个人投资者的一致反对,称其所受待遇不如工会下属的一家退休医疗基金。在通用汽车宣布债转股计划时,一家由机构投资者组成的特别委员会就表示,该计划“既不合理也不充分”。 据美国金融业监管局(Financial Industry Regulatory Authority)下属的债券价格报告体系Trace称,通用汽车2033年到期的、票面利率为8.375%的30亿美元公司债价格已经下跌到了每美元7.8美分。今年年初,这一公司债的价格为每美元21美分;12个月以前,价格则为每美元70美分。

另据通用汽车日前与全美汽车工人联合会(UAW)达成的让步协议细节显示,通用汽车将向UAW提供17.5%的普通股、股息为9%的65亿美元优先股以及将于2017年到期的25亿美元的债券,来融资该工会旗下的一家信托基金,该基金将从明年开始接管有关退休员工医疗保险费用的事务。(唐风)

爱华网

爱华网