系列专题:《揭开世纪金融霸权的内幕:谁来拯救美国》

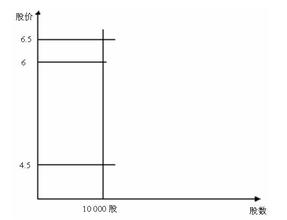

在发现并掌握了金融衍生工具的特点后,基金管理者们所掌握的对冲基金便开始改变了投资策略,他们把套期交易的投资策略变为通过大量交易操纵相关的几个金融市场,从它们的价格变动中获利。 不妨看看对冲基金常用的投资策略。 对冲基金最经典的两种投资策略是“短置”(shortselling)和“贷杠”(leverage)。 短置①,即买进股票作为短期投资,就是把短期内购进的股票先抛售,然后在其股价下跌的时候再将其买回来赚取差价(arbitrage)。短置者几乎总是借别人的股票来短置在熊市中采取短置策略最为有效。假如股市不跌反升,短置者赌错了股市方向,则必须花大钱将升值的股票买回,吃进损失。短置投资策略由于风险高企,一般的投资者都不采用。 “贷杠”(leverage)在金融界有多重含义,其英文单词的最基本意思是“杠杆作用”,通常情况下它指的是利用信贷手段使自己的资本基础扩大。信贷是金融的命脉和燃料,通过“贷杠”这种方式进入华尔街和对冲基金产生“共生”(symbiosis)的关系。在高赌注的金融活动中,“贷杠”成了华尔街给大玩家提供筹码的机会。对冲基金从大银行那里借来资本,华尔街则提供买卖债券和后勤办公室等服务。换言之,武装了银行贷款的对冲基金反过来把大量的金钱用佣金的形式扔回给了华尔街。 对高回报的逐利需求,使得对冲基金想法设法对金融市场价格进行扰动,以引起对实质经济和货币体系的破坏,使这些价格向对冲基金期望的方向持续地跌落。同时,被攻击的国家被破坏得越严重,实施攻击的对冲基金也会越有利,而其结果就是对冲基金与民族国家之间不可避免的一次财富再分配。 4.关于“量子”和“老虎”基金 经济学界公认,市场作为一个配置资源的机制是有效的,但是,一旦有对冲基金操纵价格,不仅输赢的机会不均等,而且会导致对包括货币体系在内的市场本身的破坏,更谈不上提高市场的效率了。而从经济学的价值观来看,既然没有效率,也就缺乏道德基础。因为这种行为导致的财富再分配,赢者的收入不仅以输者同等的损失,而且以输者更大的损失,以至其货币体系及经济机制的崩溃和失效为代价;如果从全球角度看,那就是一种净的福利损失。 目前,对冲基金中最著名的莫过于乔治·索罗斯的量子基金及朱里安·罗伯逊的老虎基金,它们都曾创造过高达40%至50%的复合年度收益率。只是,采取高风险的投资,为对冲基金可能带来高收益的同时,也为对冲基金埋下了不可预估的损失的风险。因为,大规模的对冲基金不可能在变幻莫测的金融市场中永远处于不败之地。 先来看看“量子基金”。 1969年,量子基金的前身双鹰基金由乔治·索罗斯创立,注册资本为400万美元。1973年该基金改名为索罗斯基金,资本额跃升到1200万美元。索罗斯基金旗下有五个风格各异的对冲基金,而量子基金是其中最大的一个。1979年索罗斯再次把旗下的公司改名,正式命名为量子公司。 量子基金的总部设立在纽约,但其出资人皆为非美国国籍的境外投资者,其目的是为了避开美国证券交易委员会的监管。据披露,之所以取量子这个词语,是源于海森堡的量子力学相应原理,而此定律与索罗斯的金融市场观又相吻合。索罗斯认为:市场总是处在不确定和不停的波动状态,但通过明显的贴现,与不可预料因素下赌,赚钱是可能的。 量子基金投资于商品、外汇、股票和债券,并大量运用金融衍生产品和杠杆进行融资,从事全方位的国际性金融操作。由于索罗斯多次准确地预见到某个行业和公司的非同寻常的成长潜力,从而在这些股票的上升过程中获得超额收益。即使是在市场下滑的熊市中,索罗斯也以其精湛的卖空技巧而大赚其钱。至1997年末,量子基金已增值为资产总值近60亿美元。在1969年注入量子基金的1美元,在1996年底已增值至3万美元,即增长了3万倍。正是凭借索罗斯出色的分析能力和胆识,量子基金在世界金融市场一度呼风唤雨。

爱华网

爱华网