行为金融房价波动 《金融波动与家庭财富管理》第一部分第9章(9.1 金融危机背景下

系列专题:直面金融危机

金融危机对很多家庭都会或多或少产生一些影响。从家庭财富管理的角度来看,金融危机主要对家庭的收支以及资产和负债状况产生影响,因此,首先要考虑的是家庭资产负债匹配的管理。§9.1 金融危机背景下家庭资产负债管理十分重要家庭资产负债管理包括家庭资产管理、家庭负债管理以及二者在期限、币种、流动性等方面的匹配管理。需要注意的是,家庭资产的管理和负债的管理是一个有机的整体,不可把二者割裂开来。在具体的管理方式上二者可能存在很大差别,但是二者相互联系、相互影响,在家庭财富管理过程中需要对二者进行综合考虑和分析。家庭资产管理包括金融资产的管理、非金融资产的管理;存量金融资产的管理,增量金融资产的管理;长期资产的管理、短期资产的管理等。家庭负债管理包括短期负债管理、长期负债管理等。家庭资产负债匹配管理包括二者在期限、币种、流动性等方面的匹配管理。在家庭资产负债管理中,最重要的指标有资产负债率、资产的流动性、负债结构等。一、资产负债率家庭资产负债率=家庭负债/资产总额,表示家庭资产中负债的百分比。|www.aihuau.com|1资产负债率是个最简单的比率,也就是负债在总资产额中的比率。资产负债率在什么样的水平上比较合适呢?一般说来,家庭资产负债率在70%以下属于安全状态。负债生活是以支付利息为代价的。当负债在家庭总资产中占的比例过高,每个月为此付出的利息费用就会相应地上升,直接影响到每个月的现金流出,进而侵蚀家庭的资产。而过高的负债还会在家庭财务发生紧急情况的时候(例如失业、有较大额度的医疗费用支出时),带来很大的负担,甚至造成家庭财务的“资不抵债”。二、资产的流动性按照资产的流动性,我们可以把家庭资产简单地分为“流动资产”和“固定资产”两个部分。流动资产是那些现金、存款、股票、基金、债券等变现能力比较强的资产,而房屋和非运营用的汽车则属于固定资产。实践证明,大部分的资金供给,像养老金的储备、子女的教育费用、自己的进修费用以及国际旅游这样的非必要性的支出都来自流动资产。所以保持流动资产的比例对家庭生活的保障和享受有着重要的意义。不过现实生活中,很多家庭的资产流动性都比较差。例如,在160多万元的家庭资产中,有130万元是流动性较差的房屋,固定资产在总资产中的比例为80%,家庭资产流动性比较差。一般来说,固定资产在总资产中占的比例超过90%,就意味着家庭的资产流动性很差。三、负债结构除了负债在总资产中占的比率,债务结构也是家庭需要关心的一个重要指标。不同的负债,它的利息率是不一样的。我们知道过高负债会引起高利息支出。同样,因为利息=负债×利率,同等的负债,利率不同,也会对利息费用产生影响。在家庭财务中,一般的负债项目主要由信用卡贷款、房屋贷款、汽车贷款和其他消费贷款几个部分组成。信用卡贷款可以享受一段时间的“免息贷款”,但是假如你逾期无法及时偿还贷款,而使用银行的“循环信用”,那么你承受的年利息率就会高达18%,由此引致的利息支出可不是一小笔费用。一般房屋贷款,由两个部分组成:一是房屋公积金贷款,二是商业贷款。由于公积金贷款利率低于商业贷款利率,因此,在借款时要尽量多借公积金贷款,在还款时先还商业贷款。而汽车贷款等消费贷款,利率比住房贷款高,如果有多余的钱,应优先偿还此类贷款。通过对不同负债利息率的分析,就可以对自己的负债结构做出分析。哪部分的利息费用是最多的,是否应该调整一下自己的还款计划,或是改变还款方式,或是缩短还款年限,从而减少利息费用的支出。在进行负债管理的时候,还有一些小的指标可以用来衡量,如还贷额占收入的比例,当这个比例超过50%时,就意味着你每个月的还贷负担过重。另一个类似的重要指标也可以用来衡量自己的负债结构是否合理。计算的方法就是每个月的实际收入除以每个月要支付的利息,如果得出来的数字小于4,就说明,每个月你的收入的1/4以上是用来偿还利息的。在这样的情况下,就要慎重地考虑一下自己的负债结构是不是合理了。前面已经提到,家庭财富管理要从记账开始,要学会填写家庭收支表和家庭资产负债表,对自己家庭的财务状况进行整理和归纳。下面介绍如何运用家庭收支表和家庭资产负债表对家庭的财务进行分析和管理。以一对年轻夫妇为例:刘辉,28岁,广告设计师,月薪9 000元。妻子李小萍,26岁,事业单位职员,月薪4 500元。通过认真填写家庭收支表和家庭资产负债表,整理出家庭基础的财务数据:税前月收入13 500元,税后月收入12500元,月支出9000元(含税),月盈余3 500元,家庭流动资产30 000元,实物资产950 000元,负债总额390 000元(房贷),月还房贷2 900元,净资产590 000元,总资产980 000元。双方父母都有住房,经济条件较好,没有赡养负担。夫妇商量好两年后要孩子,制订的财务目标是:(1)在孩子出生前为孩子先准备好一定的抚养教育经费;(2)适当增加长期投资;(3)二人除有社保外,没有任何商保,为了家庭防范风险,应补充一定的商业保险。要想实现以上理财目标,可以通过增加收入、减少支出、改变资产结构或借入新的债务等方法来实现。而如何在上述几种方法中选择,具体应调整哪些开支或收入,这就需要通过计算各种财务比例,对家庭的资产负债表和收支表作进一步的分析,从而找出改善家庭财务状况的方法和措施,以期实现家庭的理财目标。通常用以下6个财务比例分析指标(以刘辉家的财务数据为例)来计算。1. 净资产比率。净资产比率=净资产÷总资产=590 000÷980 000=0.602。这个指标反映了家庭的财务结构是否合理和综合还债能力的高低。一般来说,净资产比率的变化范围在0~1,该项数值应该高于0.5较为合适。如果净资产比例太低,意味着现在的生活主要靠借债来维持,一旦债务到期而无力还贷时,就会遭遇财务危机,严重的甚至可能出现资不抵债。如果净资产比例很高,接近1,也意味着没有充分利用个人的信用额度,应该通过适当借款来进一步优化个人财务结构。2. 总资产负债比率总资产负债比率=总负债÷总资产=390 000÷980 000=0.398(与净资产比率相加等于1)。这个指标同样可以衡量家庭的综合还债能力,其数值的变化范围也是在0~1。一般控制在0.5以下,以减少由于流动性不足而出现财务危机的可能性。如果该比率大于1,从理论上讲,该家庭已经破产。3. 负债收入比率负债收入比率=月负债÷月税前收入=2 900÷13 500=0.215。从财务安全角度看,该指标如果在0.4以下,其财务状况属于良好状态。如大于0.4,则继续进行借贷融资会出现一定的困难。要保持财务的流动性,该指标一般在0.36左右较为合适。4. 流动性比率流动性比率=流动资产÷月均支出=30 000÷9 000=3.333。资产的流动性是指在未来可能发生价值损失的情况下迅速变现的能力。流动资产一般应满足6个月的开支(即该指标大约为6),资产结构的流动性较好。但是由于流动资产的收益一般不高,对于那些有收入保障或工作十分稳定的客户,其比例可适当调低一些,将更多的资金用于资本市场投资。但对于那些工作收入不太稳定的客户,其比例可调高至12甚至更高些,一旦失去工作和收入来源,流动资产能满足12个月的家庭开支。5. 储蓄比率储蓄比率=盈余÷税后收入=3 500÷12 500=0.28。盈余是指税后收入减去支出后的数值。储蓄比率指标的数值越大,表示储蓄能力越强。不过在考察这个指标的时候,还要看支出的绝对额。如果一个家庭的每年支出很大,而且储蓄比率已很高,那么该家庭的生活水平也就很高。储蓄比率是个很重要的指标,反映了家庭控制其开支和能够增加其净资产的能力。在美国,受高消费低储蓄观念的影响,居民的储蓄率普遍较低,平均储蓄比率只有5%~8%。像刘辉这样的年轻家庭,储蓄比率为0.28,可以适当考虑投资。如果储蓄比率很低,是典型的“月光族”,要想实现自己的理财目标,就需要适当提高储蓄比率。6. 投资与净资产比率投资与净资产比率=投资资产÷净资产=0÷590 000=0。说明刘辉家的净资产主要是由自用住房、汽车等实物资产构成,而没有用投资资产使自己的净资产增值,而该指标一般应保持在0.5以上,才能保证其净资产有较为合适的增长率。根据以上6项指标,对刘辉家进行如下财务分析。(1)净资产比率和总资产负债比率这二项指标都合格,说明刘辉家的综合还债能力还是比较强的。(2)负债收入比率为0.215,意味着刘辉家每年收入中的21.5%将用于偿还债务。这一指标小于0.4,说明还有较强的借贷融资能力。(3)投资与净资产比率没有达标,说明刘辉夫妇通过投资增加财富以实现其财富增长目标的能力较弱。储蓄比率为0.28,可以适当考虑投资,例如以每月定投的方式进行长期投资。结论是:刘辉家的财务状况较好,但资产结构须进行调整,针对家庭的流动资产、投资资产、年金保险资产等金融资产过少的情形,应设法增加收入,控制开支,适当加大金融产品的投资,加强意外事件发生的保障措施,制订合理的资产优化配置方案,以期提高投资收益率,扩大投资收入,完成自己的财务预期目标。由于家庭财务状况较好,可以适当增加长期资产投资。

更多阅读

魔兽争霸3第六章黑屏 《世界大趋势》第一部分第六章之科学与宗教之争

达尔文时期的社会与科学进步使人们开始重新思考教会的作用,并且使得曾经一度非常简单的问题,如“我们从哪里来?我们来到这个世界上为了什么?我们要到哪里去”等,引起了大家的广泛思考。在很长时间里执掌前进方向的基督教会现在不得不放

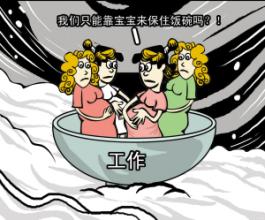

公司降薪变相裁员 金融危机背景下求自保 降薪和被裁员哪个更好

系列专题:直面金融危机 降薪和裁员,哪个更好?问这个问题的人似乎很欠揍,但在金融危机背景下,这个两难问题成为很多企业雇主和雇员心头萦绕的烦恼。 花旗全球裁员5.2万人、汇丰香港裁员450人只是近日出现的金融巨头裁员案例。有人不

金字塔 《冯军:金字塔式成长》第一部分第3章 “金字塔”公司(4)

第3章 “金字塔”公司(4)但是自主品牌产品发展起来以后,是不是就一定要放弃代理品牌呢?2001年初,由于自主品牌产品(主要指联想PC)在价格和性能上与代理品牌(IBM、惠普等)重合度越来越高,两者之间的矛盾越来越突出。柳传志将联想庞大的机构一

金字塔软件公司 《冯军:金字塔式成长》第一部分第3章 “金字塔”公司(1)

第3章 “金字塔”公司(1)1987年,冯军以全校第一的成绩从西安育才中学考入清华大学土木系。但是土木系并非冯军的初衷,他想转入建筑系,梦想成为梁思成、贝聿铭那样的建筑大师。为此,他一边申请转系一边同时上土木系和建筑系的课,每天只睡4

工作中坚持的重要性 《冯军:金字塔式成长》第一部分第2章 坚持最重要(1)

第2章 坚持最重要(1)对于一个创业者来说,什么精神最重要?IT产业教父柳传志在上海交通大学的“创新与创业”讲堂上,以自己的亲身经历忠告莘莘学子:“千万别拿长跑当短跑。”意即创业是一场长跑,只有坚持不懈才能抵达终点。无独有偶,另一个网

爱华网

爱华网