本刊记者董左卉子/ 文

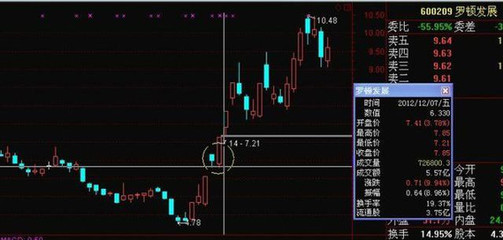

并购贷款开闸,对于并购市场是最大的利好,但是,能够得到并购贷款的企业毕竟是少数。 2009 年,欲进行并购的大多数企业,显然不能把资金的希望寄托于此。 2008 年5 月,美国通用电器确认沽售白电。在海尔总裁张瑞敏看来,这是海尔收购美国业务最后的一次机会,也是进入美国市场最好的机会。 然而,并购资金成为困扰海尔的最大难题。2007 年海尔集团净利润20 多亿元人民币,而通用电气家电业务估价50亿~80 亿美元。海尔如何找“金”来买GE 这一块蛋糕呢? 的确,并购是一项需要真金白银的买卖。一方面,很多人认为,2009 年会是一个并购年;另一方面,美林证券的指数显示,并购交易的融资成本已经增长到原来的2 倍。“收购公司将发现并购融资变得更加困难”,橡树资本(OaktreeCapital Management)基金经理Howard Marks 称,“特别是那些大的收购项目。” 毋庸置疑,在这个企业业绩整体剧滑的时期,顺利找“金”,使企业成功完成并购,是对CFO 能力和智慧的极大考验。 自有资金做主唱 一般情况下,并购资金获取渠道与并购规模息息相关。 毕马威华振会计师事务所财务咨询服务合伙人江立勤介绍,大部分中小型并购,即投资量在5000 万~1 亿美元左右的并购,企业通常会动用自有资金完成;超过这个额度,多数企业就要靠从外界融资来解决。 目前,国内并购依旧是主旋律,单笔并购规模有限,主要并购群体也以中型民营企业居多,而这类企业多半主张财务稳健,故基本依靠自有资金实现企业的并购扩张。 根据水清木华研究中心《2008 年上半年中国上市公司参股并购分析报告》,2001 ~2007 年,中国上市公司用于参股并购的自有资金金额逐年增加(如图所示)。由此可窥见一斑。当然,用自有资金埋单的前提是企业本身的经营顺畅,现金流充裕。近期广州立白企业集团有限公司就使用自有资金成功收购河南一家电池厂商。集团CFO陈明表示,在立白,销售方面一直严格遵循款到发货;而原材料采购方面,立白利用行业地位基本实现货到付款,这就使得整个企业集团的资金状况很健康很充足,一旦锁定合适的并购目标,即可出手。 借力打力 如果企业试图上演一幕“蛇吞象”,借助外力就是必不可少的了。 过去很长一段时间,资本市场就是不少企业并购资金的主要来源。2007 年11月6 日,阿里巴巴在港交所挂牌上市,募集资金131 亿港元,其中60%就是用于战略收购。不过,如今股市低迷,鲜有增发、定向增发等露脸。2009 年,市场的悲观情绪还在蔓延,投资者持有高收益债券所要求的信用息差已经增长到原来的3 倍。直接在股市“找金难度陡升。 于是,有些企业将目光转向专业的私人股权投资公司。 在国外,A 企业收购B 企业,自己购买51% 股权,同时找来一家私募股权基金收购剩余49% 的股权,是一种非常普遍的做法,不仅很好地掌握了控制权,而且较大地减轻了资金压力。如“杠杆收购天王”KKR,自成立以来平均每个案子的交易金额是40 亿美元。 当年,联想也正是联合全球三大私人股权投资公司德克萨斯太平洋集团、泛大西洋集团及美国新桥投资集团,筹集3.5 亿美元,从而得以破解资金难题,顺利完成收购IBM全球PC 业务。此次,有消息称海尔可能同样会乐于使用私募股权投资公司的资金进行该收购交易。

实际上,国资委已经推动成立了渤海产业基金等,并在积极酝酿新的产业基金。但是,目前国内的产业基金还都是做投资,没有专业的并购基金。企业也只能翘首以盼了。 并购贷款新亮点 银行贷款是国外大型并购的常用融资渠道。2008 年12月,中国银监会发布《商业银行并购贷款风险管理指引》(以下简称《指引》),允许符合条件的商业银行开办并购贷款业务。此前中国的法规是明令禁止银行为股权投资提供贷款的。2009 年1 月6 日,工商银行北京分行、首创股份、北京产权交易所三方签署并购贷款合作意向协议,由工商银行北京分行为首创股份在全国范围内的水处理并购等项目提供贷款。这是《指引》出台后,由商业银行向企业发放的第一笔并购贷款。1月20 日,国家开发银行与中信集团、中信国 安集团签署中信集团战略投资白银集团项目并购贷款有关合同,并发放贷款16.315 亿元。 “在企业并购中,并购资金来源问题一直是制约大规模战略性并购的主要瓶颈,这次并购贷款开闸的意义是显而易见的。”江立勤表示,“不过,我个人观点,并购贷款究竟如何操作,什么类型的企业和并购案更适合,这都是需要时日去研究和探讨的问题,可参考的成功案例也少之又少。而且一旦取得贷款,就必然涉及到还本付息的压力,尤其在2009 年这种经济环境下,对企业本身的现金流无疑是一种严峻的考验。因此,在面对可能需要并购贷款的大型并购项目时,企业最好审慎地从战略全局进行考虑。” 同时,江立勤表示,考虑到国家对重点行业和重点企业的扶持,并购贷款很可能主要支助一些国有企业和国际集团进行海外并购。 偿还风险知多少 当企业面临并购扩张的资金制约时,有的甚至铤而走险,“短钱长用”,将流动资金贷款用作并购资金,这也是很多企业资金链断掉的原因之一。 江立勤谈到,整体而言,对并购融资的考量,一是还款时间表,也就是这笔款项与项目的期限是否合理匹配,对企业财务杠杆、经营风险的影响到底有多大;二是回报的考虑,即投资回报率与银行借款或者其他渠道融资的资金成本相比是否合算。 “对企业来说,投资收益高于融资成本是必须的。关键在期限方面。第一点,在不考虑并购对象的情况下,企业本身的生产能力、经营状况、盈利能力以及现金流是不是都足以应付贷款的支付。第二点,被收购企业本身的现金流产生能力如何。就如同贷款买房,然后房屋出租,租金就可以偿还部分银行借款。贷款并购也是这个道理。如果被收购企业经过整合产生现金流的能力比较强,那么收购企业在做并购贷款决策的时候,可能会感觉自身的财务压力有所减缓。 反之,如果被收购企业本身的现金流状况非常糟糕,可能需要相当长的时间去调整改善,那么贷款收购就会明显加重企业本身的财务经营负担。” 在过去,曾经出现过一些所谓的杠杆并购,但是反映出很多问题。特别在金融危机的大背景下,对做杠杆收购的企业来说,潜藏着诸多风险。江立勤告诫企业家和CFO 们,“并购资金的来源和成本是需要放到整个的并购模型中通盘考虑的。以偏概全,急功冒进,往往只会得不偿失。”

爱华网

爱华网