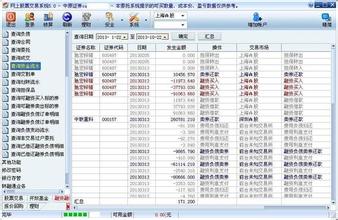

一) 中国证券信用交易的发展历史

2006年2月6日,中国国务院办公厅发出《关于做好贯彻实施修订后的公司法和证券法有关工作的通知》,明确要求有关部门“适时推出证券信用交易制度的有关方案,为资金合规入市创造条件”。

所谓证券信用交易,就是与证券现货交易相对应来说的一种交易形式,是指交易客户在买卖证券的时候,只支付一定比例的现金或者证券,其差额部分通过借贷而补足的一种交易形式。根据借贷对象的不同,证券信用交易主要分为融资和融券。|www.aihuau.com| 证券信用交易有着数百年的历史,西方发达国家和地区的证券市场绝大多建立了信用交易制度。在中国,证券信用交易走过了一条曲折的道路:在证券市场建立之初,出于控制市场风险的考虑,不允许进行信用交易,然而市场存在着强烈的需求,地下融资融券暗流涌动。为了向投资者提供融资融券,证券营业部不得不挪用投资者保证金和证券,带来了非常大的市场隐患。所以,1998年通过的《证券法》第三十五条规定“证券交易以现货进行交易”,第三十六条规定“证券公司不得从事向客户融资或融券的证券交易活动”。《证券法》实施以后,地下融资融券又以“三方委托理财”等形式出现,更大程度上刺激了券商挪用保证金和证券。面对客观存在的旺盛需求,堵不如疏。2005年10月27日通过的修订后的《证券法》第一百四十二条规定,“证券公司为客户买卖证券提供融资融券服务,必须按照国务院的规定并经国务院证券监督管理机构批准”。这就从法律上为证券信用交易的开展打开了空间。目前,中国证券监管体系不断完善,股权分置改革顺利推进,已经形成了一批具有比较强实力和影响的证券公司,积极地推行证券信用交易具备了比较有利的条件。 (二) 开展证券信用交易的重要意义 适时开展证券信用交易对中国整个金融业特别是证券业的发展具有重要意义。 1. 有利于释放金融市场风险,从而促进金融市场协调发展 在中国金融业分业经营、分业监管的格局下,证券信用交易可以连接资本市场、货币市场以及保险市场,满足这些市场相互渗透的需要,提高资金的使用效率,促进各个金融市场均衡发展。证券信用交易能够使银行资金合法、可控地进入证券市场,避免证券市场的风险积累,从而缓解和释放整个金融系统的风险。 2. 有利于证券市场稳定发展 一是,证券信用交易可以改变中国证券市场长期以来存在的“单边市”状况。由于中国股市一直没有“做空”机制,单边“做多”的交易规则使得股市上涨时大家才能赚钱,而股市一旦下跌,交易量就会快速萎缩,这又导致股市的进一步下跌,从而引发十分大的市场系统性风险。信用交易所引致的“买空”和“卖空”,将结束中国 “单边市”的格局,这是证券市场交易制度的一个根本性变革。 二是,系统化、规范化的信用交易,可以增强证券市场的流动性。证券市场要实现其优化资源配置的功能,维持一定的交易活跃程度是前提。证券信用交易通过场内存量资金的放大效应不仅能够增加证券市场的供需量,而且能够活跃市场中沉淀的资金,保持股市的活跃。 三是,证券信用交易有助于完善股价形成机制,发挥市场缓冲器的作用。在完善的证券信用交易制度之下,当市场过度投机造成某一股票价格暴涨的时候,投资者可以通过融券,卖出这一股票,从而造成股价回落;相反,当某一股票被市场过度低估的时候,投资者可以通过融资买入该股票,从而促使股价上升。 3. 有利于市场参与者实现多赢 一是,对投资者而言,证券信用交易可以提供多样化的投资机会和风险规避手段。在行情上涨的时候,投资者可以选择“做多”,行情下跌的时候可以通过 “做空”规避风险,获得赢利。 二是,对券商而言,在现金交易的情况下,业务比较单一,收入来源主要是佣金收入,在市场行情下跌的时候,由于交投稀少,连佣金收入都无法保证。开展信用交易可以使交易量保持稳定,所以使证券营业部的佣金收入保持平稳,而且券商为投资者提供信用还能够赚取利息,此是为券商提供了一个重要的收入来源。同时,一般只有实力雄厚的规范类券商才有资格进行信用交易业务,所以,有利于促进券商的分化重组,有利于有实力的券商做大做强。 三是,对银行而言,开展信用交易,将给银行相对充裕的资金找到运用渠道,有利于改善和优化银行资金结构,以提高资金运作效率,有利于培育银行新的利润增长点,提高信贷资产的运营质量。另外,实行信用交易,能够探索银行介入证券市场的渠道,得以分享股市成长的成果。 4. 有利于证券市场的监管 证券信用交易是为监管机构提供了针对过度投机行为进行监管的有效工具——融资融券比例,管理部门能够利用这种比例关系的调控以调节证券市场的供需平衡,促进证券交易的顺利进行和价格稳定。另外,监管机构能够从相关机构的信用交易记录中及时有效地了解相关信息,有利于控制风险。 我们应当清楚地认识到,证券信用交易是一把“双刃剑”,既要看到它有利的一面,也不可忽视它所隐含的风险因素。不规范的信用交易操作会导致金融体系的风险。证券信用交易的投机性引发的助涨助跌效应会造成股市波动幅度加大,投机气氛更加浓厚。证券信用交易的投机性会创造出虚拟需求,导致银行扩大信用规模。由于证券信用交易引发的虚拟资本增长所引起信用扩张的乘数效应比较复杂,因此不利于中央银行对社会信用总量的宏观调控。同时,信用交易的投机性也增加了投资者和券商的风险。因信用交易的杠杆作用,投资者一旦判断失误,将使亏损相应地放大,券商也面临着不能及时收回资金的风险。因融资融券与银行信贷有着紧密的联系,假如控制不好,有可能使大量信贷资金倾斜于股市,并可能引致银行的呆坏账增加。 所以,证券信用交易并不仅仅是一种简单的交易创新,而是证券市场的一项基础性制度性变革。

(三) 真正推行信用交易制度还需要什么

虽然中国已具备了开展信用交易的有利条件,然而要真正推行信用交易制度,还需要完善相关的配套制度,至少还必须在以下方面作出努力。 1. 完善配套法律法规 证券监管部门应当加紧制定证券信用交易和资券转融通的管理办法,证券交易所应对有关交易、存管以及结算等方面制定出实施细则。银行监管部门必须尽快制定有关银行提供融资的渠道、方式等管理办法。 2. 加强监管协调 证券信用交易涉及到证券业、银行业、保险业,包括证券市场、货币市场以及保险市场三个市场的互动。在目前分业监管的模式下,需要银行、证券、保险等监管部门加强沟通和协调。 3. 建立健全投资者权益保障措施 证券信用交易是一种高风险的投资行为,在面向市场推广的时候,首先必须加强对投资者的风险意识教育,让投资者在充分认识潜在的风险的同时,树立风险意识,掌握必需的防范和减少风险的知识。同时,积极完善投资者保障措施,比如强化信用交易的公开信息披露、完善司法救济和诉讼保护程序等。 4. 建立风险预警与控制体系 信用交易的核心就是风险控制。为了控制风险,境外发达证券市场绝大多数对参与信用交易的投资者、券商以及用于信用交易的证券进行了资格限制。我们也应当结合自身特点制定适合的标准。其中,对券商的准入门槛在初始阶段可以设置得高一些,先允许创新试点类券商以及规范类券商开展此项业务,等待条件成熟再逐渐放开。为了防止券商盲目扩大交易量来提高佣金收入的冲动,必须严格控制信用交易的规模,建立以净资本为核心的信用交易业务规模控制体系。必须规范信用交易操作流程,建立健全保证金管理制度,建立规范的客户合约托管制度。同时,必须建立健全信用交易的信息披露制度。另外,必须完善技术体系,建立实时监控的计算机系统,及时控制风险的发生和蔓延。 爱华网

爱华网